基金经理:“在巨变的时代 很多历史经验都不适用于将来”

还记得今年1月份在2021年基金四季报中只写了51字的徐彦吗?

在刚刚披露的基金年报中,他写了整整2259字,回顾了2021年的操作,对2022年作了展望。

在过去两三年来的赛道股行情中,不少押注赛道的基金,业绩一度迎风起舞,基金公司在市场高点顺势营销,基金规模也大幅增长,但当潮水退去之后,净值也随之大幅回撤,投资者损失惨重。与之相对应的是,不追求短期业绩、没有押注赛道的基金经理,净值行稳致远。从徐彦管理的基金产品看,尽管短期业绩难言惊艳,但时间越长业绩越好。

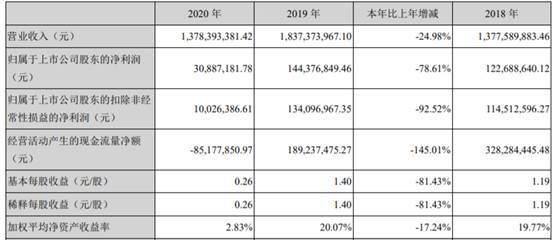

先来看看徐彦管理的基金业绩表现。

从上图可以看出,他所管理的产品,把时间拉得越长,超额收益越高。更重要的是,和押注热门赛道的基金相比,净值波动更小,持有人更容易赚到钱。

徐彦管理时间最长的大成策略回报基金,第一次是从2012年10月到2018年9月,第二次从2020年3月至今。

从2013年到2017年,在徐彦管理的五个完整年度内,大成策略回报基金的总回报为202.87%。需要说明的是,在上述五年时间内,大成策略回报基金没有更换过基金经理,完全由徐彦一人管理。在上述五年内没有更换过基金经理的基金中,大成策略回报基金的业绩位居全市场第二名,仅次于任泽松管理的中邮战略新兴产业基金。

在过去一两年来的赛道股行情中,徐彦的观点颇为谨慎。

2021年10月,在基金三季报中,徐彦只写了49个字:当前的环境令人困惑,股市中的机会主要是基于短期边际变化由情绪驱动的交易机会,本基金三季度操作很少。

今年1月,在2021年基金四季报中,徐彦写了51个字:本季度操作很少。小幅减持了部分短期大幅上涨的股票,小幅买入了部分低pb股票。另因年底申购,仓位有所下降。

在2021年的基金年报中,徐彦首先表达了些许感慨:“2021年本基金取得了约20%的收益。和2020年相比,收益率接近,但在同类基金中的排名却截然相反,似乎2020年的D等生一晃成了2021年的A等生。”

在年报中,徐彦谈了过去两年的操作,详细阐述了他在过去赛道股鸡犬升天时为什么不去参与泡沫,以及关于本能、理性、经验以及如何应对未来等。

在市场展望部分,徐彦重点谈了两个方面:一是如何对待持有人,用几个比喻强调了基金管理人的责任,强调持有人利益第一;二是如何理解当前市场,对所谓的形而上学式的价值投资进行了批判,并坦言在巨变时代,很多历史经验和规律将被动摇,投资人要不断进化。

以下是徐彦在基金年报里写的:

投资是一个连续的过程,过去两年我的投资策略一直是:

1)首先,相对于我做了的,更重要的是我选择没有去做的:不参与泡沫。疫情是一场战争,特殊环境下全球政策制定者都在金融上采取了应对措施,但更重要的是大众对这些措施的反应:完全可以理解是基于本能、而不是理性,从而有可能是过度的,这尤其是在A股、反而不是美股,催生了泡沫。对于我熟悉的很多公司,在很长时间里我坚信如下判断:股价显著超过实际价值。在泡沫最大的时候,我对此也毫不怀疑,一年多过去了,一些股价的走势验证了我的判断,一些还在验证的过程中。在泡沫最大的时候,我当然也怀疑过,我怀疑的是:在面对专业问题时,专业人士应该在多大程度上像大众那样也依赖于本能而不是理性;如今我的答案很确定:只有伟大最终才能融合理性和本能,但我们都很平凡,疫情阶段的经验并不普适。

2)其次,是我做了的:也是我很多年里一直做的,基于对企业价值的判断以合适的价格买优质的公司。从结果看这又分为两类:判断对的和判断错的。判断对的收益率有高有低,虽然收益率低的低于本基金这两年的总回报,但合计是正贡献;判断错的也有部分赚到了钱,但合计是负贡献。对于判断错的,我想再次强调那个普适的教训:这是一个巨变的时代,很多历史经验甚至规律完全不适用于将来。

过去两年里,我没有参与泡沫——这是正常的而不是不正常的;我做着很多年里一直在做的事,但面对这个巨变的时代以及突发的疫情,判断有对有错——希望您能理解,这也是正常的而不是不正常的。两年后的结果是:排名中等、回报尚可、波澜不惊,这三点如何排序非常主观,但带给您的体验也许也应该是正常的:既没有过冷也没有过热,正如同我在跑一场投资的马拉松,而您在家里波澜不惊得看那位选手在跑这场马拉松一样——虽然我们都更爱看百米飞人大战,但毫无疑问,投资、乃至人生,都更像一场长跑而不是短跑。

对于接下来的市场展望中,徐彦重点表达了两点:一是如何对待持有人,二是如何理解当前市场。

一直以来,我都尽量回避展望证券市场。对我而言展望意味着一种判断,而判断和市场本不相容。判断,是基于一个严密体系做出逻辑推断,更多是理性;而市场,是所有参与者的买卖行为形成了市场,充满了各种情绪,有贪婪和恐惧、理性和非理性,很多时候恐怕还是非理性的成分居多。市场只能是情绪的体验而不是理性的判断,但就体验情绪而言,不应该假定我有优势,因为这个职业首先需要尽量屏蔽而不是尽情体验市场情绪。关于股市有一句人尽皆知的老话,短期是投票器、长期是称重机:前者是本能和情绪,后者是理性和规律。关键是长期到底有多长?——很长,但也没那么长。

我想重申两个原则:持有人利益第一和专业创造价值,并结合实际谈重点。

1、持有人利益第一。这里的重点是基金管理人如何回应持有人的需求。

持有人追逐收益,就像少年们追逐爱情:想要一份爱情,同时又完全不知道爱情是什么。

基金管理人对这种追逐的回应可以是:跟通常状态下一样,你是少女我是少男(考虑到现在持有人和管理人的经验,这并不完全是比喻),在一起谈一场跌宕起伏但几乎注定是心碎的恋爱,收获的只能是成长而不是幸福;

或者,这更少见一些,我与你一样抱有共同的美好愿望,同时我作为更成熟的一方,在这份关系中体现出关心和包容,甚至是引导和克制——而不是相反更多的要求你对我如此,虽然过程中也不乏争吵和失望,但最终也许能实现那个美好愿望,即便没能实现也能彼此理解互道珍重;

又或者,极端情况下可以是,我作为更成熟的一方,主动接近了你,最后却表现得像肥皂剧里经常出现的被万众鄙视的反派男——你跟我谈感情我跟你谈道德、你跟我谈道德我跟你谈法律、你跟我谈法律我跟你谈困难、你跟我谈困难我又跟你谈希望,其实只是想用更多的谎言去掩饰那个最初的谎言,最终时间给你留下的只有疗伤和遗忘,而不是玫瑰和价值。

现实比肥皂剧更抓马。社会大众永远从众,所以才更需要管理人坚持持有人利益第一的原则,这是情感是道德是法律也可以被笼统得称为专业。

2、专业创造价值。这是在技术层面,重点是对规律的掌握以及规律的变化。

价值投资被简化成空间赛道护城河景气度等几个词汇,就像相对论被简化成E=m×c2,不能说这个公式不对,但我们绝不会疯狂到把会用这个乘法等同于掌握了相对论。奇怪的是这种人人都不懈驳斥的心态在学霸遍地的投资圈中到处存在,并且更奇怪的是竟然还被普遍接受。

真正掌握一门规律并不太容易,然而未来对所有社会实践领域专业人士的真正挑战是:在社会实践中,人对事物的认知会改变事物本身,故而不可能存在关于事物的一成不变的规律;这是巨变的时代,很多历史上长期成立的规律将被颠覆,这将动摇专业人士专业性的基础。

我们进化的方向应该是:从应用走向基础,进而站在巨人的肩膀上去创造。价值投资并不复杂,复杂的是它背后从自然科学到社会科学的那些理论(以我个人的观点,这其中反而最不包括金融学),以及如何把这些理论和中国社会,而不是中国股市的实践相结合。

朋友们,再次感谢您对我的信任!今年将是全社会对未来长期资产收益率预期回归正常的一年——对楼市,这是过去几年大家已经隐隐感觉到的逆转大趋势的进一步延续;对股市,这是过去两年高回报幻觉的终结——由于股市的市场化,这里的问题更容易出现也更容易纠偏;本基金今年的收益率也很可能低于过去两年。我无法说未来是资产管理行业最好的时代,因为毫无疑问对任何行业在一般意义上红利时代才是最好的时代,我只能说未来是对资产管理行业专业性提出更高要求的时代。我将持续坚持持有人利益第一和专业创造价值的原则,希望为您带来长期稳健的回报。