朗姿股份半年报:业绩高增长源于低基数 医美业务难救业绩颓势

来源:新浪财经 作者:cici

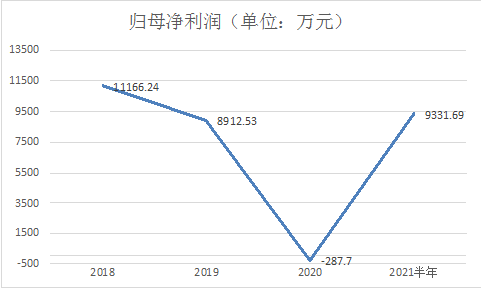

8月18日,服装起家的“医美概念股”朗姿股份发布半年报,2021年上半年营业总收入为17.89亿元,同比增长45.60%;归母净利润为9331.69万元,同比扭亏增长9619.39万元。业绩高增长源于低基数,去年同期归母净利润亏损287.70万元。

同期,公司应收票据同比增长247.85%,并有进一步增长趋势,应收票据资产占比远超同行业水平。

6月初,公司实控人父亲清仓减持公司4.49%股份引热议,或迫于股价下挫压力,出资5亿发展医美业务。半年报显示,医美业务对营收贡献率的增长放缓,能否拯救公司业绩颓势,有待进一步认证。

业绩显颓势 本期高增长源于低基数

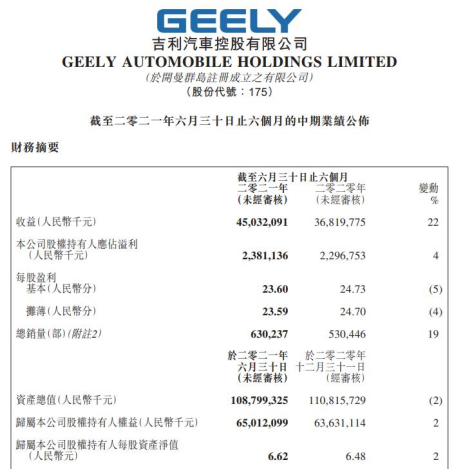

通过分析朗姿股份近几年的中报业绩,我们可以看出,2018-2020年以后归属于母公司所有者的净利润持续走颓,更是在去年中报交出亏损287.70万归母净利润的“答卷”。

2021年上半年,朗姿股份净利润转亏为盈共实现归母净利润9331.69万元,看似高增长,实则因为去年同期基数过低。若排除去年疫情影响,企业净利润大幅下降不具参考性,相比2019年同期,归母净利润仅从8912.53万元增长至9331.69万元,仅实现4.70%的微增。

中报发布后,截至发稿日公司股价下跌4.26个百分点,看来市场投资者并不为所谓“高增长”买账。目前公司股价已跌破半年线,是继续下挫在年线附近寻找支撑,还是触底反弹,还需交给时间给出价值的合理评估。

医美营收贡献率增速放缓 大股东清仓减持出资助力其发展

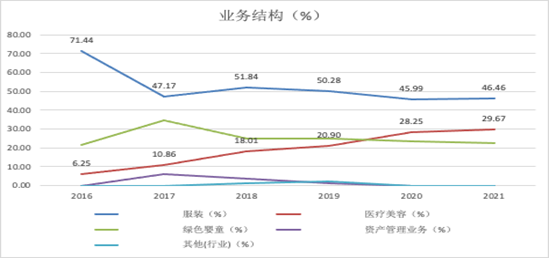

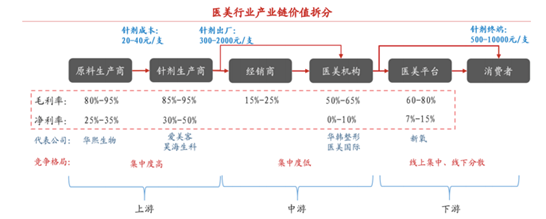

以服装发家的“医美概念股”朗姿股份,自2016年进军医美市场,作为医疗美容机构位于医美产业链中游。

从业务结构看,医美业务创收占公司营收比例逐年攀升,由2016年的6.25%增长至本报告期的29.67%,但近半年营收贡献率仅提升1.42%,有放缓趋势;传统核心服装业务营收贡献率逐年降低,由2016年的71.44%下降至46.46%。

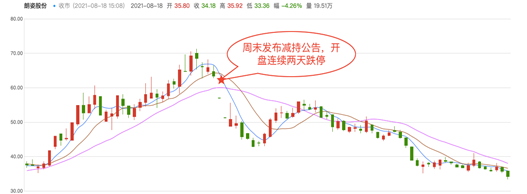

朗姿股份6月5日(周六)公告称,实际控制人之父清仓减持旗下4.49%股份。首个开盘周,公司股票收两个“一字跌停”。“减持风波”后,截至8月18日收盘股价已下跌48.1%,近乎腰斩。

或许迫于股价持续下挫的压力,公司6月9日发出公告称减持股东以不低于5亿助力朗姿股份医美业务战略实施。

然而,朗姿股份所处中游医美服务市场参与者众多,竞争激烈,存在大量的中小型机构和非正规机构,因此中游的竞争格局高度分散,对上下游的议价能力较弱,获客成本较高。高度分散的竞争格局和高企的推广销售费用,医美业务是否能改变朗姿股份业绩颓势,有待进一步认证。

应收票据规模同比增长247.85% 远高出同行业水平

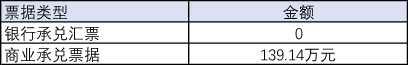

半年报披露,朗姿股份上半年应收票据规模为139.14万元,同比增长247.85%有,虽在资产中占比不大,但有进一步扩大的趋势。并且,这138.14万应收票据均为商业承兑汇票。

商业汇票虽以企业信用做背书,但也可能面临到期到期不兑付、带保函及假票等风险。既然有风险,为何还有企业愿意接收呢?笔者认为,原因之一在于为促进商品销售无奈之举;原因之二在于,企业可以选择对应收票据不计提坏账准备,从而提高企业净利润水平。

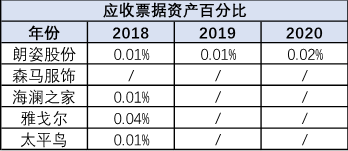

票据结算规模扩大是否为当前市场环境下的一种行业共性操作呢?对比同行业其他类似企业,并未发现此趋势。

由上图可见,服装服饰行业并不偏好商业票据/银行承兑汇票方式回款。近三年,森马服饰、海澜之家、雅戈尔及太平鸟等企业近两年的应收票资产百分比逐步降低至0,而朗姿股份占比却逐步攀升,背后的原因,可能只有朗姿股份能给出解释。