当市场下跌时 投资大师们在做什么?

来源:中欧基金

短短半个月的时间里,上证指数频繁在3200点上下徘徊,市场投资情绪近乎降至“冰点”(数据来源wind,截至2022/4/15)。

波动是A股的常态,历史不会简单重复,但总是压着相同的韵脚。同样面对市场大跌,一些成功的投资大师都在想什么、做什么?今天来重温下投资大师的智慧。

彼得·林奇

股市下跌没什么好惊讶的,这种事情总是一次又一次发生

对于波动的市场,彼得·林奇心态比较平稳,他形容市场下跌就像明尼苏达州的寒冬一次又一次来临一样,只不过是很平常的事情。作为一个78岁的老牌投资者,彼得·林奇面对市场悲观情绪,他反而会坚定持有。

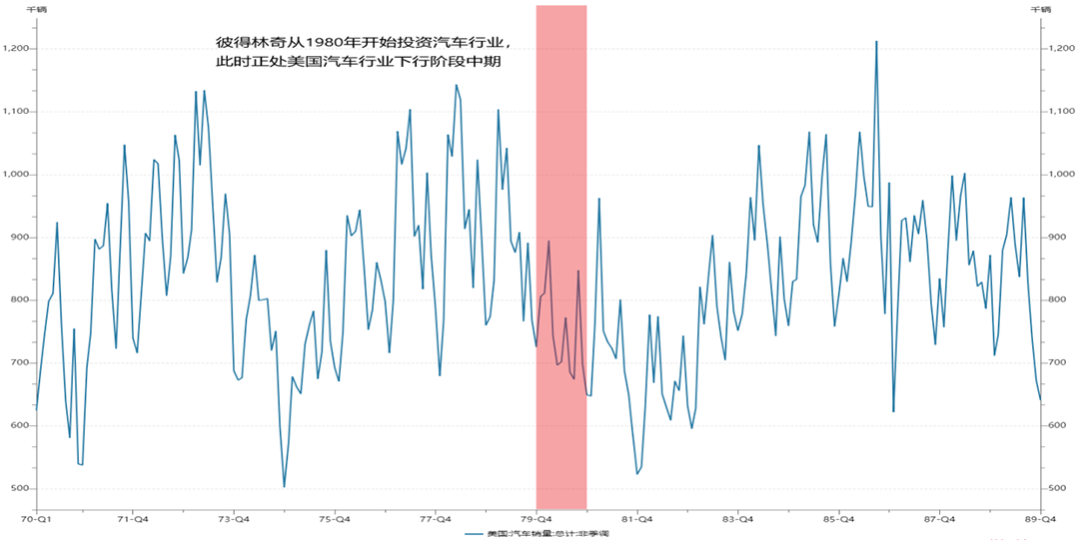

受20世界70年代欧美等发达国家去工业化进程,美国环绕五大湖分布的传统工业基地逐步衰落等影响,汽车行业冲击较大,直至80年代,汽车行业都处于周期下行阶段,此时彼得·林奇却逆势分批买入福特、沃尔沃以及克莱斯勒三家公司。

美国汽车销量

(数据来源:Wind,美国经济分析局,时间区间:1970/01/01-1989/12/31,单位:千量,频率:月)

1982年至1988年,他管理的麦哲伦基金中汽车行业投资占比10.3%,个股对基金业绩增长贡献率较高,其中福特和克莱斯勒贡献了超1亿美元。(以上数据来源:《战胜华尔街》)

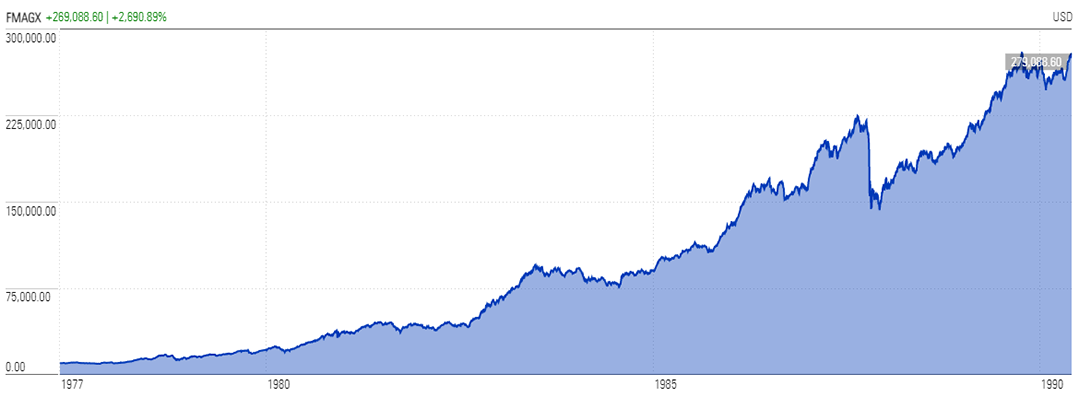

其实彼得·林奇管理麦哲伦基金期间,他也曾经历过多次市场回撤阶段,如1987年10月的股灾导致其一天损失20亿美元,凭借他不畏市场短期波动,坚定持有优质个股的理念,截至1990年5月31日离任,彼得·林奇任职麦哲伦基金期内投资总收益达26倍。(以上数据来源:Morningstar)

彼得林奇管理麦哲伦基金时间段表现

数据来源:Morningstar,1977/05/02-1990/5/31

巴菲特

市场大跌中也存在“黄金”机会

作为世界上最著名的投资人,巴菲特面对市场大跌,他坚持认为大跌就是进场的黄金机会。

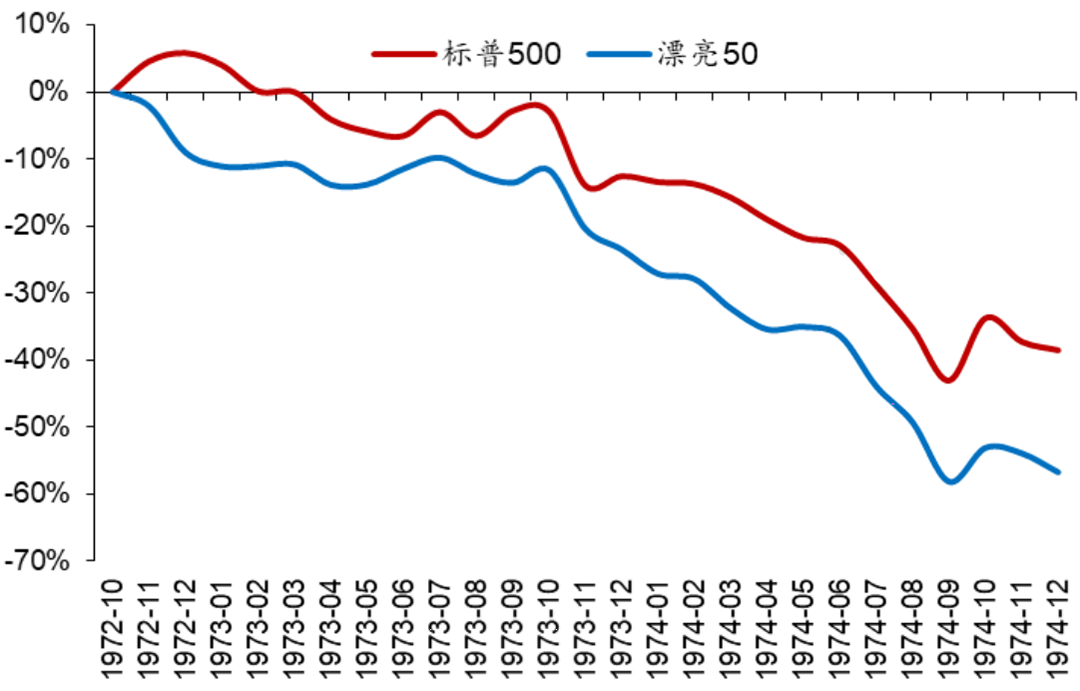

以他重返股市至关重要的一战为例,上世纪70年代美国经济进入滞涨时期,以“漂亮50”指数为代表的蓝筹板块支撑起了一轮美股牛市,在经历阶段高点后,市场失去蓝筹板块支撑开始急速下行,“漂亮50”跑输大盘,自1972年10月至1974年底跌幅接近60%。

(以上数据来源:Bloomberg,国联证券研究所,研报《国联证券宏观策略思考系列2019年第5期:美股“漂亮50”,后来都怎么样了》,发布时间:2019/09/03)

漂亮50与标普500走势对比

数据来源:Bloomberg,国联证券研究所,1972/10-1974/12

市场情绪总是从一个极端到另外一个极端,在波动剧烈的市场中,巴菲特却并不急于抄底,而是去寻找主流之外的价值洼地。

在1973年年初,巴菲特开始大批买进当时并不被市场看好的廉价传媒行业股票,其持仓价格从1973年初的5200万美元一路下降到1973年末的4000万美元,巴菲特在他自传中写到:一度热衷于以80倍的市盈率购买“漂亮50”的基金经理们现在却不愿意买市盈率5倍的联合出版公司,他断言“现在正是投资的绝佳时机”,这也是他有生以来,第一次对股票市场做出公开预测。

1974年底美股反弹,截至1979年,巴菲特的13只股票持仓中有接近一半的传媒行业,期间投资这些公司的收益率达到了198.99%。(以上数据来源:《巴菲特传》,历年巴菲特致股东的信)

从实际回报看,巴菲特见证过无数次市场的剧烈波动,如1987美国股灾、2000互联网泡沫、2008世界金融危机以及最近的新冠疫情,他把握跌出来的“黄金机会”,长期回报是比较惊人的。其创立的投资集团伯克希尔哈萨韦,自1987年上市以来累计上涨超过181倍,且超过同期标普500指数。

伯克希尔哈萨韦股价与标普500走势

(数据来源:Wind,时间区间:1987/11/1105-2022/04/11)

雷达里奥

面对市场波动,降低投资组合中不同资产的相关性

不同于上一位热衷于在危机中寻找机遇的行为,全球最大的对冲基金公司桥水基金总裁雷达里奥更喜欢通过对冲风险来对抗市场大跌。

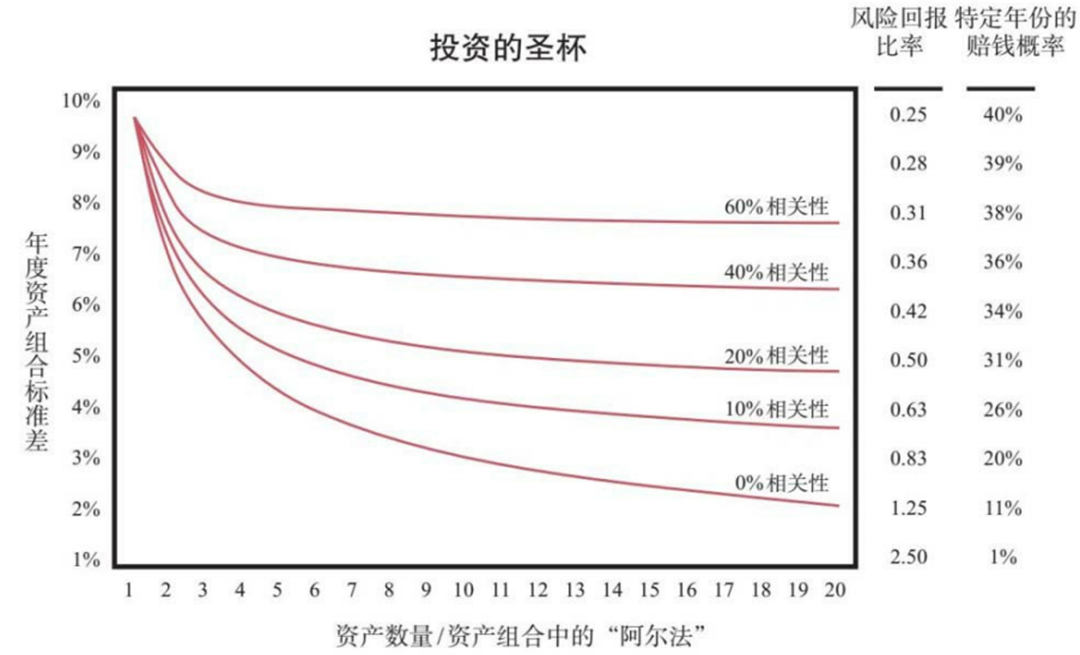

雷达里奥从过往波动市场的投资经历中总结出,无论当时买入某类资产是多么有信心,依然可能是错的,而降低风险又不降低收益,合理的多样化才是关键,这也是雷达里奥 “投资的圣杯”理论的核心。

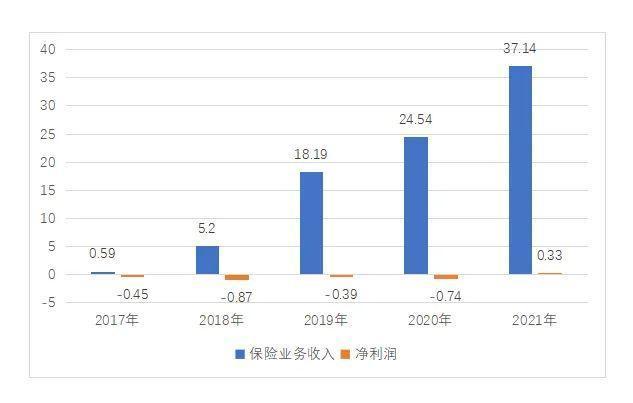

如下图所示,伴随投资组合中不同资产的相关性降低,其特定年份赔钱概率也随之降低,风险回报比率却提高了,比如当投资组合中不同资产的相关性为60%时,其组合的风险回报比率为0.31,特定年份的赔钱概率为38%,当投资组合中不同资产相关性变为0时,风险回报比率提升至1.25,特定年份的赔钱概率下降至11%。

图表来源:雷·达利欧,《原则》

依据“投资圣杯”理论,雷·达里奥创立的“纯粹阿尔法”策略基金在26年(1989年-2015年)的时间里取得了接近300%的累计收益。(以上数据来源:《原则》)

市场并不总是处于令人愉快的繁荣期,可能涨起来慢、跌起来快,市场下跌,投资者保持警惕的同时,也可以相应地调整投资行为。根据投资大师长期的投资经验,我们至少可以汲取到三点:

市场波动是常态;

下跌时也可能会产生机会;

等待好标的价值兑现需要耐心。

同时面对市场下跌不妨做好风险对冲,比如分散配置相关性较低的不同资产,力争提高风险回报比率。(文章来源:中欧基金)