银行发力汽车产业生态圈 新能源及二手车成布局重点

随着消费升级,我国汽车市场升温、汽车金融需求扩张。记者注意到,上市银行在今年中期业绩报告中多有对汽车金融业务重点提及,多家银行汽车金融业务在贷款规模、客户数以及客群月活跃用户数(MAU)方面取得突破性进展。

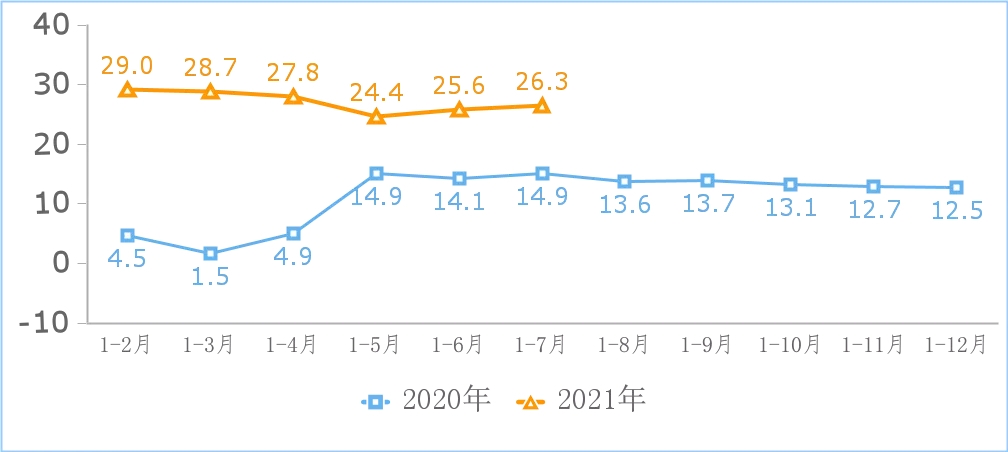

易车研究院报告显示,2021年上半年,中国乘用车市场54.6%的消费者有主动贷款购车的意愿,首次突破50%,贷款购车正成为中国车市的主导消费思维。另据华泰证券研报预测2025年年末中国汽车金融规模将达到2.32万亿元。

同时政策层面的推动力度也不断增大。今年年初,商务部等12部门联合印发《关于提振大宗消费重点消费促进释放农村消费潜力若干措施的通知》,提出五个方面工作任务,其中第一条是稳定和扩大汽车消费,释放汽车消费潜力,鼓励有关城市优化限购措施,增加号牌指标投放等等。

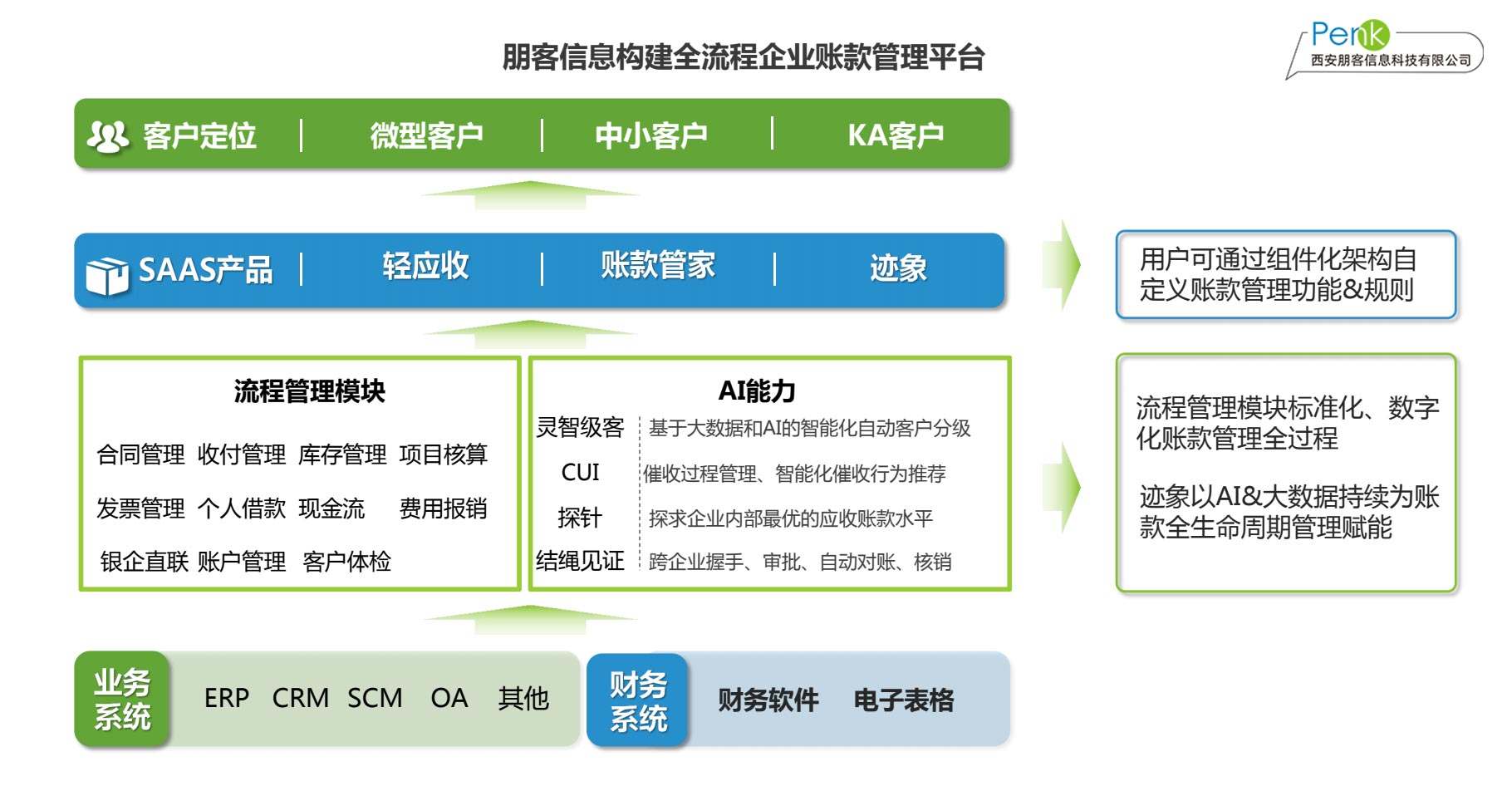

面对巨大的市场及机遇,商业银行相关业务不断加码。记者了解到,部分中小银行也加入到汽车金融市场掘金的阵营。主要模式是与大型科技公司合作投入科技力量,推进汽车金融数字化信贷技术和线上化营销技术的落地和覆盖。

业务规模扩大的同时,风险也开始显现。上半年部分上市银行汽车金融业务不良率有所上升。冰鉴科技研究院高级研究员王诗强告诉记者:“整体来看,汽车金融业务客户相对比较优质,银行风控的难点主要在于对欺诈客户、老赖客户以及经销商风险的识别等。”

发力汽车产业生态圈

在房地产业务严控的情况下,汽车金融作为较优质的业务受到部分银行的追捧,逐渐成为零售业务转型的重要抓手。

在已披露的上市银行半年报中,多家银行汽车金融业务取得突破。例如,上半年平安银行汽车金融贷款新发放1315.75亿元,同比增长36.8%,6月末该行汽车金融贷款余额为2774.15亿元,较上年末增长12.6%,汽车金融客群月活跃用户数达274.96万户,较上年末增长15.0%。6月末兴业银行汽车金融客户数达11067户,较上年末增加639户,融资余额为2420.63亿元,较上年末增加268.24亿元,日均存款余额为1437.02亿元,较上年末增加 95.05亿元。上半年上海银行汽车消费贷款投放金额为233.88亿元,同比增长83.05%,6月末汽车消费贷款余额为480.59亿元,较上年末增长19.86%。

中信银行在半年报中提到旗下百信银行汽车金融业务。据悉,今年百信银行联合中信银行、百度公司发布了“智能汽车金融”品牌,加入百度自动驾驶计划,推出了“百商贷”“百车贷”等产品。百信银行相关负责人告诉记者,截至目前,该行已与前十大商用车自主品牌合作,覆盖率达50%,合作渠道80余家,合作授信近百亿元。未来,百信银行将持续打造一体化综合服务平台,支持自主品牌汽车产业的发展。

此外,记者还了解到,华北某城商行也在探索布局汽车金融业务,目前已经与某科技公司达成协议,推进汽车金融数字化信贷技术和线上化营销技术的落地和覆盖,但截至目前业务还未正式开展。

光大银行金融市场部分析师周茂华告诉记者:“我国处于消费升级阶段,国内汽车市场发展迅速,汽车金融需求潜力释放。银行做汽车金融拥有资金实力雄厚、资金成本低、客户丰富、品牌声誉等优势,同时银行可以与汽车上下游产业链供应链企业合作,很多场景可以做得起来,并提升服务质量和客户体验等,因此,银行在汽车金融中的市场份额迅速增长。”

需打破风控掣肘

在汽车金融业务扩容的同时,部分银行该业务不良率也出现了上浮。

周茂华认为:“一般来看,造成汽车金融贷款不良上升的因素主要是汽车贷款准入门槛过低、客户个人信用违约,部分银行考核激励机制过于激进,业务员或为冲业绩而放松审贷标准等。”

王诗强表示,汽车金融主要风险在于客户的识别,如欺诈客户、老赖客户等,此外,经销商与客户合谋骗取银行贷款的事情也屡有发生,经销商风险识别也很重要。

“汽车消费信贷是仅次于个人房贷的优质资产,且场景较成熟,市场广阔。在实际操作中,部分银行在汽车估值、客户需求方面的经验还相对不足。”一位股份行人士表示。

多数业内人士认为,汽车金融领域风控的难度并不是很大,但因该行业兴起的时间并不是很长,风控等技术还不够完善,加上汽车类型、用途等场景很多,银行在风控方面暂时面临一些挑战。

全联并购公会信用管理专业委员会专家委员安光勇表示:“不同车型的车主背景参差不齐,客户群体多样化;相较于传统的房地产、信用贷等领域,汽车金融有很多自身的特点,很难用其他房地产、信用贷等业务模型来判断其客户。因此,银行需要花费资金、时间和精力来搭建汽车金融领域的风控模型和信用生态圈。”

基于上述薄弱点,周茂华表示:“银行应完善业务流程,压实主体责任,建立合理考核激励机制,并运用数字技术提升业务风险管理能力,拓展客户渠道和场景等。”

新能源及二手车成布局重点

目前在汽车金融市场主要有四类主体,包括商业银行、汽车金融公司、融资租赁公司、互联网平台等。

周茂华认为:“银行相对于其他机构在客户、资金实力、资金成本、机构品牌等方面具有优势;但在场景创新、风险把控方面可能不及汽车金融公司、互联网平台等,银行需要发挥长处、补齐短板。”

记者在采访中了解到,银行汽车消费金融之前主要以新车贷业务为主,后相继推出了二手车贷款等业务。有股份行内部人士告诉记者,其所在银行汽车金融重点布局二手车及新能源,客户结构不断优化。

在上市银行半年报中,多家银行亦提到汽车金融未来增长点。中信银行在中报中表示,深耕汽车全产业链,积极开拓商用车、二手车、新能源汽车等增长点。平安银行在中报中表示,针对新能源汽车、清洁能源等绿色产业,出台了独立的风险政策,引导全行服务相关行业客群。2021年上半年,大力发展新能源生态及车主生态,个人新能源汽车贷款新发放59.58亿元,服务客户2.92万户。

日前,中共中央政治局会议要求,挖掘国内市场潜力,支持新能源汽车加快发展,要统筹有序做好碳达峰、碳中和工作。国内各汽车金融业务参与机构对新能源汽车金融的布局已初步显现。

王诗强指出:“近两年新能源车兴起,一些新能源车销量爆发式增长,成为商业银行汽车金融业务新的增长点,但随之也带来了新的挑战,特别是新能源车贬值速度快,不好估值,贷后处置时车辆弥补贷款损失困难,因此一些银行迟迟没有开展新能源车贷款业务。”

尽管存在一些难点,但受访人士普遍认为汽车金融市场潜力大。今年8月初中国银行业协会发布的《中国汽车金融公司行业发展报告(2020年度)》指出,我国城市化进程的步伐依然不变, 汽车千人保有量提升的趋势不变,汽车金融渗透率向上增长的方向亦不变,汽车金融在“十四五”期间仍有较大的行业发展空间和增长潜力。

上述股份行内部人士认为,银行未来应重点打造全场景化的车生态服务,围绕消费者购车、用车、养车、换车的生命周期提供一站式的专业服务,以提升银行客户体验和客户黏性。