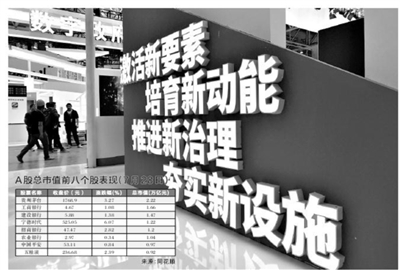

经济新动能加速聚集 A股中长期向上趋势不改

来源:21世纪经济报道 作者:曹恩惠

“地震”的背后,一位名叫隋田力的神秘人物串起的公司网,将多家上市公司“拉下水”。此外,中利集团、航天发展、瑞斯康等上市公司对外回应称也开展自查。

上海电气的官网上,还展示着董事长郑建华的致辞,“上海电气是中国的,也是世界的。”

但眼下,这家百年老牌工业装备制造企业,正经历着近些年来最大的危机。7月27日,上海市纪委、上海市监委宣布,上海电气董事长兼首席执行官、法定代表人郑建华涉嫌严重违纪违法,目前正在接受上海市纪委监委纪律审查和监察调查。这是继今年4月该公司原副总裁吕亚臣被查后,上海电气“落马”的第二位高管。

值得一提的是,就在7月26日,上海电气还以视频形式召开了干部大会暨分工大会,郑建华出席并发表了“提质增效防范风险,以新发展理念推动高质量发展”为主题的讲话。

尽管上海电气董事长所涉何事还有待官方进一步调查、披露,但一位不愿具名的业内人士对21世纪经济报道记者表示,“这背后或涉及国有资产流失。结合近期不少上市公司集体‘爆雷’的情况,事情牵扯面还在扩大。”

近日,一场来自专网通信领域的“地震”持续发酵,除更早前“自爆”的上海电气外,凯乐科技、中天科技、汇鸿集团、国瑞科技等涉足通信业务的A股上市公司相继发布风险损失提示,涉及账务规模已经超过百亿。

“地震”的背后,一位名叫隋田力的神秘人物串起的公司网络,将多家上市公司“拉下水”。此外,中利集团、航天发展、瑞斯康等上市公司对外回应称也在开展自查。

回到上海电气本身,其因子公司上海电气通讯技术有限公司(下称电气通讯)导致的高达83亿元财务黑洞谜团仍需待解。21世纪经济报道记者发现,电气通讯在业务往来方面与中利集团产生了联系。

电气通讯一供应商或为中利集团

在上海电气“爆雷”事件中,如果以电气通讯为中心,其下游客户包括北京首都创业集团有限公司、北京首都创业集团有限公司贸易分公司、哈尔滨工业投资集团有限公司、富申实业公司和南京长江电子信息产业集团有限公司。

在公告中,上海电气表示,上述公司已经拖欠电气通讯约44.63亿元货款。且在极端情况下,电气通讯累计约86.72亿元的应收账款存在重大损失风险。由此将进一步导致,上海电气对电气通讯5.26亿元的股东权益、77.66亿元的股东借款无法追回,进而造成83亿元的归母净利润损失。

事实上,当外界目光聚焦上海电气还能挽回多少损失时,一些更为本质的问题需再次引起重视——电气通讯的业务贸易如何成立?五家拖欠货款的采购商成为通讯公司的下游客户,那么上游公司又是谁呢?

公开信息显示,成立于2015年的电气通讯,主要生产、销售专网通信产品。

所谓的专网通信,是指为政府与公共安全、公用事业和工商业等提供的应急通信、指挥调度、日常工作通信等服务。根据前瞻产业研究院的数据,2019年我国专网通信行业市场规模约为397亿元,预计到2025年,市场规模将达到621亿元。

专网通信行业上游十分庞杂,主要为电子元器件制造业(如集成芯片、电阻、电容、晶振、LCD 屏、印刷电路板)、塑胶与五金结构件制造业(如塑胶、铝合金、五金插接件、机柜及其它结构件)和通信设备制造业(如收发器、交换机、天线、分路器、合路器)。

显而易见,在正常的贸易逻辑下,电气通讯应当是向上游公司采购通信产品原材料,从而生产出通信产品,向首都创业、哈尔滨工业投资等下游客户销售。据上海电气披露,电气通讯采取的销售模式是由客户预先支付10%的预付款,其余款项在订单完成和交付后按约定分期支付。

于是,当电气通讯因无法向下游客户及时回收货款后,该公司还能及时向上游付出原料采购款项吗?

财务数据显示,截至2020年12月31日,电气通讯总资产101.04亿元,净资产13.15亿元,应付票据和应付账款则分别为3.81亿元、7.99亿元。而在这些应付款项的供应商中,中利集团的身影浮现。

尽管中利集团目前对外并未披露其是电气通讯的供应商,但种种迹象坐实了这层关系。

今年5月,中利集团收到了来自深交所的年报问询,要求其对控股股东非经营资金占用、应收账款、计提坏账、货币资金存放等情况进行说明。

21世纪经济报道记者注意到,2020年,中利集团实现营业收入90.33亿元,同比下滑23.61%;亏损29.20亿元。这家以生产阻燃耐火软电缆知名的企业,已经将其产品经营范围扩大至通信电缆、光伏电池片及组件、光伏电站投资建设等领域。

在回复交易所问询时,中利集团公布了2020年度十大应收账款欠款方,却以“客户一”、“客户二”等代称。其中,在介绍“客户一”时,该公司表示,“客户一是大型国有企业控股,企业主要从事特种通讯系统等高科技通讯设备的研发、生产和经营,为我公司常年合作客户,经查阅其母公司****2020年度经审计的年度报告,合并报表反映其净资产6640083.40万元、净利润375817.50万元、经营活动现金净流量469619.80万元,表明该公司具有较强的履约能力。在年报披露时点,公司认为其财务状况正常,信誉较好。因此,按账龄组合计提坏账准备。”

根据上海电气发布的财报数据,2020年,该公司净资产为664.01亿元,净利润约37.58亿元,经营活动现金净流量为46.96亿元,与中利集团描述的“母公司****”财务数据一一吻合。

对此,21世纪经济报道记者联系中利集团证券部门确认“客户一”是否为电气通讯时,其工作人员回应,“这个还需要看领导安排,不方便透露。”

中利十多亿特种通讯设备业务“金蝉脱壳”

2020年度,中利集团遭遇上市以来最大的亏损。面对超过29亿元的亏损金额,该公司解释称,主要是受各项资产减值准备合计约13.48亿元的计提影响。

然而,当净利润严重下滑时,中利集团的营收规模已经连续三年缩水。去年,其营收更是跌破百亿,仅有90.33亿元。

21世纪经济报道记者注意到,2020年,中利集团原本一个重要的业务板块消失了——特种通讯设备业务被剥离财务报表。在年报中,该公司表示,“特种通信设备销售量、生产量分别比去年同期减少100%,主要为:公司2019年出售了中利电子股权,使其不再纳入合同范围,该公司主要生产销售特种通讯设备。”

2019年,该项业务实现营业收入19.58亿元,占总营收比重为16.56%。

一个有趣的细节是,中利集团2019年对待中利电子的态度令人疑惑。

2018年,该公司曾筹划非公开发行股票收购中利电子49.14%股权,实现全资控股。根据定增方案,中利集团拟募集资金不超过16.8亿元,其中11.8亿元用于收购中利电子的剩余股权。

但几经修改上报证监会后,这项非公开发行股票方案在2019年7月被否。同年12月份,中利集团“变脸”式地发布了股权转让公告,拟向沙家浜旅游、江南商贸合计转让中利电子31.86%的股权,交易作价6.31亿元。交易完成后,该公司所持有的中利电子股权比例剩余19%。由此造成中利电子不再并入上市公司中利集团的财务报表。

值得注意的是,中利集团采用收益法评估的中利电子截至2019年9月30日的股东全部权益价值为22.04亿元。但交易作价测算下,中利电子的交易估值为19.81亿元,出现一定的折价。

不过,这点“损失”不值一提。2016年,中利集团仅用6000万元,便从宁波禹华通讯科技有限公司、上海君逸通讯科技有限公司手中收购中利电子17.36%的股权,由此成为标的公司的控股股东。在这场交易中,中利电子的估值仅为3.46亿元。

与此同时,随着中利电子并入报表,2016年至2019年期间,中利集团增设了特种通讯设备业务,四年合计贡献收入64.62亿元。

21世纪经济报道记者发现,在该公司开展这一业务期间,宁波鸿孜通信科技有限公司便成为中利电子的主要供应商。并且,中利电子曾是隋田力旗下新三板公司海高通信的大客户。

股权穿透显示,宁波鸿孜由上海鸿孜企业发展公司100%持股,背后的实际控制人为杨鑫,其目前为宏达新材的实际控制人、董事长。

根据宏达新材披露的信息,杨鑫曾担任中利电子股权转让方上海君逸通讯的总经理,宁波鸿孜通信科技有限公司执行董事、总经理。

需注意的是,宁波鸿孜和由隋田力控制的宁波星地通通信科技有限公司的工商登记联系方式为同一个号码。

针对中利集团是否卷入目前资本市场掀起的专网通信领域的“地震”,该公司证券部门相关人士对21世纪经济报道记者表示,内部核查还在进行。

但有一点可以确定的是,中利集团或许应当及时更新2020年年报中对“客户一”的应收账款坏账计提。

截至2020年,中利集团在“客户一”的应收账款金额为5.07亿元,而其仅以账龄组合计提坏账准备约0.63亿元。

-

年内上市公司参与套保公告逾900份 创历史新高呈四大特征

2021-07-29 -

2021年信托业半年报:集合信托发行、成立规模双回落 超六成公司业绩未及格

2021-07-29 -

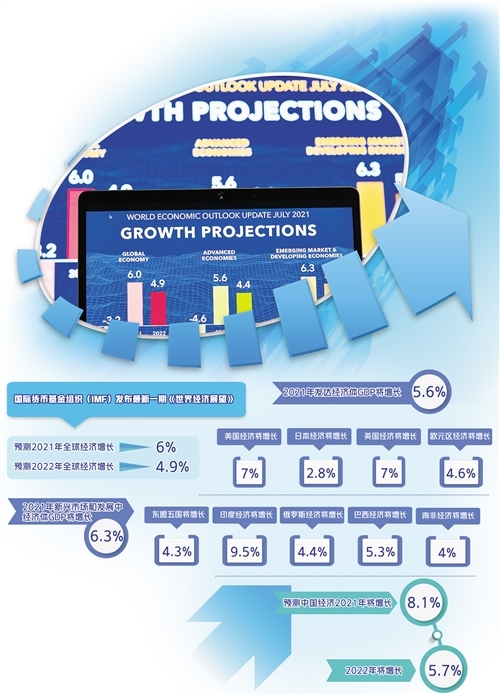

经济新动能加速聚集 A股中长期向上趋势不改

2021-07-29 -

为乡村振兴“架桥铺路” 广发银行金融赋能显成效

2021-07-28 -

互联网第三方销售渠道崛起 流量变现能力凸显

2021-07-28 -

阿里巴巴2021财年净利润微增 对平台经济有更深入理解

2021-07-28 -

ST信通违规担保超68亿 罚款共计205万 时任实控人终身禁入市场

2021-07-28 -

猪粮比价回升至二级预警区间 生猪价格回暖尚需时日

2021-07-28 -

交高额入门费、发展会员返利 陆羽茶交所涉嫌传销、非法集资被多地方通报

2021-07-28 -

北向资金正在大笔扫货 科技题材依然强势

2021-07-28 -

又有芯片公司拿到大笔创投资金!背后还有阿里系身影

2021-07-28 -

开滦集团旗下一分公司违反“大气污染防治法”遭罚1万元

2021-07-28 -

金融业正处于重大转型期

2021-07-28 -

首批计划额度10亿元 郑州银行已投放防汛救灾贷款2.61亿元

2021-07-28 -

新三板培育“小巨人”功能突出 后备力量充足

2021-07-28