博时基金:稳信用宽货币格局下 维持中短期红利价值相对占优判断

4月中下旬后数据进入验证期,A股中低仓位,不追高而应回调买。风格上,维持中短期红利价值相对占优判断。

海外方面,3月美联储FOMC纪要释出,5月FOMC缩表和加息50bp概率大幅提升,紧缩预期再发酵。中美利差和美债期限利差同时(接近)倒挂,后续中美利差可能继续收窄,全球风险资产承压。短期国内货币政策仍有空间,越往后,出口明显放缓后货币政策内外兼顾压力加大。

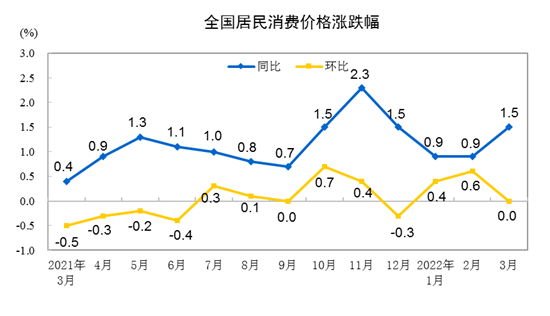

国内方面,3月PMI明显下行,主要反映散发疫情的影响;央行调查显示2022年一季度,不同企业和板块信贷需求有升有降。预计散发疫情对市场预期的冲击高峰已经过去。当前国内是稳信用、宽货币的格局,并有非常大的可能增长预期企稳、改善。

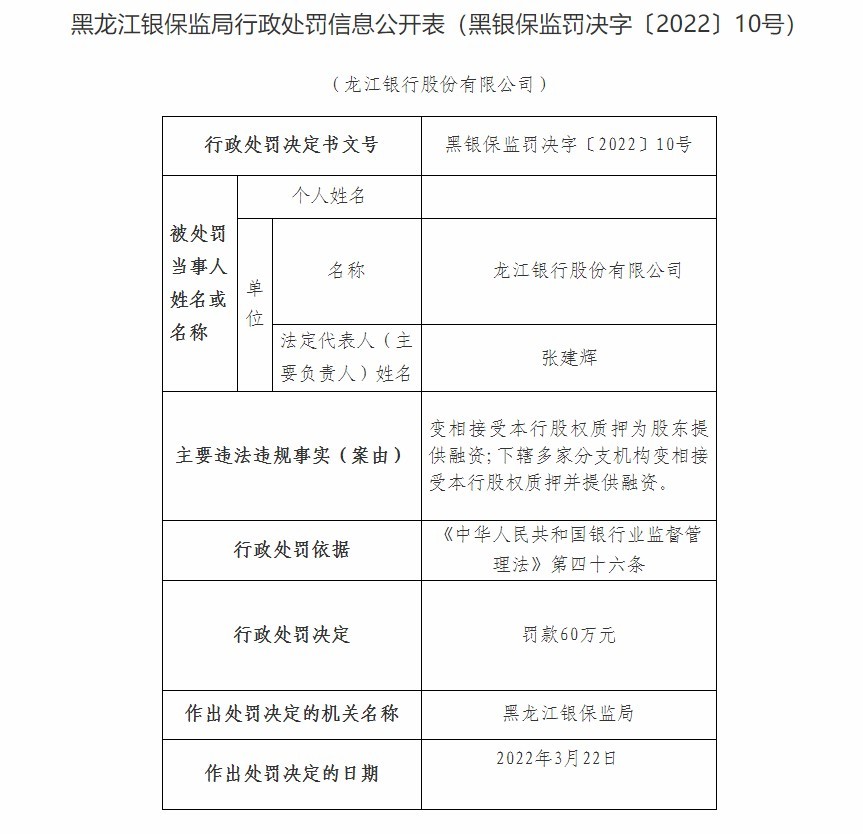

市场策略方面,债券方面,利率债在近期仍有宽货币带来的波段机会,但信用端久期应压在中低水平,等待机会。信用内部应将仓位继续向产业债转移,规避地产,逐渐减少城投配置;转债保持谨慎。

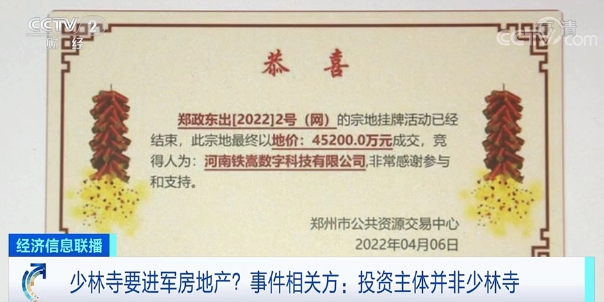

A股方面,4月中下旬后数据进入验证期,A股中低仓位,不追高而应回调买。风格上,维持中短期红利价值相对占优判断,中证红利ERP虽已脱离绝对舒适的买点区域,但依然很低估,持有为主。结构上,紧扣红利价值与通胀链,核心配置围绕通胀链相关的石油开采/煤炭/电力/化肥/生猪养殖。地产已进入低性价比交易区域,即使参与也建议回调后再买入。

港股方面,国内经济低迷、海外高通胀下流动性紧缩加速推进,港股整体仍需保持谨慎。结构上推荐关注:一是目前处于景气高位且有延续性的光伏风电、能源金属;二是受益于海外高通胀的上游资源品。对于当下景气低迷板块的看法:一是金融地产在稳增长政策不断加码的背景下可能有一定回暖,但取决于政策的速度和力度;二是消费受疫情反复的压制还将持续;三是软件服务虽国内政策面有一定好转,海外监管环境仍严峻,经济磨底期间下游需求疲软还将对企业营收产生拖累,市场对软件服务行业2022年盈利预期尚未明显改善。

原油方面,原油整体供需格局紧张,俄乌冲突还未得到阶段性解决,低库存下油价围绕高中枢的高波动将持续,未来一段时间紧缩预期升温带来美元走强将对油价产生扰动。

黄金方面,海外“滞胀”环境利多黄金,但未来一段时间紧缩预期剧烈发酵引发美债利率急升时期可能出现回调,整体中性偏谨慎看涨。