合富中国IPO: 现金流为负却豪掷两亿分红 与佑安医院陷诉讼被证监会问询“是否产品有问题”

中国网财经10月26日讯(记者杜丁 见习记者安荻)原计划2020年底至2021年挂牌的合富(中国)医疗科技股份有限公司(“合富中国”)可谓是“计划赶不上变化”,数次更改上市计划后,2020年12月31日向上交所提交招股书后,目前审核状态为预先披露更新。

记者注意到,与昔日大客户首都医科大学附属北京佑安医院(“佑安医院”)对簿公堂、一边大手笔分红一边募资补流或将成为合富医疗IPO过程中绕不开的问题。

对此,中国网财经致函合富中国。截止发稿,未收到任何回复。

无实际控制人 公司遭“对赌协议”施压?

早在2019年7月,合富中国就已在华泰证券的辅导下开启IPO征程,拟于上交所上市。但在2020年8月,因“公司整体发展战略调整”而终止辅导数日后,海通证券成为新的保荐人,协助合富中国冲击创业板。3个月后,海通证券在辅导工作进度报告中报告了合富中国“基于未来发展战略”,将拟上市板块又变更为沪市主板。

资料显示,合富中国成立于2000年10月24日,是合富(中国)医疗科技贸易有限公司以截至2019年1月31日经审计的净资产为基础折股,整体变更设立的股份有限公司。

公司依法整体变更后总股本为21201.5683万股,其中持股比例96.19%的合富香港持股数量为20393.7885万股。

而后公司共经历过12次增资及5次股权转让,增资方包括合富香港、Cowealth BVI、员程合伙、员意合伙、员裕合伙、员昂合伙、确资有限、华金有限等47家企业及自然人、转让方为合富台湾、Cowealth BVI、荆州慧康、华润投资及5位自然人股东、受让方分别为Cowealth BVI、合富香港、祺睿投资、兴原国际、员裕合伙等5家企业。

据招股书显示,目前公司持股比例前三的股东分别为合富香港、荆州慧康合及嘉兴海通,分别持股73.34%、6.59%及4.19%。

在“眼花缭乱”的增资与股权转让背后,一份对赌协议也备受关注。

招股书显示,股东嘉兴海通、荆州慧康、华润投资、祺睿投资、兴原国际及国泰创业(“投资方”)在向发行人增资或受让发行人股份时,分别与发行人的控股股东合富香港,或者与合富香港及李惇、王琼芝(“创始股东”)三方签署协议,约定在特定情形下回购投资方所持发行人股份的安排。

其中的特定情形之一为公司未能在2020年12月31日前取得中国证监会或其他有权监管机构的关于本次发行申报受理通知书(因中国证监会停止 IPO 申报受理等非发行人可控制的因素或不可抗力因素导致未能申报的除外),或者取得中国证监会或其他有权监管机构的 IPO申报受理通知书后自行撤回申请,或者IPO申报被中国证监会或其他有权监管机构否决。

巧合的是,合富(中国)首次发行招股书的时间亦是2020年12月31日,这难免会让人将公司的上市计划与对赌协议联系起来。

另外,公司当前还不存在通过投资关系、协议或者其他安排能够实际支配公司行为的实际控制人。

据招股书显示,合富中国间接控股股东合富控股为柜买中心上柜公司,股权分散。并且报告期内,李惇夫妇及子女(包括李惇、王琼芝夫妇、王琼芝控制的Crown Technology Co.,Ltd.以及其子女李颖杰、李颖文)始终持有合富控股最多的股份且无法对合富控股股东会及董事会形成有效控制,因此合富控股无实际控制人导致公司无实际控制人。

对此,合富中国在招股书中坦言,在公司无实际控制人的情况下,不排除公司治理格局不稳定或重大经营决策方面效率降低的情况出现而贻误业务发展机遇,进而造成公司生产经营和业绩波动的风险。

豪掷2亿分红 现金流再次“由正转负”

目前合富中国主营业务分别为体外诊断产品集约化业务、医疗产品流通及其他增值服务。纵观其财务状况,记者发现,公司近年各期末应收账款数额较大、主营业务毛利率连降、经营现金流连续两年为负……。

数据显示,2018-2020年,公司分别实现营收9.04亿元、10.47亿元及10.89亿元,同比增长32.99%、15.77%、4.01%;净利润分别为6691.26万元、6714.49万元及7255.39万元,分别同比增长42.87%、0.35%、8.06%。营收与净利的同比增长率波动性较大。

其中,报告期内公司体外诊断产品集约化业务的营收分别为8.31亿元、9.24亿元及9.36亿元,分别占比91.92%、88.29%及85.97%,为公司主要营收来源;医疗产品流通的收入分别为7002.03万元、11087.74万元及14571.70万元,分别占比7.75%、10.59%及13.38%。

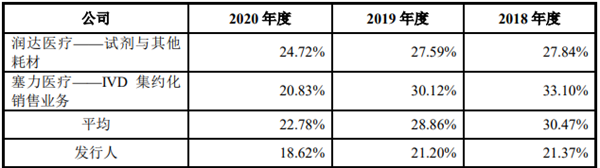

记者注意到,报告期内公司主营业务的毛利率分别为21.96%、22.06%以及 20.63%,整体保持稳定。但其占发行人主营业务收入比重最高的体外诊断产品集约化业务对应的毛利率分别为21.37%、21.20%以及 18.62%,存在一定程度下行波动。并且该业务相比于其他同行可比公司,合富中国的毛利率也低于其平均值。

另外,作为一家医疗流通领域的渠道商,公司的应收账款也存在回收风险。

报告期各期末,公司应收账款余额分别为 37,496.31 万元、54,297.09 万元和55,783.93 万元,总体增长幅度较大,占营业收入的比例分别为 41.46%、51.86%和 51.22%。截至报告期末,应收账款余额中账龄在1年以内的应收账款占比为90.12%、86.79%以及 79.46%。

对此,合富中国在招股书坦言,由于各期末应收账款数额较大,若客户的经营状况发生重大的不利影响、部分客户由于涉诉未及时回款,发行人将面临发生应收账款不能按期收回或无法收回从而发生坏账的风险。

与此同时,公司现金流状况亦不尽人意,2018-2021年3月,公司经营活动现金流量净额分别为-7670.67万元、-3789.10万元、7415.47万元及-12958.78万元。在2020年短暂由负转正之后,于2021一季度又再次转为负数。

不过,尽管合富中国现金流状况不大乐观,可公司现金分红却十分“慷慨”。招股书显示,根据2018年6月公司股东会决议,公司向全体股东派发现金股利人民币2.03亿元,接近公司2018-2020年三年净利润总和。

而此次IPO,合富中国拟募资总额为6.67亿元,其中3亿元用于补充流动资金,近五成用于“补血”。对此,有媒体质疑称,一方面是公司现金流由正转负,与净利润背离,另一方面是公司大手笔分红后又巨额募资“补血”,合富中国的操作着实令人费解。

陷多起合同纠纷 产品质量被证监会质疑

作为一家医疗设备渠道商,能够直接影响其经营业绩与收入结构的,是公司的销售模式及其主要“金主”。

据招股书披露,合富中国的经营模式主要分为代理商、经销商与集约化服务模式,其中集约化服务为公司的核心模式,由体外诊断产品制造商直销的模式较少。

在公司客户方面,合富中国已建立了覆盖百余家三级医院主要体外诊断试剂项目的合作关系。其中报告期内发行人客户中终端医院200余家,占客户数量约60%。报告期各期前十大客户共涉及13家,收入占比分别为55.51%、55.74%和 59.40%,集中度情况较为稳定。

不过值得注意的是,报告期各期,公司前五大客户共涉及9家医院。其中,首都医科大学附属北京佑安医院(“佑安医院”)在2017年、2018年分别以7125.58万元及8232.67万元的采购额成为公司第一大销售客户,2019年也以7387.15万元采购额,位居第二。但在2020年,佑安医院已不存在于公司前五大客户名单中,反而出现在与合富中国买卖合同纠纷案中。

2019年12月12日,合富中国以佑安医院拖欠货款为由向上海市徐汇区人民法院提起诉讼,要求佑安医院支付截至至2019年12月12日应付货款34,758,571.82元、按照1‰标准支付逾期付款违约金暂计3,420,805.33元等。

次年,佑安医院以合富中国未按照约定支付折扣款为由提出反诉,要求合富医疗提供折扣款21,181,065.41元、赔偿因公司欠付折扣款的违约行为所造成的损失等。

2020年11月3日,合富医疗同样以佑安医院拖欠货款为由向上海市徐汇区人民法院提起诉讼,主要诉讼请求包括判令佑安医院向公司支付应付货款3345.49万元、支付逾期违约金等。截至招股书签署日,该案件尚处于开庭审理程序中。

在首发反馈意见中,证监会指出,佑安医院是北京地区三级甲等医院,并未出现经营不善无法清偿债务的情况,其未支付款项的原因,是否系因产品质量问题,并要求合富中国补充诉讼事项对发行人财务状况的影响。

佑安医院提出反诉要求合富医疗支付折扣款,折扣款的具体情况及合理性,是否存在商业贿赂或不正当竞争情况,是否属于行业惯例,是否存在违规情况亦需要合富医疗给出明确说明。

值得注意的是,这不是合富中国第一次被证监会质疑其产品质量。根据招股书,合富中国的体外诊断产品集约化业务涉及1000余家厂商近17000个品种,医疗产品流通业务代理Viewray生产的磁共振引导直线加速器产品、希森美康的血液体液分析仪及配套试剂。但Viewray还没取得境内医疗器械注册证书。

对此,证监会要求公司补充披露其销售及代理的诊断试剂、设备等产品是否存在质量问题,是否曾经发生过产品质量纠纷,是否存在关于产品质量的纠纷、诉讼、仲裁或媒体质疑。

此外,合富中国还与邯郸市第二医院、上海宏昌生物科技有限公司、徐州德康生物科技有限公司、方俊华和王勇等存在买卖合同纠纷案;与北京时代华康医疗设备租赁有限公司存在服务合同纠纷案;与浦利军、卡尔蔡司(上海)管理有限公司存在产品责任纠纷案。