中国移动去年营收增3%净利增1.4% 毛利率持续下降

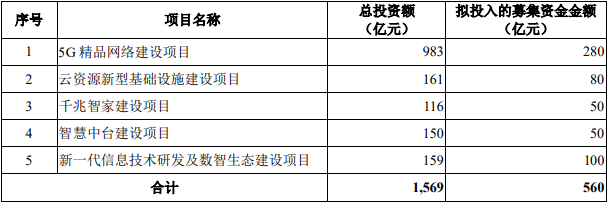

中国经济网编者按:中国移动有限公司(以下简称“中国移动”)将于11月4日首发上会,保荐机构为中国国际金融股份有限公司、中信证券股份有限公司。中国移动拟于上交所主板上市,拟公开发行A股股份数量不超过9.65亿股,即不超过本次发行后公司已发行股份总数的4.50%(行使超额配售选择权之前)。公司拟募集资金560亿元,分别用于5G精品网络建设项目、云资源新型基础设施建设项目、千兆智家建设项目、智慧中台建设项目、新一代信息技术研发及数智生态建设项目。

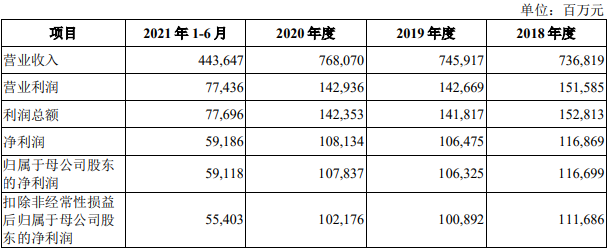

2018年、2019年、2020年、2021年1-6月,中国移动分别实现营业收入7368.19亿元、7459.17亿元、7680.70亿元、4436.47亿元;归属于母公司股东的净利润分别为1166.99亿元、1063.25亿元、1078.37亿元、591.18亿元;扣除非经常性损益后归属于母公司股东的净利润分别为1116.86亿元、1008.92亿元、1021.76亿元、554.03亿元。

2019年和2020年,中国移动营业收入增速分别为1.23%、2.97%,归属于母公司股东的净利润增速分别为-8.89%、1.42%。

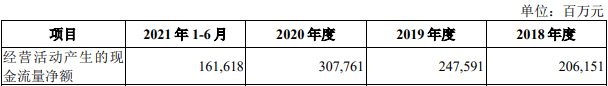

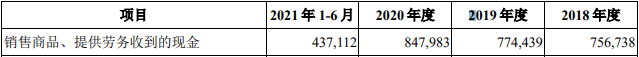

2018年至2021年1-6月,中国移动经营活动产生的现金流量净额分别为2061.51亿元、2475.91亿元、3077.61亿元、1616.18亿元;销售商品、提供劳务收到的现金分别为7567.38亿元、7744.39亿元、8479.83亿元、4371.12亿元。

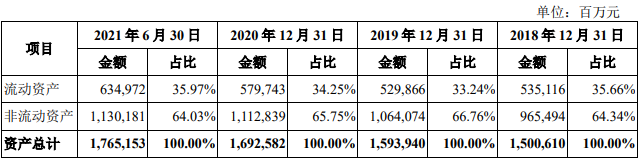

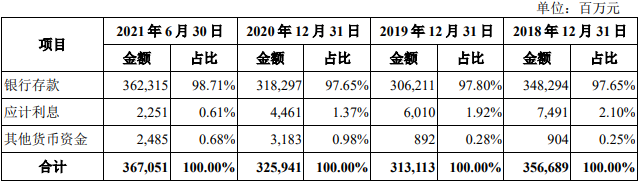

报告期各期末,中国移动总资产分别为15006.10亿元、15939.40亿元、16925.82亿元和17651.53亿元,其中非流动资产占比较高,分别为64.34%、66.76%、65.75%和64.03%。公司货币资金分别为3566.89亿元、3131.13亿元、3259.41亿元和3670.51亿元,占流动资产的比例分别为66.66%、59.09%、56.22%和57.81%。

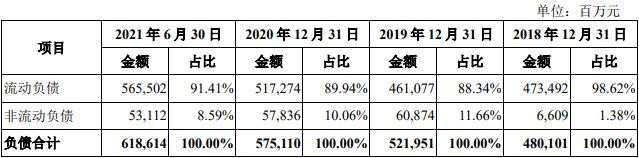

报告期各期末,公司总负债分别为4801.01亿元、5219.51亿元、5751.10亿元和6186.14亿元,流动负债占总负债的比例分别为98.62%、88.34%、89.94%和91.41%,流动负债占比较高。

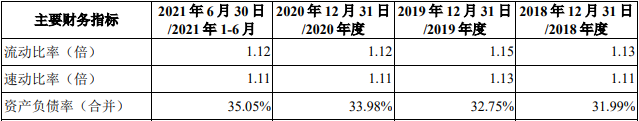

报告期各期末,中国移动流动比率分别为1.13、1.15、1.12和1.12;速动比率分别为1.11、1.13、1.11和1.11;资产负债率分别为31.99%、32.75%、33.98%和35.05%。2018年末、2019年末、2020年末,可比上市公司流动比率平均值分别为0.62、0.61、0.80;速动比率平均值分别为0.59、0.59、0.77;资产负债率平均值分别为60.53%、61.39%、61.70%。

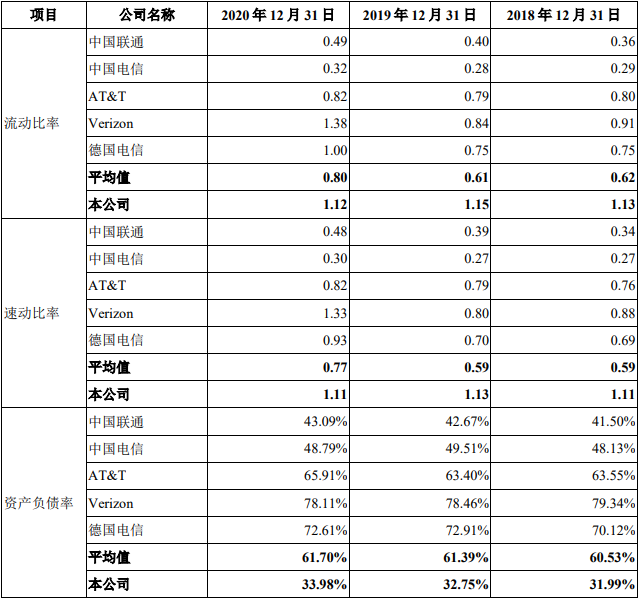

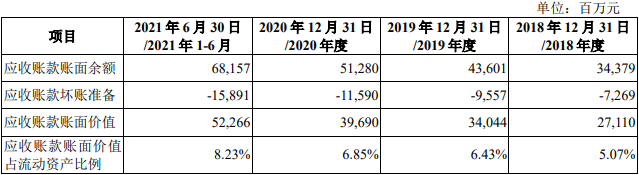

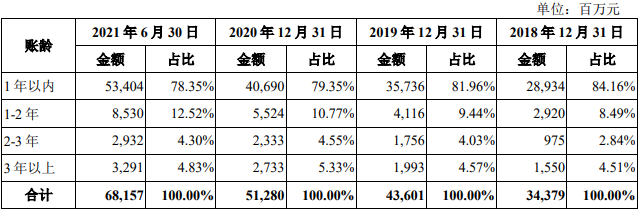

中国移动的应收账款账面价值逐年增长。报告期各期末,公司应收账款账面价值分别为271.10亿元、340.44亿元、396.90亿元和522.66亿元,占流动资产的比例分别为5.07%、6.43%、6.85%和8.23%。

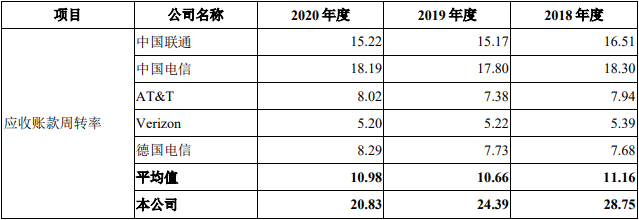

中国移动的应收账款周转率呈下降趋势。2018年至2021年1-6月,中国移动应收账款周转率分别为28.75、24.39、20.83、19.30。2018年至2020年,同行业可比上市公司应收账款周转率平均值分别为11.16、10.66、10.98。

报告期各期末,中国移动存货分别为88.57亿元、73.38亿元、80.44亿元和96.70亿元,占流动资产的比例分别为1.66%、1.38%、1.39%和1.52%,主要为手机及其他通信终端等库存商品。2018年至2021年1-6月,中国移动存货周转率分别为52.02、63.33、69.34、70.71。

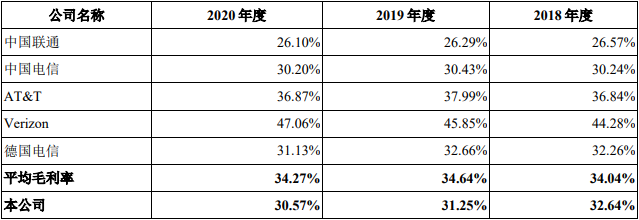

中国移动的毛利率连续两年一期下滑。2018年、2019年、2020年、2021年1-6月,公司毛利率分别为32.64%、31.25%、30.57%和29.42%。2018年至2020年,同行业可比上市公司毛利率平均值分别为34.04%、34.64%、34.27%。

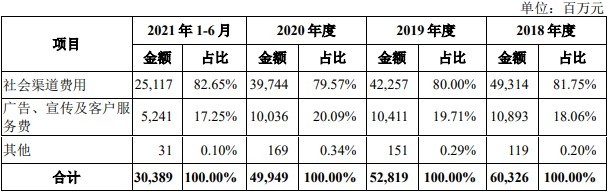

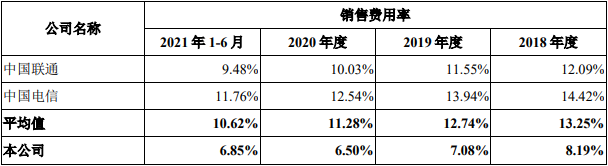

报告期内,中国移动的销售费用分别为603.26亿元、528.19亿元、499.49亿元和303.89亿元,占营业收入的比例分别为8.19%、7.08%、6.50%和6.85%。同行业可比上市公司销售费用率平均值分别为13.25%、12.74%、11.28%、10.62%。

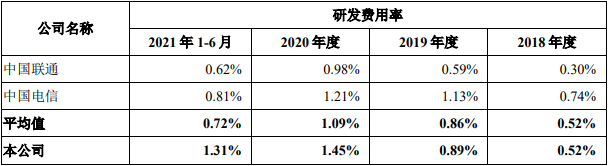

报告期内,中国移动的研发费用分别为38.65亿元、66.70亿元、110.99亿元和57.95亿元,占营业收入的比例分别为0.52%、0.89%、1.45%和1.31%。可比上市公司研发费用率平均值分别为0.52%、0.86%、1.09%、0.72%。

报告期内,中国移动控股子公司于境内受到的单笔处罚金额10万元及以上的主要处罚共54笔,处罚金额合计1420.66万元。其中,市场监督管理类行政处罚15笔,通信管理类行政处罚12笔,生态环保类行政处罚5笔,安全生产类行政处罚4笔,物价管理类行政处罚4笔,税收征管类行政处罚7笔,其他类处罚7笔。

拟上交所主板上市 募集资金560亿元

中国移动是全球领先的通信及信息服务企业,致力于为个人、家庭、政企、新兴市场提供全方位的通信及信息服务,是我国信息通信产业发展壮大的科技引领者和创新推动者。二十余年来,公司持续推进信息技术突破与应用,推动我国信息通信产业实现了“2G跟随、3G突破、4G同步、5G引领”的跨越式发展,建成了惠及全球五分之一人口的高速、移动、安全、泛在信息基础设施,业务覆盖全球200余个国家和地区,竭诚服务全国9.46亿移动客户、2.05亿家庭客户、1553万政企客户。

一直以来,中国移动持续推进转型升级和创新发展,在语音、数据、宽带、专线、IDC、云计算、物联网等业务基础上,积极开拓数字经济新蓝海,不断推出超高清视频、视频彩铃、和彩云、移动认证、权益超市等个人数字内容与应用,拓展娱乐、教育、养老、安防等多样化智慧家庭运营服务,引领智慧城市、工业、交通、医疗等产业互联网DICT解决方案示范项目落地。进入5G时代,公司积极筑牢“新基建”根基,夯实千行百业数智化转型的关键基础;加速“新要素”运用,推动信息技术和数据的汇聚应用,为经济增长注入强劲动力;促进“新业态”繁荣,丰富拓展数字生活、生产、治理的信息服务,打造经济社会民生数智化转型升级的创新引擎。

截至招股说明书签署日,中国移动BVI直接持有公司148.90亿股股份,占公司已发行股份总数的72.72%,为公司的控股股东。中国移动BVI于1997年8月13日注册设立于英属维尔京群岛,主营业务为投资控股,不直接从事商业经营活动。中国移动BVI的授权股本为5.00万美元,由每股面值为1美元的5.00万股股份组成,其中已发行股份总数为5000股,全部由中国移动(香港)集团持有。中国移动(香港)集团于1996年10月10日在中国香港注册成立,主营业务为投资控股。

截至招股说明书签署日,中国移动集团通过其全资子公司中国移动(香港)集团持有中国移动BVI100%的股份,为公司的实际控制人。中国移动集团成立于1999年7月22日,是按照国家电信体制改革的总体部署组建成立的电信企业,注册地址为北京市西城区金融大街29号,注册资本为3000.00亿元且已全部缴足。国务院国资委和全国社会保障基金理事会分别持有中国移动集团90%和10%的股权。中国移动集团的经营范围包括:基础电信业务;增值电信业务;互联网视听节目服务、手机电视分发服务、IPTV传输服务;制作、发行广播电视节目;经营与信息通信业务相关的系统集成、漫游结算清算、技术开发、技术服务、广告业务、设备销售和进出口业务等;国有资产投资及管理;业务培训、会议服务;设计、制作广告,利用自有媒体发布广告。

中国移动拟公开发行A股股份数量不超过9.65亿股,即不超过本次发行后公司已发行股份总数的4.50%(行使超额配售选择权之前)。在符合法律法规及监管要求的前提下,公司可授权主承销商行使超额配售选择权,超额发售不超过本次发行A股股数(行使超额配售选择权之前)15%的A股股份。若公司在本次发行前发生送股、资本公积金转增股本、股票期权行权、回购等事项,则发行数量将作相应调整。本次发行采取全部发行A股新股的方式。保荐机构为中国国际金融股份有限公司、中信证券股份有限公司,保荐代表人为余燕、王昭、王彬、贾晓亮。

中国移动本次拟募集资金560亿元,其中280亿元用于5G精品网络建设项目,80亿元用于云资源新型基础设施建设项目,50亿元用于千兆智家建设项目,50亿元用于智慧中台建设项目,100亿元用于新一代信息技术研发及数智生态建设项目。

去年营业收入增长3% 净利润增长1.4%

2018年、2019年、2020年、2021年1-6月,中国移动分别实现营业收入7368.19亿元、7459.17亿元、7680.70亿元、4436.47亿元;归属于母公司股东的净利润分别为1166.99亿元、1063.25亿元、1078.37亿元、591.18亿元;扣除非经常性损益后归属于母公司股东的净利润分别为1116.86亿元、1008.92亿元、1021.76亿元、554.03亿元。

2019年和2020年,中国移动营业收入增速分别为1.23%、2.97%,归属于母公司股东的净利润增速分别为-8.89%、1.42%。

2018年至2021年1-6月,中国移动经营活动产生的现金流量净额分别为2061.51亿元、2475.91亿元、3077.61亿元、1616.18亿元。

2018年至2021年1-6月,中国移动销售商品、提供劳务收到的现金分别为7567.38亿元、7744.39亿元、8479.83亿元、4371.12亿元。

今年6月末总资产17651.53亿元 总负债6186.14亿元

报告期各期末,中国移动总资产分别为15006.10亿元、15939.40亿元、16925.82亿元和17651.53亿元,其中非流动资产占比较高,分别为64.34%、66.76%、65.75%和64.03%。

报告期各期末,公司货币资金分别为3566.89亿元、3131.13亿元、3259.41亿元和3670.51亿元,占流动资产的比例分别为66.66%、59.09%、56.22%和57.81%。其中银行存款占货币资金的比例分别为97.65%、97.80%、97.65%和98.71%。

中国移动表示,2019年末,货币资金较2018年末减少435.76亿元,降幅为12.22%,主要系公司为优化资金管理、提升资金收益购买部分理财产品所致。2020年末和2021年6月末,货币资金较上年末分别增加128.28亿元和411.10亿元,增幅为4.10%和12.61%,主要系公司经营积累增加所致。

报告期各期末,公司总负债分别为4801.01亿元、5219.51亿元、5751.10亿元和6186.14亿元,流动负债占总负债的比例分别为98.62%、88.34%、89.94%和91.41%,流动负债占比较高。

2019年末,负债总额较2018年末增长418.50亿元,增幅为8.72%,主要系公司于2019年1月1日起执行新租赁准则,将符合条件的尚未支付的租赁付款额的现值确认为租赁负债所致。2020年末,负债总额较2019年末增加531.59亿元,增幅为10.18%,主要系应付账款及合同负债增长所致。

报告期各期末,中国移动流动比率分别为1.13、1.15、1.12和1.12;速动比率分别为1.11、1.13、1.11和1.11;资产负债率分别为31.99%、32.75%、33.98%和35.05%。

2018年末、2019年末、2020年末,可比上市公司流动比率平均值分别为0.62、0.61、0.80;速动比率平均值分别为0.59、0.59、0.77;资产负债率平均值分别为60.53%、61.39%、61.70%。中国移动的各项偿债能力指标均处于行业领先水平。

应收账款周转率呈下降趋势

报告期各期末,中国移动应收账款账面价值分别为271.10亿元、340.44亿元、396.90亿元和522.66亿元,占流动资产的比例分别为5.07%、6.43%、6.85%和8.23%。公司2018年末、2019年末和2020年末应收账款账面价值占当年营业收入的比例分别为3.68%、4.56%和5.17%。

2019年末、2020年末和2021年6月末,应收账款账面价值较上年末分别增加69.34亿元、56.46亿元和125.76亿元,增幅分别为25.58%、16.58%和31.69%,主要由于公司近年来积极拓展政企市场,持续推进“网+云+DICT”融合发展,政企客户规模和收入快速增长,政企客户一般可享受较长的信用期,相应的应收账款回收期相对较长。根据行业经营特点,应收账款年中余额一般较年末余额高,且2021年1-6月政企业务收入增长较快,故2021年6月末应收账款余额相较上年末增幅相对较大。

报告期各期末,公司账龄一年以内的应收账款占比较高,分别为84.16%、81.96%、79.35%和78.35%。账龄超过一年的应收账款,主要为回收期较长的政企客户应收账款。

2018年至2021年1-6月,中国移动应收账款周转率分别为28.75、24.39、20.83、19.30,呈下降趋势。

中国移动称,报告期内,公司应收账款周转率呈下降趋势,主要由于公司深化“网+云+DICT”融合拓展,政企业务收入快速增长,政企客户一般可享受较长的信用期,相应的应收账款回收期相对较长,降低了应收账款周转率。

2018年至2020年,同行业可比上市公司应收账款周转率平均值分别为11.16、10.66、10.98。

2021年6月末存货96.7亿元

报告期各期末,中国移动存货分别为88.57亿元、73.38亿元、80.44亿元和96.70亿元,占流动资产的比例较低,分别为1.66%、1.38%、1.39%和1.52%,主要为手机及其他通信终端等库存商品。

2018年至2021年1-6月,中国移动存货周转率分别为52.02、63.33、69.34、70.71。

两年一期毛利率连降

报告期内,公司实现的毛利分别为2405.33亿元、2331.09亿元、2348.10亿元和1305.09亿元,毛利率分别为32.64%、31.25%、30.57%和29.42%。

2019年度和2020年度,公司毛利率较上年分别下降1.39和0.68个百分点,主要由于受“提速降费”、市场竞争等因素影响,收入增长承压;同时公司持续加大新型基础设施投资和DICT、智慧家庭及智慧中台等方面的转型投入,整体成本增长较快。

2021年1-6月,公司毛利率较2020年度下降1.15个百分点,主要由于公司对部分2G无线网和传输资产的残值率进行调整,导致当期折旧与摊销增加79.73亿元。剔除前述因素影响,毛利率约为31.21%。

2018年至2020年,同行业可比上市公司毛利率平均值分别为34.04%、34.64%、34.27%。

中国移动表示,公司在通信网络建设方面投入较大,网络覆盖和网络质量处于全球领先地位,资本开支水平相对较高,承担了较多的折旧成本及运维成本,毛利率低于境外可比上市公司。

销售费用率低于同行业可比上市公司平均值

报告期内,中国移动的销售费用分别为603.26亿元、528.19亿元、499.49亿元和303.89亿元,占营业收入的比例分别为8.19%、7.08%、6.50%和6.85%。

中国移动销售费用主要包括社会渠道费用和广告、宣传及客户服务费。其中,社会渠道费用系公司通过社会渠道发展和维系客户所支付的费用,如通过渠道商办理套餐、宽带、政企业务等所产生的费用。

报告期内,社会渠道费用分别为493.14亿元、422.57亿元、397.44亿元及251.17亿元,2019年度及2020年度同比分别下降14.31%、5.95%,主要原因系公司持续加强存量客户价值经营,通过优化渠道布局及运营效能、分用户分场景的精细化管理等举措,实现营销资源使用效率的有效提升。同时,公司顺应客户消费习惯变化,加快渠道转型,着力构建多触点、数字化、全覆盖的营销服务体系,推进线上线下双向引流,满足客户多场景一站式的消费体验需求。随着线上线下渠道融合不断强化,社会渠道费用整体有所下降。

报告期内,广告、宣传及客户服务费分别为108.93亿元、104.11亿元、100.36亿元及52.41亿元,2019年度及2020年度同比分别下降4.42%、3.60%,主要由于公司通过数据分析强化精准营销能力,提升资源投入效率;同时,减少传统媒体投放、加大互联网媒体投放力度,控制相关费用投入。

2018年至2021年1-6月,同行业可比上市公司销售费用率平均值分别为13.25%、12.74%、11.28%、10.62%。

中国移动表示,报告期内,公司销售费用率低于可比公司,主要系长期积累的客户规模优势所致;公司持续优化渠道体系和营销模式,加强营销资源的精准投入,销售费用率整体呈现下降趋势。

研发费用率高于行业平均水平

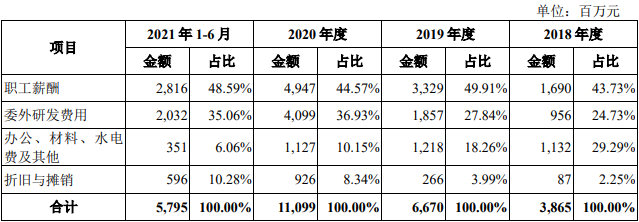

报告期内,中国移动的研发费用分别为38.65亿元、66.70亿元、110.99亿元和57.95亿元,占营业收入的比例分别为0.52%、0.89%、1.45%和1.31%。公司研发费用主要包括职工薪酬和委外研发费用等。

报告期内,计入研发费用的人工成本分别为16.90亿元、33.29亿元、49.47亿元和28.16亿元,2019年度及2020年度同比增幅分别为96.98%及48.60%,主要由于公司积极推进科技创新,着力打造科技型企业,通过具有竞争力的薪酬引入研发人才,研发团队规模有所增长。

报告期内,委外研发费用分别为9.56亿元、18.57亿元、40.99亿元和20.32亿元,2019年度及2020年度同比增幅分别为94.25%及120.73%,主要由于公司高度重视技术研发,持续加大合作研发投入力度,与国内知名高等院校、创新实验室以及行业知名企业的合作逐步增多。

报告期内,办公、材料、水电费及其他分别为11.32亿元、12.18亿元、11.27亿元和3.51亿元,基本保持稳定。

2018年、2019年、2020年、2021年1-6月,可比上市公司研发费用率平均值分别为0.52%、0.86%、1.09%、0.72%。中国移动的研发费用率高于行业平均水平。

控股子公司受到处罚54笔 处罚金额合计1420.66万

报告期内,中国移动控股子公司于境内受到的单笔处罚金额10万元及以上的主要处罚54笔,处罚金额合计1420.66万元。

市场监督管理类行政处罚15笔,处罚金额合计387.97万元,主要涉及广告违规和不正当竞争等处罚事由。

通信管理类行政处罚12笔,处罚金额合计190.00万元,主要涉及不正当竞争、限定用户使用其指定业务和营销活动违规等处罚事由。

生态环保类行政处罚5笔,处罚金额合计105.50万元,主要涉及未按照国家规定申报登记危险废物、危险废物暂存场所未设置危险废物识别标志和未经批准擅自转移危险废物等处罚事由。

安全生产类行政处罚4笔,处罚金额合计125.00万元,主要涉及安全生产责任落实不到位和安全教育培训工作不到位等处罚事由。

物价管理类行政处罚4笔,处罚金额合计101.33万元,主要涉及价格违法和未执行公开竞价中标价格等处罚事由。

税收征管类行政处罚7笔,处罚金额合计188.43万元,主要涉及未按规定办理城镇土地使用税纳税申报、未按规定代扣代缴个人所得税和取得个人所得税手续费未进行纳税申报等处罚事由。

其他类处罚7笔,处罚金额合计322.43万元,主要涉及未经许可从事餐饮服务和应用程序审核不严等处罚事由。