青瓷游戏上半年销售开支为研发费14倍 主力游戏排名跌

编者按:12月9日,青瓷游戏有限公司(以下简称“青瓷游戏”)赴港IPO已完成申购,拟发行8500万股,招股价在11.2港元/股至14港元/股之间,拟最多集资11.9亿港元。发行结果将于12月15日公布,预计将于12月16日在香港联交所挂牌上市,股分代号为6633。中金公司及中信证券为其联席保荐人。

青瓷游戏成立于2012年,推出过《不思议迷宫》《最强蜗牛》《阿瑞斯病毒》等知名产品。IPO前,吉比特持股21.37%,为青瓷游戏的第一大机构股东,后加入的腾讯、阿里和B站分别持股4.99%,天使投资方坚果资本持股3.15%,博裕资本持股1.87%。

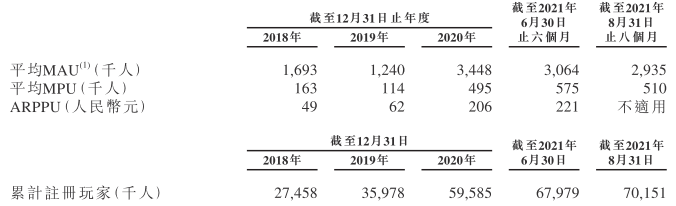

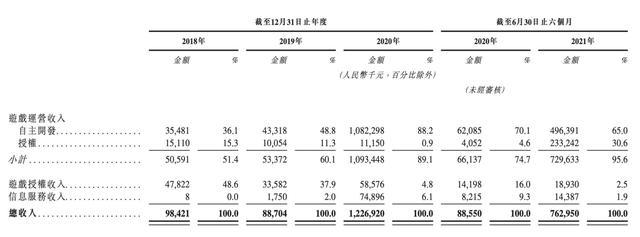

招股书显示,2018年至2020年,青瓷游戏的营收分别为0.98亿元、0.89亿元和12.27亿元;净利润分别为0.25亿元、0.20亿元和1.04亿元;经调整净利润分别为0.39亿元、0.22亿元和1.66亿元。

2021年上半年,青瓷游戏的营收更是同比增长757.3%,达到7.63亿元,经调整净利润则为3.14亿元。而2020年上半年,经调整净亏损为1.44亿元。

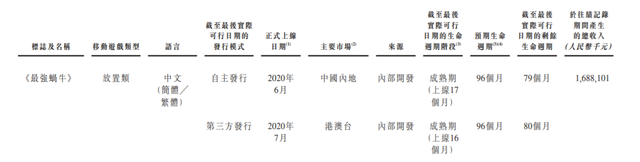

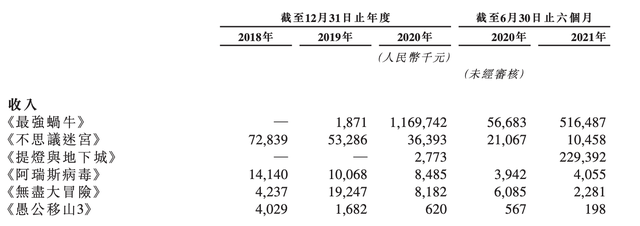

单款游戏《最强蜗牛》撑起青瓷游戏9成收入。《最强蜗牛》推出半年就贡献了11.70亿元的收入,约占2020年公司总营收的90%。今年上半年再贡献营收5.67亿元,占总营收比重达到74.31%。

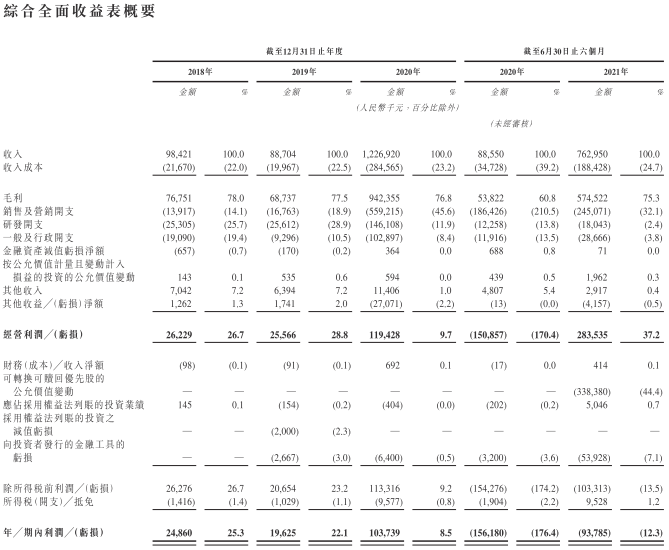

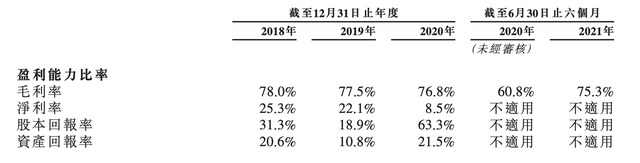

青瓷游戏的毛利率下降。2018年至2020年及2021年上半年,毛利率分别为78.0%、77.5%、76.8%、75.3%。

2018年至2020年,青瓷游戏净利率分别为25.3%、22.1%、8.5%,逐年下降。

2020年,青瓷游戏销售及营销开支是研发开支的3.83倍。而2021年上半年,销售及营销开支是研发开支的13.61倍。

2018至2020年以及2021年上半年,青瓷游戏的销售及营销开支分别为0.14亿元、0.17亿元、5.59亿元以及2.45亿元,分别占同期总收入14.1%、18.9%、45.6%以及32.1%。

与营销支出增加相反,青瓷游戏的研发投入呈现下滑态势。青瓷游戏的研发开支分别为2530.5万元、2561.2万元、1.46亿元、1804.3万元,占同期总收入的比例分别为25.7%、28.9%、11.9%与2.4%。

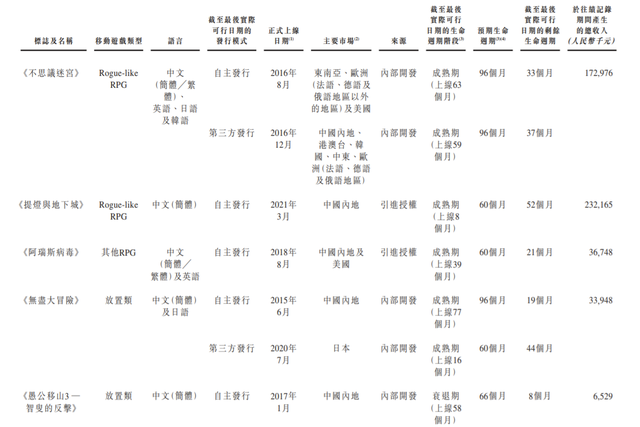

青瓷游戏游戏口碑急剧下滑。据中国网报道,据TapTap官网显示,青瓷游戏的两款主力游戏目前评分均不及6分。其中,《最强蜗牛》最初因很多文字简介设计不全,被玩家诟病是半成品,后又因氪金模式遭到不少玩家吐槽,评分从9.3降至目前的5.9。游戏评价中显示“过于氪金”“体验较差”“运营不足”的标签居多。《提灯与地下城》更是跌到了5.4,玩家评价除了“过于氪金”“体验较差”以外,“太肝了”“运营不足”也成为了较多吐槽点。

此外,青瓷游戏两款主力游戏排名下滑态势。据七麦数据显示,《最强蜗牛》自6月24日更新最新版本以来,在中国iOS游戏免费榜排名中呈现下滑态势,目前排名已经跌破前400。在国内安卓端方面,《最强蜗牛》仅上架了华为、小米、vivo应用市场,总体来看,也呈现下滑态势。今年3月份青瓷游戏上线了另外一款游戏《提灯与地下城》,上线首日玩家数即突破100万人,首月流水突破1.85亿元,并在中国iOS游戏畅销榜上最高排名第四,在上线一个多月后掉出畅销榜TOP100。

据中国经营报报道,从安卓端的实时排名情况来看,也不是特别乐观,游戏榜排名中,进入2021年后,呈现高位大幅波动的情况,2021年7月9日,排名为第118位,蝉大师官网显示的该游戏7日最高排名为113,目前下降了5位。下载榜中,7月9日则还出现了掉榜情况。

中国经营报还在报道中指出,代理发行或愈发难做,2020年,青瓷游戏授权游戏的运营收入占比仅为0.9%。2018年至2020年,青瓷游戏运营业务收入分别为5059万元、5337万元、10.94亿元,占各期总营收的比重分别为51.4%、60.1%、89.1%。与此同时,来自授权游戏的运营收入的占比则连年下滑。到2020年,这一业务的占比仅为0.9%。虽然从数据上看,2021年一季度,来自授权的游戏的运营收入占比达到了28%,高于2020年同期。但近日,有业内专业人士向记者表示,未来,对于包括青瓷游戏在内的整个游戏行业来说,代理发行业务或会越来越难做。

据投资界报道,青瓷游戏旗下的作品中,《不思议迷宫》《无尽大冒险》均已步入产品生命周期的后半段;Sensor Tower商店情报平台显示,《提灯与地下城》上线后首月入围2021年3月中国APP Store手游收入Top20,然而,4月份和5月份,该游戏均未入围Top20。

中国经济网向青瓷游戏投资者关系联络邮箱发去采访提纲,截至发稿未获回复。

游戏企业闯关港股IPO

招股书显示,青瓷游戏是中国知名的移动游戏开发商及发行商,旨在为中国内地及海外玩家提供内容引人入胜且游戏体验独特而无与伦比的移动游戏。青瓷游戏特别受年龄30岁或以下的年轻一代欢迎。作为中国休闲游戏(尤其是放置类游戏)及Rogue-like RPG的领军企业,已开发、发行并运营多款受欢迎的游戏。青瓷游戏运营六款移动游戏,拥有10款移动游戏储备。

《最强蜗牛》于2020年6月推出后首个月内录得流水超过人民币400百万元,2020年6月至12月的平均MAU为4.4百万人。《最强蜗牛》亦在2020年中国iOS游戏畅销榜上排名第二。

《最强蜗牛》是其最主要的收入来源。此款游戏于2020年及截至2021年6月30日止六个月分别产生收入人民币11.7亿元及人民币5.165亿元,分别占该等期间总收入的95.3%及67.7%,因此是该等期间利润净额增长的主要驱动因素。

《提灯与地下城》于2021年3月推出后首个月内流水突破人民币185百万元,亦于推出后连续六日在中国iOS十大免费游戏排行榜登上榜首,并在中国iOS游戏畅销榜上排名第四。

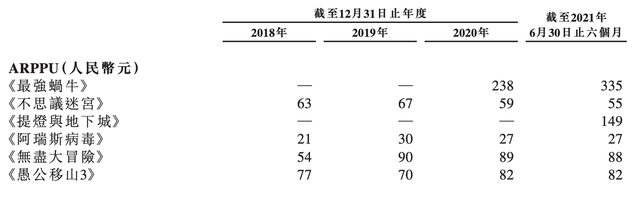

截至2021年8月31日,青瓷游戏的累计注册玩家超过7015万,平均MAU为294万人,平均MPU为51万人。截至2021年6月30日,ARPPU为221元。

2022年公司计划推出新的Rouge-like RPG游戏《时光旅行社》、休闲游戏《使魔计划》及《刃心2》、RPG游戏《阿瑞斯病毒2》、ACT RPG游戏《骑士冲鸭》。

青瓷游戏拟最多集资11.9亿港元,其中7650万股股分将作国际发售,合共占初步发售股份总数的90%;余下850万股股分将于香港作公开发售,合共占初步发售股份总数的10%。

青瓷游戏IPO募集所得资金净额将主要用于扩大游戏产品组合并投资游戏研发能力及相关技术;拓展海外市场的业务;加强在中国移动游戏市场的游戏发行和运营能力以及“青瓷”品牌和IP的市场知名度;对移动游戏产业链上下游公司进行战略投资或收购;以及用作营运资金及一般企业用途。

腾讯、阿里、B站为其股东

青瓷游戏从成立之初就吸引了诸多资本的目光。除了玩家以外,不少大佬也成为了青瓷游戏的背后股东,包括吉比特、腾讯、阿里和哔哩哔哩均出现在股东名单上。

早在2013年8月,该公司就曾获得来自坚果投资的500万元天使融资;同年12月,素有“游戏茅”之称的上市公司吉比特以1000万元认购了青瓷游戏20%的股权;2019年,吉比特继续加注,投资8000万元又认购了其8.91%的股份,投后累计持股达28.91%。

2021年4月,吉比特宣布同时向腾讯、阿里以及哔哩哔哩各转让旗下青瓷游戏3.37%股份,合计转让10.11%,总价为3.03亿元;同年5月,腾讯、阿里、哔哩哔哩以及博裕资本又均以1.01亿元认购了青瓷游戏增发的新股。

根据招股书显示,IPO前,吉比特持股21.37%,为青瓷游戏的第一大机构股东,后加入的腾讯、阿里和B站分别持股4.99%,天使投资方坚果资本持股3.15%,博裕资本持股1.87%。

单款游戏撑起9成收入

招股书显示,2018年至2020年,青瓷游戏的营收分别为0.98亿元、0.89亿元和12.27亿元;净利润分别为0.25亿元、0.20亿元和1.04亿元;经调整净利润分别为0.39亿元、0.22亿元和1.66亿元。

2021年上半年,青瓷游戏的营收更是同比增长757.3%,达到7.63亿元,经调整净利润则为3.14亿元。而2020年上半年,经调整净亏损为1.44亿元。

具体到业务方面,青瓷游戏的收入主要分为三大板块,游戏运营收入(自研、第三方授权)、游戏授权收入、信息服务收入。游戏运营收入占了青瓷游戏总营收的大头,其收入占比逐年攀升,从2018年的51.4%上涨至2021年上半年的95.6%。

其中《最强蜗牛》推出半年就贡献了11.70亿元的收入,约占2020年公司总营收的90%。今年上半年再贡献营收5.67亿元,占总营收比重达到74.31%。

毛利率、净利率双双下滑

毛利方面,2018年至2020年,青瓷游戏实现毛利分别为0.77亿元、0.69万元、9.42亿元,2021年上半年毛利则为5.75亿元。

但青瓷游戏的毛利率下降。2018年至2020年及2021年上半年,毛利率分别为78.0%、77.5%、76.8%、75.3%。

2018年至2020年,青瓷游戏净利率分别为25.3%、22.1%、8.5%,逐年下降。

去年销售开支是研发开支的3.8倍

2018至2020年以及2021年上半年,青瓷游戏的销售及营销开支分别为0.14亿元、0.17亿元、5.59亿元以及2.45亿元,分别占同期总收入14.1%、18.9%、45.6%以及32.1%。

尤其是,流量获取开支分别占该等期间销售及营销开支总额的53.3%、18.8%、77.7%及58.8%。

招股书称,大量的营销及推广开支降低了2020年的净利率,并对2021年首六个月的净利率造成不利影响。此外,不保证销售及营销活动将始终受到移动游戏玩家的欢迎或产生预期的玩家留存率及支付水平。倘未能以具成本效益的方式妥善运用或改进现有营销方法或引入具成本效益的新营销方法,则可能会使市场份额减少,导致收入下降,并对盈利能力造成负面影响。

与营销支出增加相反,青瓷游戏的研发投入呈现下滑态势。2018至2020年以及2021年上半年,青瓷游戏的研发开支分别为2530.5万元、2561.2万元、1.46亿元、1804.3万元,占同期总收入的比例分别为25.7%、28.9%、11.9%与2.4%。

2020年,青瓷游戏销售及营销开支是研发开支的3.83倍。

游戏口碑急剧下滑

据中国网报道,据TapTap官网显示,青瓷游戏的这两款主力游戏目前评分均不及6分。

其中,《最强蜗牛》最初因很多文字简介设计不全,被玩家诟病是半成品,后又因氪金模式遭到不少玩家吐槽,评分从9.3降至目前的5.9。游戏评价中显示“过于氪金”“体验较差”“运营不足”的标签居多。《提灯与地下城》更是跌到了5.4,玩家评价除了“过于氪金”“体验较差”以外,“太肝了”“运营不足”也成为了较多吐槽点。

图片来源:TapTap网站截图

有观点指出,在游戏走精品化趋势下,口碑是影响玩家持续“氪金”的关键,青瓷游戏若想带领小众游戏走向破圈,需投入更多精力打磨产品,重视用户的核心体验。

代理发行或愈发难做

据中国经营报报道, 青瓷游戏招股书显示,其以游戏运营为主业。其中,自主开发的游戏运营业务逐渐占据最重要的地位,为其贡献了最大比重的营收。

数据显示,2018年至2020年,青瓷游戏运营业务收入分别为5059万元、5337万元、10.94亿元,占各期总营收的比重分别为51.4%、60.1%、89.1%,其中,来自自主开发游戏的运营收入逐年攀升,在2020年的占比高达88.2%,而2019年,这一比例才为48.8%,与此同时,来自授权游戏的运营收入的占比则连年下滑。到2020年,这一业务的占比仅为0.9%。

2021年一季度,游戏运营业务的营收占比总计更是高达95.4%,其中,自主开发游戏的运营收入达67.4%,授权游戏的收入占比为28%,与2020年一季度相比均呈上升态势。

虽然从数据上看,2021年一季度,来自授权的游戏的运营收入占比达到了28%,高于2020年同期。但近日,有业内专业人士向记者表示,未来,对于包括青瓷游戏在内的整个游戏行业来说,代理发行业务或会越来越难做。

该专业人士提到,首先,青瓷游戏此次在其招股书中提及的研运一体的趋势,其实这种说法也出现好几年了。研运一体之所以是现在绝大多数游戏公司想做的事情,主要是因为自主研发的游戏,游戏厂商自己会更了解,运营可能会更有利;随着科技的发展,发行的门槛也没有很高;再者,现在很多不想做代理的一些中小研发商,它们做的产品有些还挺好,但是它们不想找代理发行商,现在几乎都已经被大的厂商给占领(投资)了。“以后除了像腾讯这样的头部厂商代理发行游戏或会好一点,其他的代理发行商想要去找产品或很困难”。

上限明显急需产品加码

据投资界报道,如果说《王者荣耀》是一部好莱坞工业化出品的商业大片,能够持续吸引新用户的加入,那么《最强蜗牛》更象是一部台式小清新的文艺片,核心用户有限。《最强蜗牛》上线时,青瓷游戏之所以选择“大宣发”的模式或许正是因为其产品周期较短,天花板明显,需要在局部时间里依靠营销“单点爆发”。

青瓷游戏旗下的作品中,《不思议迷宫》《无尽大冒险》均已步入产品生命周期的后半段;Sensor Tower商店情报平台显示,《提灯与地下城》上线后首月入围2021年3月中国APP Store手游收入Top20,然而,4月份和5月份,该游戏均未入围Top20。

招股书显示,青瓷游戏当下的营业收入仅为12.27亿元,相比之下,心动网络2020年的营收为23.32亿元;创梦天地2020年的营收为28.06亿元;中手游2020年的营收为38.2亿元。

当下,无论是莉莉丝的《剑与远征》,还是心动网络的《不休的乌拉拉》,两款放置类新品都经过了海外市场的洗礼和验证,成为游戏厂商新的收入增长引擎,这或许正是青瓷游戏将视野逐步放至全球的重要原因之一。

招股书显示,青瓷游戏计划于2021年第四季度在港澳台推出《提灯与地下城》的当地版本,于2022年第二季度在日本推出《最强蜗牛》,并于2021年第四季度在港澳台推出《时光旅行社》。然而,青瓷游戏的海外之路也许很难一帆风顺。

以计划2022年第二季度在日本推出《最强蜗牛》为例,诚然,放置游戏在日本一直很有市场,不过,日本已有大热的放置游戏《旅行青蛙》《猫咪后院》且均已输向国内,近年来,国内的《放置少女》《剑与远征》《黎明默示录》也已成功输出日本,这也意味着《最强蜗牛》需要用更多不同的手段、更高的成本方能触达更多用户群体。

当下,青瓷游戏已然赴港IPO,对于青瓷游戏而言,成功上市后,进一步加强产品研发投入,进而完善用户体验,延长产品的生命周期,方能在日益激烈的休闲游戏市场竞争中牢牢站稳位置。