市场连续大跌 基金投资如何控制最大回撤?

市场持续巨震,基金股票账户红不过半天,又是满屏“护眼色”,真是亏麻了。

但回调之下,机构对后市并不悲观。景顺长城基金认为,短期来看,受内外因素影响,市场情绪处于历史低位,投资者信心不足,对近期市场走势带来影响。展望未来,尽管俄乌冲突短期仍可能发酵,地缘政治风险的不确定性仍可能会对市场带来扰动,但除非局势进一步升级恶化,否则随着事件的不断推进及演绎,对A股市场的冲击或将逐步钝化,国内市场长期走势仍将取决于自身的基本面驱动。A股市场经历了前期的回调后,目前估值处于较低水平,进一步大幅下跌空间有限,而近期政府工作报告中也体现了对稳增长的再度确认,相信后续多方政策会陆续加码,在政策层面和流动性层面对市场均较为友好的背景下,市场情绪有望逐步回升。

基金投资如何控制最大回撤?

市场这波调整,不少基金都创下了近几年的最大回撤。

最大回撤被很多人看作是评估基金风险的关键性指标,因为我们不知道何时会发生最大回撤,任一天买入基金都可能是最高点,从而遇到较大损失。这种极限损失可能带崩投资者心态,导致错误的投资行为发生,结果就是长期看基金是赚钱的,但基民不赚钱。

对于基金投资者来说,控制最大回撤的方法有三种,分别是降低权益资产仓位、择时或择风格、资产配置。

降低权益资产仓位

权益资产的波动较高,持有较高比例的权益基金会导致客户面临较大净值回撤的可能,我们降低权益基金比例可以降低有效降低最大回撤。但是,收益和风险永远是相匹配的,如果我们在下跌中降低了权益类基金的仓位,那么等到市场反弹时可能反弹力度也不明显。所以,想在大跌时控制回撤必须降低上涨时的收益预期。

择时或择风格

择时非常容易理解,就是在认为市场即将要下跌之时,降低投资组合的仓位。择风格,简而言之就是在前两年买成长风格的基金,今年买价值风格的基金,从而一方面既可赚到前两年成长股的大牛市行情,又可避免今年对成长股的大幅杀跌。这类策略看起来非常简单,但实际上是非常难的,需要对宏观及行业有着很深刻的理解,而如果做不到,仅仅跟随市场热点来回切换,可能既买在成长板块的估值高点,又换在价值风格的高点之上,两边挨打。

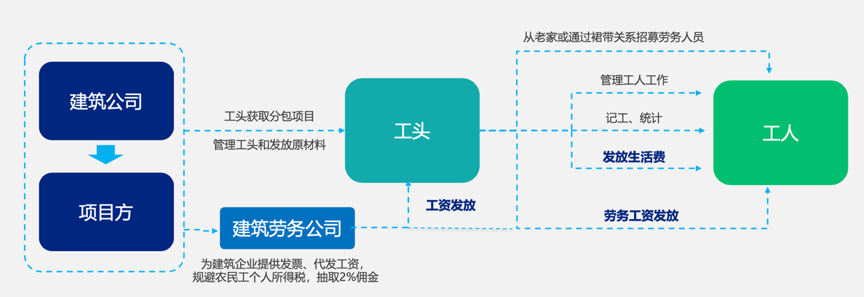

资产配置

另一种既想降低回撤,又怕陷入择时错误的困境的方法就是资产配置。

不要把鸡蛋放在同一个篮子里。在大类资产方面,可以分散投资债权、证券、海外、保险等等不同的资产。但需要注意的是,分散投资并不是样样投,也需要有一定的策略。

第一:不要选择太多:投资一只基金,抗风险能力比较差,而持有过多基金又会造成太过分散、不好管理,因此,投资组合一般以2-4只基金为佳。

第二:选择相关系数低的资产:如果这2-4只基金全部投资一类资产,将很难达到分散风险的目的。可以选择相关系数低的基金来做定投,比如三只定投基金分别为股票基金、债券基金以及海外基金的组合,做到了资产类别以及投资区域的分散,在市场波动时能够更加有效地分散风险。

第三:覆盖到多种风格:组合投资建议可以覆盖到不同类型的基金。比如债券基金与货币基金同属于固定收益品种,风格更稳健,股票基金、混合基金等权益品种,风格更激进,在配置时尽量兼顾两者,让整体风格趋于平衡。

写在最后

市场下行的时候,焦虑在所难免,但是,我们不妨回归投资的本质,也要记得投资基金的初衷。风也未动,幡也未动,是人心自己在动。

精确预测市场很难,与其一味等待所谓“最低点”而错失起跳时机,不如在下蹲过程中逐步逢低布局,这才是大概率正确的事情,也是相对理性投资策略。

以史为鉴,当前市场“下蹲”的过程正在进行中,而且中证500指数已处于历史低位,上证综指和沪深300,虽然在历史上并非最低位置,但相较于最近一次下蹲低点,也已经有明显估值优势。

没有只涨不跌的市场、也不会有只跌不涨的市场,与其一直旁观等待,不如将眼光放得长远,坚定长期投资的信念,将专业的事情交给专业的人,确保在市场清淡情况下也不会失去筹码,这样在行情来临时,才不会错失机会,顺利“起跳”。