谁买了3年4倍的基金?颠覆想象 原来个人竟比机构还会赚钱?

来源:上海证券报

近些年来,基金频频“出圈”,部分基民的盲目“追星”,给大家留下了个人投资者不会选基的刻板印象。但是,个人投资者选的基金真的不赚钱吗?

一组数据揭露了真相:近三年最牛的一批权益类基金涨幅超4倍,且多为个人投资者占比较高的产品;同时,整体来看,近三年个人所选的权益类基金,平均业绩相对机构所选基金更高。

这是否意味着,个人选基的眼光可能并不比机构差?这些数据的背后到底藏着什么秘密?为何基民仍会产生“基金不赚钱”的感觉?

3年业绩超过400%的11只牛基

个人VS机构,竟然胜了?

在“牛基”的选择上,个人遇上机构谁能赢?也许大多数人会猜机构,但从数据来看却并非如此。

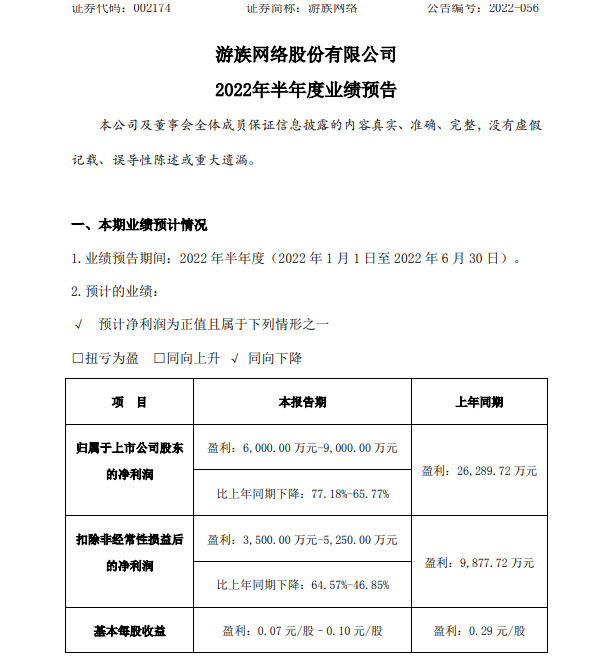

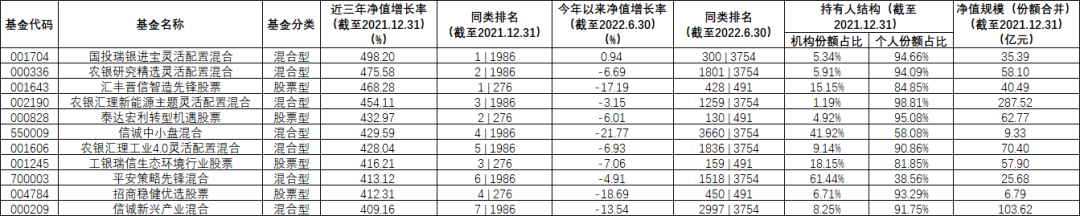

近日,济安金信基金评价中心统计近三年业绩最优的产品发现,截至去年12月31日,成立满3年的权益类基金共2293只,其中有11只产品收益率超过400%,且这些产品的个人持有比例普遍高于机构持有比例。

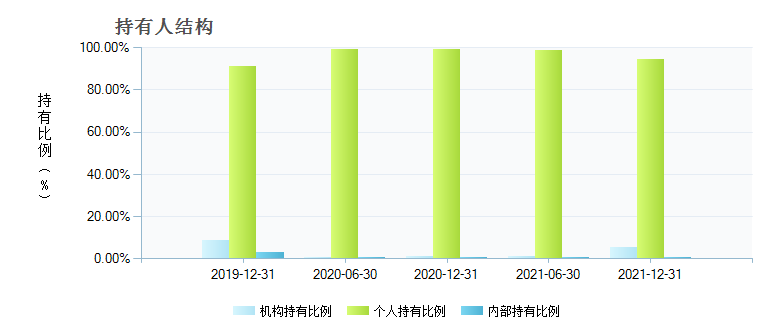

比如国投瑞银进宝近三年净值涨幅接近5倍,个人投资者份额占比却超过94%,机构占比不到6%;农银研究精选、汇丰晋信智造先锋、农银汇理新能源、泰达宏利转型机遇等产品的个人投资者占比也很高。

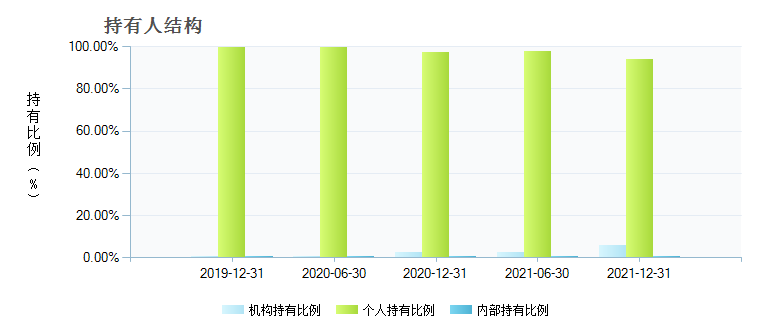

国投瑞银进宝持有人结构情况,来源:天天基金网

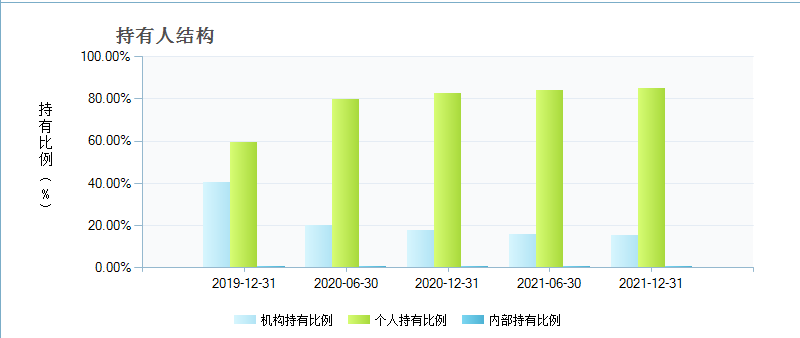

农银研究精选持有人结构情况,来源:天天基金网

汇丰晋信智造先锋持有人结构情况,来源:天天基金网

在上述11只基金中,仅平安策略先锋一只产品是机构持有比例高于个人持有比例的。

个人“战胜”机构的“秘密”

为什么在选“牛基”上,个人能“战胜”机构?

格上旗下金樟投资研究员蒋睿分析认为,机构投资者会根据自身的风险承受能力、投资性价比和公司风控的要求,来判断是否投资某只基金;而个人投资者在做投资决策的时候往往赋予收益率较高的比重,忽视潜在的风险,投资会更加激进一些,这在一定程度上可以解释这一现象。

实际上,个人投资者青睐的基金虽然收益率相对更高,但也承担了更大的风险。Wind数据显示,上述11只3年4倍的基金,近三年的最大回撤均超过同期权益类基金的平均水平。

若按上述统计口径再扩大一下样本范围,个人投资者占比过半的权益类基金近三年平均投资回报为154%,平均区间最大回撤21%;而机构投资者占比过半的权益类基金,这两个数值分别为100%和13%。

整体来看,相对于机构,个人所选的基金业绩更高,但最大回撤也更大,净值的波动无疑在一定程度上降低了基民的投资体验。

对此,济安金信基金评价中心人士提示,个人择基时不能只看基金历史收益率,基金评级也是选基的重要工具。评级结果会充分考虑各类基金不同的风险收益特征,包括盈利、风控、选股、择时、基准跟踪、超额收益能力,以及业绩稳定性、整体费用等,最终得出的综合评价可以帮助基民大大降低选基难度。

怎样解决“基民不赚”问题?

在选基这件事上,无论是个人强还是机构强,有一点是肯定的——长期持有基金大概率能赚钱。

Wind数据显示,不仅是近三年,拉长时间来看,基金赚钱的概率都很高。按上述统计口径,近五年有完整统计区间的权益类基金平均收益率超过110%;近十年有完整统计区间的权益类基金平均收益率更超过302%,且全部获得正回报。

“长期投资权益类基金的胜率是很高的,之所以基民会产生买基金好像不赚钱的感觉,除了上述选基偏好的问题外,主要还因为实际操作时产生了‘交易磨损’,没能获得基金的‘真实收益’。如果基民没有追涨杀跌、频繁买卖等行为,可能投资体验会好很多。”有基金研究人士说。

今年以来,权益市场波动较大,基民的投资感也像坐过山车般起起伏伏。具体投资基金时,个人究竟该如何减少交易磨损,解决“基民不赚”的问题?

蒋睿认为,今年“不舒适”的投资体验,是由于一些投资标的回撤程度超过了基民的承受范围,从而可能导致了非理性操作。或许注意以下几点,可以帮助改善体验:

1)理清基金的风险等级是否与自身风险偏好相符;

2)在投资决策中,提高如最大回撤、回撤修复时间、波动率等风险因素占比;

3)预判市场环境,了解基金策略的舒适环境与不适环境,尽量选择在基金策略较为舒适的环境介入,这样胜率会大一些;

4)在投资组合中,尽量配置一些稳健收益的基金做底仓,再配置小部分高收益高风险基金做收益增厚,这样的组合兼具进攻与防守特性,体验感通常会更好;

5)如果真的发生了回撤较大的情形,重新评价市场环境、自身风险偏好和基金基本面,任何一方面因素发生实质性负面转变时,客观理性地进行减仓,以减小实质损失。