诗尼曼IPO:因产品质量问题屡遭消费者投诉 大宗业务模式下应收账款大幅增加

中国网财经6月27日讯(记者叶浅 邢楠)随着消费者对于家具产品外观设计、材质选用、功能搭配等方面的需求上升,多家定制家具企业相继上市。近日,主营定制家具的广州诗尼曼家居股份有限公司(以下简称“诗尼曼”)披露招股书,公司拟在创业板上市。

此次IPO,诗尼曼计划募集资金5.05亿元,募集资金将用于湖北荆门产能建设项目二期、信息化升级建设技术改造项目和补充流动资金。

值得注意的是,诗尼曼的定制家具产品因质量问题屡次遭消费者投诉,同时公司经销商也存在多起纠纷。此外,诗尼曼以经销模式为主,大宗业务模式为收入的重要补充,公司大宗业务模式下的应收账款大幅增加,2021年其应收账款余额占该业务收入的比例超七成。

因产品质量问题屡遭投诉

诗尼曼成立于2013年,公司主要从事定制衣柜、定制橱柜、铝合金门窗及其他全屋配套家具产品的研发、生产和销售业务。

财务数据方面,2019-2021年的报告期内,诗尼曼分别实现营业收入8.35亿元、9.21亿元和11.56亿元,分别实现净利润6313.85万元、5188.07万元和6625.58万元。

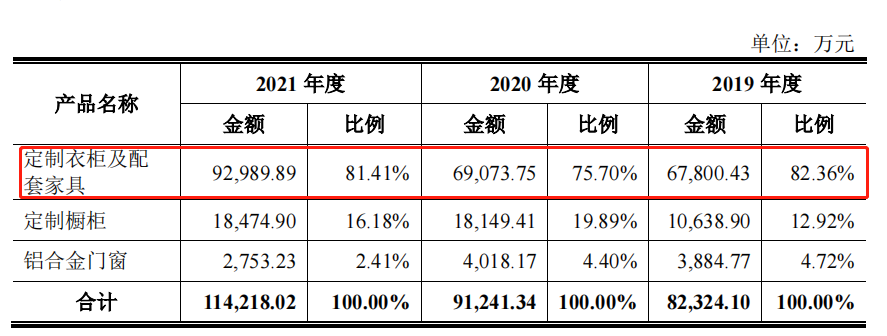

主营业务方面,定制衣柜及配套家具产品为诗尼曼主要收入来源。报告期内,公司来自,定制衣柜及配套家具的收入分别为6.78亿元、6.91亿元和9.30亿元,占主营业务收入的比例分别为82.36%、75.70%和81.41%。

数据来源:诗尼曼招股书

值得注意的是,诗尼曼的主要产品因质量问题屡次遭消费者投诉,同时公司经销商也存在多起纠纷。

黑猫投诉显示,消费者的投诉主要针对诗尼曼在产品质量不达标、交货延迟、不按时退定金、设计拖沓、拒绝退款等方面存在的问题。

6月1日,有消费者投诉诗尼曼全屋定制产品未按时配送且超过合同时效,同时由于运输导致产品损坏,因此消费者要求公司予以赔偿。消费者称其于2021年8月签订诗尼曼全屋定制合同,合同标明下单后75日到货,但公司一直未配送。经消费者反复催促下,诗尼曼于2022年3月安排配送安装,然而由于运输问题,导致卧室柜门损坏,阳台柜缺少安装板,鞋柜缺少装饰铁艺等。对于缺失的产品,消费者反复联系诗尼曼销售、全国客服、门店等无果,因此消费者表示,“诗尼曼必须进行相对应超合同时效的补偿,对产品送货及退款等问题尽快予以解决”。

图片来源:黑猫投诉

除屡遭消费者投诉外,诗尼曼还存在多起纠纷。裁判文书网显示,自2017年起,诗尼曼经销商存在大量纠纷,其中主要涉及合同纠纷、违约纠纷、买卖纠纷等。

此外,2019年11月,诗尼曼因外购礼品用于促销推广并无偿赠送给消费者,未按规定代扣代缴个人所得税,广州市税务局第二稽查局对诗尼曼少代扣代缴的个人所得税税款8.04万元处以50%的罚款4.02万元。

同时,诗尼曼存在员工应缴未缴社会保险及住房公积金的情况。2019-2021年,诗尼曼未缴纳社保的员工人数分别为43人、24人和33人,未缴纳住房公积金的员工人数分别为930人、314人和264人。

大宗业务模式下应收账款大幅增加

招股书显示,诗尼曼旗下拥有“诗尼曼”和“AI 家居”两个自有品牌,二者销售模式有所差异,其中“诗尼曼”品牌产品采用以经销模式为主,大宗业务与直营模式为辅的销售模式,“AI 家居”品牌产品则全部通过经销模式进行销售。

随着国内房地产精装修的不断推进,大宗业务模式逐步成为诗尼曼收入的重要补充。大宗业务模式主要是向房屋装修领域的房地产开发建筑商、装修公司等大宗客户提供家居产品。报告期内,诗尼曼来自大宗业务模式的收入分别为7801.16万元、2.00亿元和1.99亿元,大宗业务模式的收入占比分别为9.48%、21.90%和17.45%。

数据来源:诗尼曼招股书

在大宗业务模式下,诗尼曼主要采用根据项目进度分阶段收款的结算模式,通常项目金额较大、结算周期长,应收账款占大宗业务收入的比例相对较高,受个别项目的影响较大。随着大宗业务收入的增长,诗尼曼大宗业务模式的应收账款也大幅增加,2021年其应收账款余额占该业务收入的比例高达70.27%。

数据来源:诗尼曼招股书

由于大宗业务模式的快速发展,诗尼曼的应收账款大幅增加。报告期内,公司应收账款账面余额分别为6948.15万元、1.14亿元和1.59亿元。诗尼曼家居表示,“由于部分房企出现经营恶化或现金流问题,信用风险凸显,公司部分客户应收账款存在无法全部按期收回的风险”。

除大宗业务模式应收账款大幅增加,诗尼曼的偿债能力不及同行业公司。报告期内,诗尼曼的资产负债率分别为62.08%、62.82%和61.80%,而同行业公司资产负债率的平均值分别为42.60%、45.57%和49.18%。

对于资产负债率高于同行业公司,诗尼曼表示,“一方面,同行业公司经营规模相对较大,股权融资能力强,通过上市首发、再融资募集资金后,资产负债率大幅降低,而公司主要通过内部经营积累、银行借款方式获取资金建设湖北生产基地、扩大产能;另一方面,公司收到与湖北生产基地建设相关的政府补助所形成的递延收益余额较大,导致公司非流动负债金额相对较大”。

对诗尼曼IPO进展,中国网财经将保持持续关注。