数字人民币生态体系建设有望进一步完善

“稳妥有序推进数字人民币研发。”这是12月13日召开的中国人民银行党委扩大会议上传出的重要声音。自去年10月份,深圳罗湖区首次面向在深个人发放1000万元数字人民币红包后,数字人民币在国内大范围公测的序幕正式拉开。目前,数字人民币试点范围正有序扩大,系统运行总体稳定,初步验证了数字人民币在理论政策、技术和业务上的可行性和可靠性。

“整体来看,数字人民币的发展呈现出三大趋势:一是试点范围继续扩容,所覆盖的用户、开立钱包数量等迎来新一轮增长,跨城联动的试点形式得到了更多应用;二是场景类型进一步丰富,从原先小额零售的试点起步,逐步扩展至大额支付等B端领域;三是数字人民币生态更加完善,伴随着各类市场主体,如银行、IT厂商、第三方支付公司等积极参与和加入,后续数字人民币生态中的专业化分工与活跃度将会得到大幅提升。”易观高级分析师苏筱芮对《证券日报》记者表示。

试点成绩单亮眼

一年多来,数字人民币试点注重持续探索应用模式创新,公众接受度不断提升。无论是试点范围、参与机构,还是应用场景、个人钱包开立情况以及测试效果,都取得了亮眼的成绩。

截至10月22日,数字人民币已开立个人钱包1.4亿个,企业钱包1000万个,累计交易1.5亿笔,交易额接近620亿元,共有155万商户可支持数字人民币钱包,包括公用事业支付、餐饮服务、交通出行、购物和政务服务等方面。与7月份《中国数字人民币的研发进展白皮书》的数据相比,在不到4个月的时间里,数字人民币各项数据均取得快速增长。其中,个人钱包开立数量增长超过6.7倍,累计交易金额增长接近1.8倍。

数字人民币的试点城市已经从原先的深圳、苏州、成都和雄安新区4地,逐渐扩大形成了“10+1”格局。参与试点的运营机构,也从原来的六大国有银行,延伸到了网商银行、微众银行、招商银行等9家银行。

业内普遍认为,数字人民币数据大幅增长的背后,得益于应用场景持续的丰富和创新。目前,数字人民币试点场景已超过350万个。

今年以来,数字人民币C端试点呈“小额红包雨、新场景融入轮番上阵”的特点,尤其是围绕绿色低碳领域的创新场景表现较为突出。成都、长沙、北京等地接连启动数字人民币绿色出行试点活动;山东青岛上线首个以数字人民币为结算方式的碳普惠平台;美团共享单车试点也在一个月内吸引超过一百万人使用数字人民币绿色出行,12月15日,美团宣布进一步扩大数字人民币的碳中和试点。

“助力低碳转型为数字人民币进一步发挥社会价值提供了良好机遇。”苏筱芮表示,将数字人民币的创新应用与碳减排的社会价值进行了充分融合,为贯彻绿色金融的理念带来积极意义,也为后续以数字人民币应用为契机引领低碳发展提供了有益借鉴。

明年2月份举办的北京冬奥会将是数字人民币的一次重要亮相。据悉,北京冬奥会期间,境内外消费者可自主选择手机App形式的 “软钱包”,或不依托手机的 “硬钱包”,在闭环区域内使用的场景包括:交通出行、餐饮住宿、购物消费、旅游观光、医疗卫生、通信服务、票务娱乐等。

“值得一提的是,数字人民币试点正逐步进入多维度扩容阶段。”欧科云链研究院高级研究员孙宇林在接受《证券日报》记者采访时表示,目前,数字人民币试点主要在C端,随着数字人民币生态的逐渐丰富,B端的试点、应用会逐渐增多,使用群体也会逐渐增加。

数字人民币在B端同样大有可为,可以在打通企业级支付后,凭借支付贯穿企业运营中各个环节场景,借助现金流运行沉淀出足够的数据,基于这些信息资源,将可能加速实现商户的数字化,对企业资金、产品等进行综合性管理和记录。例如,京东科技积极探索数字人民币在B端的试点落地,利用数字人民币智能合约和实时结算的技术及特征,推动数字人民币在企业间的支付应用,企业快捷支付易企付可以支持企业使用数字人民币进行采购等。

数字人民币生态建设提速

当前,随着数字人民币的场景落地的加速推进,数字人民币生态体系建设有望进一步完善,提升数字人民币普惠性和可得性正成为下一步重点。

在业界看来,随着数字人民币的推进及生态的建设,对各领域均有潜在价值帮助。例如在政府端,数字人民币在普惠金融、市场监管方面具有广泛的应用空间,智能合约的合理运用可以使数字人民币成为新的货币政策工具。此外,央行数字货币建立的“价值链”可以实现点对点交易,有望降本增效重塑跨境支付体系。

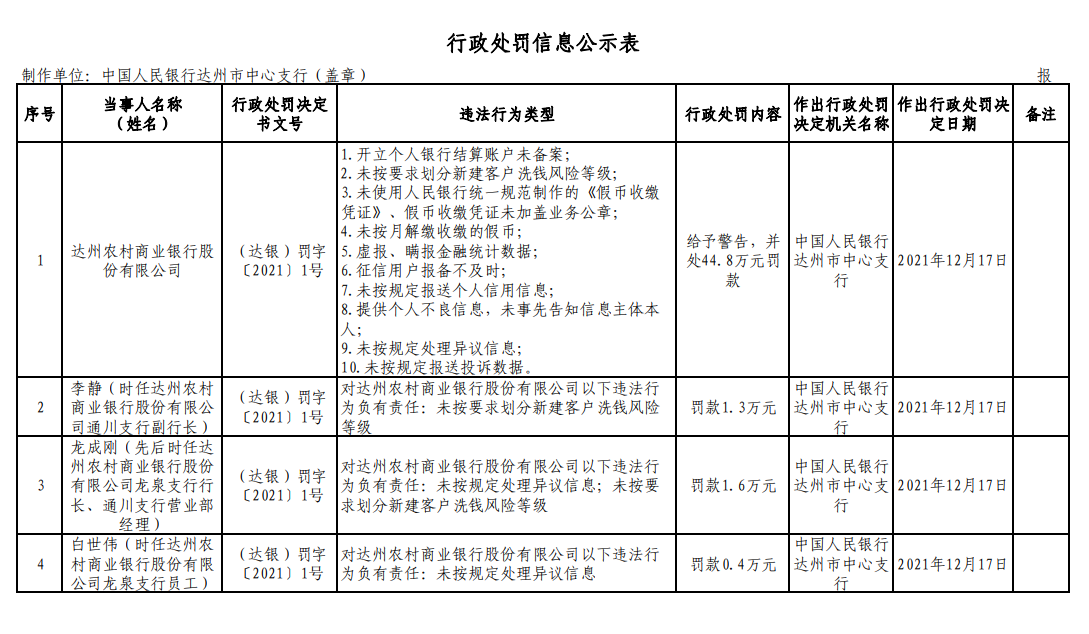

在商业银行端,数字人民币将直接成为商业银行的流量入口,在弥补商业银行零售业务短板的同时,巩固对公业务基础。值得一提的是,今年以来,城商行、农商行等多家中小银行加入数字人民币系统,参与数字人民币应用推广。

北京联合大学教授赵睿对《证券日报》记者表示,这有利于促进中小银行发挥区域服务的场景优势参与数字人民币业务,进一步扩大数字人民币的试点范围,进一步对我国数字人民币系统的稳定性进行压力测试。

在第三方支付机构端,数字人民币将助力第三方支付机构在C端、B端拓展更多的用户、商户资源;在清算机构端,数字人民币支付即结算的特性将打破原有的清算逻辑,清算机构未来承担的角色可能包括:为非指定运营机构提供数据接口服务以及银行间跨系统数字人民币交易的清算服务。

在企业端,数字人民币与自动化的企业B2B支付平台相结合将产生更大的效能;数字人民币的推广将在数字货币系统搭建、软硬件系统升级、终端机具改造方面为核心技术企业带来利好消息。据华安证券测算,数字人民币软硬件将带来约1400亿元的市场空间。

孙宇林表示,数字人民币在设计上可以支持根据一定条件触发一笔专项资金的定向使用,这样就可以直接为小微企业等普惠金融对象群体提供帮助。数字人民币可以进一步降低公众获得金融服务的门槛,未开立银行账户的公众可通过数字人民币钱包享受基础金融服务。

苏筱芮认为,实现数字人民币的普惠性质并落地推广,离不开兑换及流通环节,尤其是作为指定运营机构的商业银行需要承担起相应职能,在大力建设数字人民币相关基础设施的同时,还要关注金融消费者的宣传教育工作。