险企理赔服务开启加速度,科技风控能力提供强保障

当前,各家保险公司在产品与渠道方面愈发相似,能够让自身脱颖而出的制胜法宝逐渐演变为客户经营能力。理赔作为险企服务客户最为直接的体现,更是被许多业内专家、消费者视为险企赢得客户青睐的关键环节。

梳理近年来各家险企的理赔报告能够发现,伴随险企保费收入提升,理赔金额也在相应增长。而投保人最为关心的获赔率与理赔支付时效这两项指标,则尤其让人眼前一亮,行业整体获赔率普遍高于97%,理赔申请支付时效最短可以缩至0.18天。

此外,理赔速度提升的同时也难免为险企带来更多经营风险,因此风控能力的提升也成为行业布局重点,多家险企正以科技赋能,实现理赔速度与经营安全两手抓。

获赔率普遍高于97%,理赔速度新突破

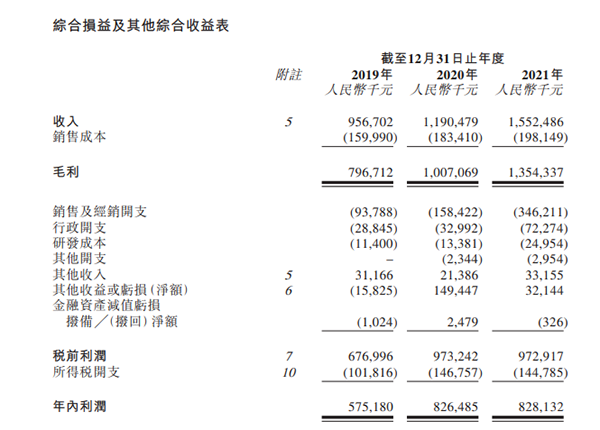

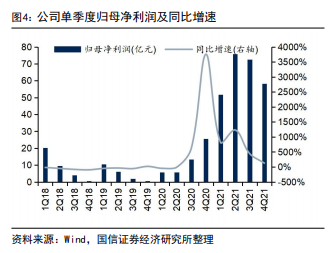

梳理近70家保险公司2021年理赔报告能够发现,理赔总金额达2323.6亿元,其中,理赔金额前10名分别为中国人寿、平安人寿、太平洋人寿、人保寿险、人保健康、新华保险、众安保险、太平人寿、泰康人寿、人保寿险、泰康养老。前十家保险公司理赔金额占比也超过了八成,达81.71%。

南开大学金融学院保险学系教授朱铭来曾分析称,保费收入规模占比靠前的公司理赔金额也相对较高。

而对于投保人来说,获赔率与理赔支付时效则是两个关键指标,直接影响到投保人的消费体验。那这两项指标又如何呢?

从保险公司理赔报告中能看到,行业整体获赔率较高,普遍高于97%,中国人寿、新华保险、泰康养老保险等险企获赔率已超过99%。

而理赔申请支付时效数据同样靓眼。比如刚刚递交上市资料的阳光保险,旗下阳光人寿小额案件平均索赔支付周期为0.18天,在统计的67家保险公司中时效性最为强劲。其余险企普遍支付时效在1-2天左右,小额案件平均理赔时效在1天之内。

其实,在时效方面,各家险企都积极运用科技手段缩短理赔支付时间,依托近年来较为热门的人工智能、AR、5G等技术,打造智能报案、申请、定损、支付全流程服务体系。

比如凭借小额案件最短理赔支付时效而脱颖而出的阳光人寿,于2020年推出“理赔智慧眼”服务,通过OCR技术实现了智能识别、清晰度检测及智能校验等功能,通过精简流程提高效率,提升准确率。再如件均理赔时效从申请至结案仅需0.55天的新华保险,运用APP、人工智能客服“智多新”等60+智能工具,在法规、产品、服务、计算等20万+场景类咨询提供协助,打造高效服务。

速度背后彰显强大风控能力

对于保险公司来说,理赔速度有了提升,风险是否会随之加大呢?其实并不必然,头部险企就用实际经验证明了“速度与安全可以两手抓”。

随着大数据、人工智能等技术深入应用,保险公司的反欺诈也进入智能时代。平安人寿就融合了多种AI技术,构建起100%全域覆盖、全流程智能办理、动态精准风控的智慧服务体系。据了解,平安人寿的“智慧客服”融合人脸识别、活体检测、OCR识别、唇语识别、声纹识别等多种AI算法及身份认证等多因子认证,加强了业务的精准风控。

除了在核保环节加强风控外,中国人寿还在理赔环节运用科技实现反欺诈。其应用人工智能深度学习技术开发了重疾险反欺诈模型,在重疾险赔案立案时,系统迅速完成欺诈风险评估,一秒内在理赔平台、调查系统显示欺诈风险值和作业提示,指导运营人员关注高风险案件。

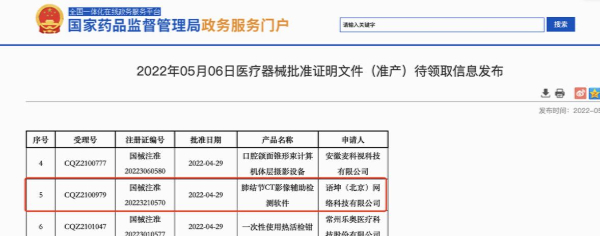

正在冲刺上市的阳光保险则打造大数据风险识别模型,有效服务于风险管控,提升风险识别与定价、理赔以及反欺诈、反洗钱等关键业务的风控能力。旗下寿险通过健康大数据核心引擎,有效识别“逆选择”风险和理赔阳性案件。旗下财险建立了智能车险反欺诈风控体系,全面应用于理赔及承保反欺诈环节。

另外,风控并不只是事后弥补措施,而是可以全流程乃至提前部署的环节,在这方面,阳光财险同样拿出了一套全新方案。据悉,阳光财险行业首创人伤案件伤情判断与费用审核线上化智能运营平台——“阳光汇”,实现理赔人伤审核全国集中,打通伤情判断与费用审核的全流程;在风险预防和损失预判方面改变传统审核的滞后性和无序性,实现风控前置,开创了保险理赔与医院专家结合的理赔新模式。

应该说,保险业是经营和管理风险的行业,只有守住不发生系统性风险的底线,保险行业才能实现初衷,保障社会民生稳定。也正是基于科技赋能下险企展露出的强大核保、风控、定损等能力才让理赔服务与客户经营变得更为便捷、快速,投保人由此获得全新理赔体验。