重磅发声!高毅资产邱国鹭:不能再让恐慌主导情绪

来源:上海证券报

过去一年多来,市场遭遇剧烈调整,投资者风险偏好大幅下降。展望后市,接下来又将如何演绎?

近日,高毅资产董事长邱国鹭在致持有人的信中表示,在市场大幅调整之后,估值水平创下十年新低,这已经反映大多数的悲观预期,调整已比较充分,当前应该对后市乐观一些,积极地挖掘潜在的投资机会,不能再让恐慌主导我们的情绪。

如何看?

特殊时刻更要坚定信心

邱国鹭首先谈了对后市乐观的两点逻辑。

一是让市场担忧的几个方面正在好转。

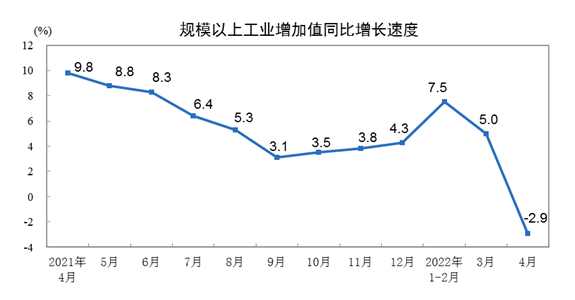

从疫情影响看,尽管疫情的反复会对经济的方方面面产生一定影响,但现在不应该比2020年3月更加令人担忧。奥密克戎的重症率、死亡率远小于疫情刚发生时期,并且国产疫苗对重症和死亡的预防效果良好。过去几周的高频数据也显示,物流快递已经基本恢复,制造业的复工复产正在稳步推进。

从房地产方面看,在“一城一策”的方针下,各地的地产政策正在逐步放松,地产销售有望在下半年初步企稳。

对平台经济,监管政策预计会趋于常态化,中长期而言有利于行业的规范健康发展。

从“稳增长”政策看,当前正在积极推进,预计在下半年会体现出更加明显的效果。

二是市场走势已经Price in。

邱国鹭表示,尽管目前市场情绪低迷,但恒生中国企业指数已经跌到了2008年10月全球金融危机最低点的附近,从去年2月中旬到今年3月中旬,中概互联网指数从顶部下跌近80%,上证指数此前也跌破3000点。“我们认为,市场的向下调整已经比较充分,十年新低的估值水平已经反映了大多数的悲观预期。”

综合上述两个方面,邱国鹭鲜明地表达了后市观点:站在当前时点看,坚信中国经济的韧性和中华民族的韧性,对今后一到两年的市场前景保持相对乐观。“这样的环境下,我们应该在保持谨慎的同时对资本市场更加乐观,更加积极地挖掘潜在的投资机会,而不能让恐慌主导我们的情绪。”邱国鹭如是说。

如何做?

三个条件筛选标的

在致持有人信中,邱国鹭分享了他当前的应对策略?根据下列三个条件筛选投资标的。

一是受疫情影响相对小;

二是抗通胀,有定价权,不怕上游原材料价格的上涨;

三是受益于“稳增长”政策(包括行业监管的常态化)。

邱国鹭表示,当前持仓的银行、保险、地产、建筑、能源、物流和互联网板块中的优质公司,基本上是按照上述三个条件筛选的,即使在全球“滞胀”的大环境下,今后两年还有望兑现相对较优的业绩增长。

对于具体行业,邱国鹭表示看好银行、财险和互联网,制造业和可选消费还需要观察。具体的逻辑如下:

一是银行。

邱国鹭表示,其持仓较多的发达地区城商行,经营效率和风控管理显著优于同业,在全国经济承压时依然保持极低的不良贷款率,即使房地产行业风险的发生也没有影响到它们的资产质量,计提了充足的坏账准备后仍保持了每年15-30%的利润增长。

二是财险。

“我们也布局了财险龙头企业,财险是一门非常好的生意,只有少数龙头公司具有承保利润,资金成本为负,投资收益能够完全贡献为公司利润。”邱国鹭分析,纵观世界各国发展历史,人均GDP超过1万美元之后,才是财产保险发展的黄金时期,中国刚刚进入这一阶段。

三是互联网。

邱国鹭表示看好的部分互联网子行业的商业模式优秀,竞争格局清晰,龙头企业仍然保持较高的盈利能力,并且这些公司的管理层可能是中国最具有企业家精神的一批人。虽然仍有部分投资者对政策风险相对悲观,但是,我们有理由相信政策目标是规范互联网行业发展而非彻底消灭行业,因为这些企业未来还将代表中国参与世界级的竞争。

四是制造业和可选消费。

邱国鹭表示对上述行业布局较少,主要是因为在疫情和通胀的背景下,这两个行业可能面临较大压力,还需等待局势的进一步明朗化。

在此前接受上证报记者采访时,邱国鹭曾谈到选股三要素:估值、品质、时机。

对于估值,便宜是硬道理。前述估值创下十年新低,说明已经足够便宜。

对于品质,核心是要有定价权,这是区分好公司和普通公司的主要区别,好公司都有门槛和护城河。此次在致持有人信中,他同样提出选股条件是要抗通胀、有定价权,不怕上游原材料价格的上涨。

对于时机,要等到行业竞争格局清晰之后再出手,“胜而后求战”。这体现在当前他对制造业和可选消费板块的看法。“数月亮不数星星”,是他最为人熟知的投资名言之一。

有何思?

价值投资也要持续进化

过去两三年来,赛道股迎风起舞,各种行业“茅”的平均市盈率被炒作到了60-70倍以上,估值达到十年来的最高点。2021年的结构性行情分化更加突出,很多人开始认为“讲估值就输在了起跑线上”。

作为价值投资的忠实拥趸,邱国鹭坚信“树终究不会长到天上”,没有参与2020年下半年的“核心资产”抱团、2021年的“赛道股”抱团,在今年以来泥沙俱下的行情中,他管理的基金今年前4个月还取得了正收益。

对于过去两年里投资做的不足的地方,邱国鹭也进行了一些思考。

一是市场配置方面。

由于大部分仓位在港股和中概股,严重地拖累了业绩表现。事实上,A股持仓(主要是城商行、煤炭、国有地产龙头、物流)近期都纷纷创出几年新高。尽管站在当前时点看,港股和中概股已经体现了过多的悲观情绪,未来应该更为乐观和坚定,但是回头看,过去显著低估了离岸市场的估值波动风险。

二是择时方面。

2020年3月新冠疫情刚爆发时,堪称百年未见的疫情和全球同步的经济衰退,出于安全性和保本金考虑,做了部分减仓和对冲,但未曾想到疫情被迅速有效地遏制住,从而错过了一次很好的投资机会。

三是对政策不够敏感,低估了监管政策对互联网行业的影响。

2021年下半年中概股普遍“腰斩”之后,加仓了部分龙头企业,没想到几个月后部分互联网股票再度“腰斩”。“事后反思,我对政策的变化不够敏感,认为估值和基本面才是最终决定因素,显然低估了政策对行业定价权的改变和对公司估值的影响。”

邱国鹭表示,他在投资中始终秉承四条原则:(1)便宜才是硬道理;(2)逆向投资,“人多的地方不去”;(3)定价权是核心竞争力的体现;(4)胜而后求战,在胜负已分的行业买赢家。上述四条原则过去两年来遭遇考验和挑战,但他依然坚信,如果拉长周期看,这些投资理念与投资原则能够适应不断变化的市场。

邱国鹭表示,没有哪一种投资理念或投资方法能够百战百胜,成熟投资人应该在逆境中坚持自己的理念。但在应用层面,也需要不段优化和进化。

一是不仅关注企业价值,还要关注社会价值。

以前强调定价权是核心竞争力的体现,未来会更注意评估定价权太强的公司可能受到的政策影响。企业赚取的利润要与其创造的社会价值相匹配,如果发展成具有垄断性特征的收租行业,就可能面临较大的政策风险。

二是不仅要低头看路,也要抬头看天。

邱国鹭坦陈,过去认为“宏观是我们必须接受的,而微观才是我们可以有所作为的”,因此一直秉承的投资理念是对公司竞争优势、行业竞争格局等微观和中观问题深入研究后买入并持有,但过于专注自下而上选股的缺点是对政策和环境变化不够敏感。“现在我正在逐渐过渡为自上而下与自下而上相结合的方式,把宏观、策略等纳入投研体系中,有助于更全面细致地分析决策。”

三是只有立足长远,才能更好地把握当下。

在百年不遇的大变局中,不论是国际环境还是国内经济结构的调整,速度和幅度都远超我们想象。一方面要在谨慎思考和深入研究的背景下,积极拓展自己的能力圈;另一方面仍然要从基本面和估值中寻找安全边际。

在致持有人信末尾,邱国鹭表示将从行动上与持有人同舟共济,“我和我的家人是国鹭产品最大的个人投资者之一,过去7年,每年都会多次大额申购。我们上个月刚进行了大额申购,接下来的几个月仍会继续大额申购国鹭产品。”