医药外包行业:从制剂布局加速 看全球产业升级

1、从制剂布局加速,看全球产业升级

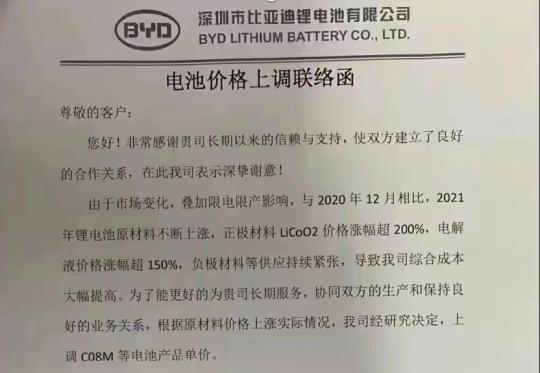

2021年10月22日,博腾股份发布公告拟出资成立产业基金,重点投资于高难复杂制剂领域内在关键中间体、API、制剂等环节具有生产成本优势或技术壁垒的MAH公司。公司拟认缴出资额1.225亿元,占总额的35%,助力公司制剂事业部业务拓展,加快匹配公司原料药(API)到制剂CDMO服务一体化的战略诉求。同时,我们发现10月11日,美国CROPaceAnalytical也收购Velesco用于补充制剂的生产能力和规模。我们发现全球制剂CDMO布局正在明显加速。Catalent2020年报披露,整个制剂规模市场总额超过500亿美元,预计未来五年每年增长8%以上。随着工程师红利的逐渐弱化,中国CDMO也同样在与海外大药企的合作中,建立了一定的合作粘性,CGT、制剂CDMO等高附加值、高成长板块有望成为行业的新增长点。

2、国内外双周复盘

国内:2021.10.11-2021.10.22医药板块下跌3.53%,跑输沪深300指数4.13个百分点;医药外包板块下跌7.93%,跑输医药板块4.40pct。从个股来看,维亚生物、博腾股份近两周领涨,累计涨幅分别为6.75%及2.67%。其余标的均有不同程度的下跌。近两周正处于三季报密集披露期,除H股标的外,我们认为当前行情或与三季报业绩相关。此外,由于部分CDMO承接了小分子特效药的CDMO生产订单,短期行情建议关注疫情发展及新冠小分子特效药进展。成交量角度:医药行业本周成交额为3139.1亿元,占全部A股总成交额的6.3%,环比下降1.54pct,较2018年以来的中枢水平低1.8pct。外包标的占比仍位于历史高点。本周外包重点标的成交额399亿元,占全部医药总成交额的12.73%,环比上升0.16pct,较2018年以来中枢水平高6.01pct。估值角度:CXO重点标的平均PE(TTM)101,较2020年初至今平均PE(TTM)高13倍,仍位于历史高位。其中DEL平台药筛龙头公司——成都先导,PE(TTM)149,临床前服务龙头——昭衍新药及美迪西PE(TTM)分别为149及221,显现出行业产能的稀缺性及市场对临床前公司高景气的较强认可。

海外:2021.10.11-2021.10.22海外龙头外包公司累计上涨2.24%,跑赢MSCI医疗健康指数1.22pct。从个股来看,SamsungBiologics及Lonza领涨板块,分别累计上涨11.25%及7.35%。Codexis本月涨幅领跑,累计涨幅达27.90%。我们推测,SamsungBiologics及Codexis本月的较好表现或与分别承接Moderna疫苗项目及默克的新冠特效药molnupiravir的酶相关。近两周海外CXO龙头同样处于三季报密集披露期,短期行情建议关注三季报超预期表现及疫情发展、新冠小分子特效药进展;长期行情建议关注产能拓展及一体化加速布局。估值角度:海外CXO公司的估值较为分化,截至2021.10.22,生物大分子CDMOSamsungBiologics拥有较高估值,PE(TTM)172倍,此外一体化CDMOLonza及临床CROIQVIA、PPD均为64倍,而LabCorp(Covance)受ICL业务的影响,估值较低,PE(TTM)为9倍。全球医药外包行业头部公司通过兼并收购不断延伸服务、完善产业链,临床研究及将触角逐渐探入高成长板块(生物大分子及CGT)的公司往往享受更高的估值。

行业动态跟综:一体化加速,制剂及CGT是最热门整合方向

3、行业景气跟踪

国内创新药IND、NDA持续景气。据CDE数据显示,2020年后国产创新药IND申请总数开始全面超越进口数据。2021年Q3,国内1类化药IND数量合计94个,同比上升40%,1类生物药IND数量93个,同比上60%;进口化药IND数量38个,与2020年Q3持平,进口生物药IND数量38个,同比上升19%。截止至10月22日,国内1类化药IND数量293个,1类生物药IND数量258个;进口化药IND数126个,生物药105个,均超越2020年全年水平。我们发现,自2020Q2IND申请数量实现井喷,国内申请总数远超进口。我们认为随着临床试验推进,国产创新药NDA申请及上市数量有望在5-10年内全面反超进口,创新药格局将迎来新态势。

疫情之下,投融资景气不减。2021年全球医疗健康产业融资依旧活跃,截至2021年10月22日,年融资金额已达1026亿,较2020年全年增长24%,融资事件2782例,已超去年全年总事件数3%,平均项目融资金额3689万美金,远超去年同期水平。

从投资领域来看,医疗信息化融资事件数已经超越生物技术成为投融资领域新秀。从动脉网数据来看,截至10月22日,2021年医疗信息化领域总投资额及数量分别为,已远超2020年全年。从投融资事件数看,医疗信息化成为2021年融资事件数最多的领域,已达433件,超越2020年全年(379件);从总投融资金额看,生物制药仍然是最热门领域,2021年累计投资额达388.3亿美元,超越2020年全年325.69亿美元。

4、重点研究总结

泰格医药:景气延续,阶段跃迁,持续推荐!

普洛药业:短期有波动,长期看动能

天宇股份:盈利渐修复,待CMO弹性

博腾股份:盈利能力超预期,新业务边际加速

5、投资建议

考虑到医药CXO是国内需求红利、全球产业分工驱动下的稀缺景气板块,订单驱动的业绩增长的持续性超预期。我们推荐:泰格医药、药明康德、昭衍新药、凯莱英、康龙化成、九洲药业、博腾股份、方达控股、药石科技、美迪西等。