市场波动大 定投总是坚持不下去?这些常见误区别“中招”

来源:华夏基金

从昨天到今天,短短两天的行情可谓是波折反复,光今天一天的剧本就换了好几个:早盘的高开低走的确是有些“虾仁猪心”,在盘中出现了较为明显的“高低切换”,尾盘在金融、能源等大盘蓝筹股的引领下,上证指数拉升收红近1%,转悲为喜。(来源:Wind,2022-8-25)

相信不少投资者已经充分理解到,“贪婪”与“恐慌”情绪交织之下,总是不按常理出牌的“市场先生”,到底能有多离谱。

背后的原因也不难理解,短期的市场走势是由情绪主导的博弈行为,是在交易人性,所以才总是变幻莫测。正如诺贝尔奖得主、著名经济学奖哈耶克所说:“市场十分复杂,取决于众多个体行为,可能有许多情况,几乎不可能全部充分了解和计算”。

所以我们常说,在看不清市场走势的时候,不如选择一个长期看好的产品,坚持定投。上窜下跳的“猴市”虽然把握板块轮动的难度较大,但波动确是定投的“好朋友”。

不过,基金定投这种“懒人理财方式”也是有学问的,如果没有提前做好功课的话,很容易就踏进了误区,盲目开始又中途放弃,不仅浪费了时间和投入,而且非常容易放弃发挥不了定投原本应有的效力。

那么,在定投时,有哪些值得我们注意的误区呢?

01

希望定投快速盈利

定投虽好,却并不会让人一夜暴富,而是贵在滴水穿石、长期坚持。

而每个投资者开始定投的初衷很简单,都是希望能够更好的实现收益目标,但在行情持续震荡或震荡下行的过程中,很可能坚持了很久的定投也迟迟赚不到钱,很多人就开始出现比较焦躁、不耐烦的心态,可能会主动中断甚至停止定投。

其实,基金定投通过多次投入淡化了波动、降低了风险,但并不意味着基金定投没有风险,投资收益也会遭遇波动和回撤。定投的本质是追求一个模糊的、长期的正确。也就是说,短期下跌不可怕,但是我们相信定投标的未来仍有走高反弹的趋势,只不过时间早晚而已。此前,申万宏源证券也曾用上证综指做过测算,从2012年1月到2020年6月,假设不做任何择时,从任意月份开始定投,定投时间为三年,收益为正的概率为61%。

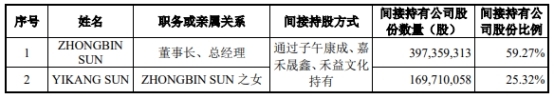

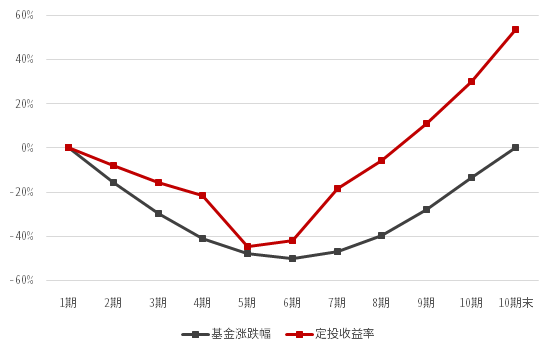

以一个简化的案例来说,虽然定投开启后就迎来持续下跌,标的跌幅一度达到50%,但随着后续反弹回起点,定投获得了超50%的收益。

数据来源:中信证券,仅作模拟示意,不代表真实基金业绩,不作为投资建议。

因此,定投时不要以日、周、月为单位来衡量得失,而是要以“年”为维度来评判,可能坚持1年多还在亏损,但如果能够保持耐心和信心持续投入,当行情到来之时,短时间的上涨就能够迅速“填坑”,并获得回报。

02

弱市中过度“恐惧”中断定投

在一个长期的定投过程中,获胜的关键其实是“低处买入的廉价份额”,但是当市场大跌并来到低位时,本应该坚定买入的投资者,受到各种信息对恐慌情绪的渲染,会感到更加恐惧,觉得“这次不一样”、“净值没有底”,并因此而中止定投,试图避开下跌区间,错过最好的定投加仓时机。

但这种操作事实上背道而驰,定投的秘诀在跌时多买,累积更多低价份额,市场上涨时博取更高收益。错失低吸的筹码之后,定投盈利之路也将变得更加漫长。

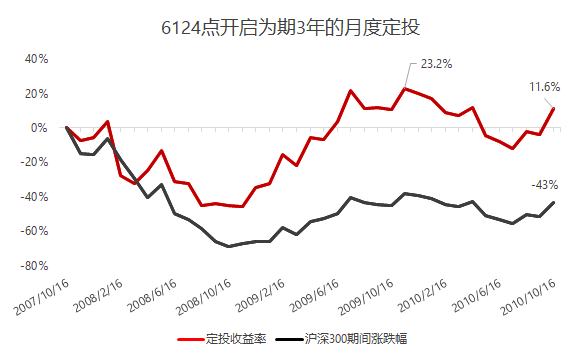

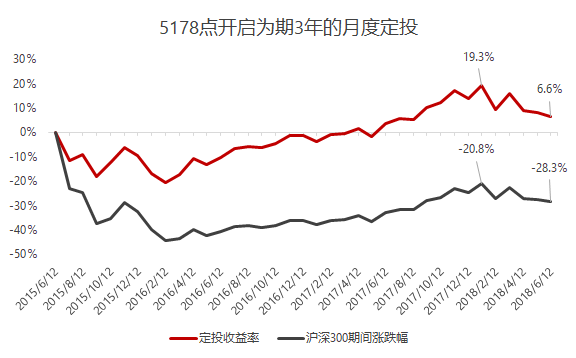

事实上,即使是在市场最高点入场,坚守三年,投资收益都非常亮眼。以中信证券的测算为例,假如从2007年的6124点和2015年的5178点的历史高点开始月定投,坚持3年后:

6124点开启沪深300定投:3年累计收益11.6%,同期上证综指跌幅51%,沪深300指数跌幅超40%;

数据来源:中信证券,定投过往业绩不代表未来表现。

5178点开启沪深300定投:3年累计收益6.6%,同期上证综指跌幅40.4%,沪深300指数跌幅28.3%。

数据来源:中信证券,定投过往业绩不代表未来表现。

市场下跌时,与其担惊受怕,不如开始寻找投资机会。彼得·林奇曾说,“每一次危机看起来都好像要比上一次更严重,要想做到对悲观消息置之不理越来越难……但毫无疑问,这时卖出的价格往往是最低和最不划算的。”

03

想等市场进入谷底再重启

上个月按期定投后,下个月打开软件一看:相比上一次定投时,市场的点位更低了?很多投资者会觉得惋惜:要是再等一等,等到最底部的时候再将资金全部投入,岂不是能够达到更好地“平摊成本”的效果?在这种想法的驱使下,部分投资者中止了定投,想等市场真正进入谷底后再重启。

基金定投就是为了帮助我们淡化择时,但很多人期待的“在市场谷底重启定投”,也是一种择时。但没人能预测明天的涨跌,也没有人能预估市场底部具体在哪里,每一次暂停定投,都可能停在本可以低吸筹码的底部区域。很多人恰恰是在观望和等待的过程中,错失了低位加仓的良机。

换个角度看,虽然基金定投不是每一次都买在市场最低点,但在市场估值较低的位置,一个基金定投计划就相当于在一个比较长的区间内持续“抄底”,不断通过多次投资平摊成本,有利于提升低位布局的确定性。

04

后续定投资金“枯竭”

基金定投重在“长期”,需要源源不断的资金进行投入。因此,使用闲钱投资、做好资金规划,保证长时间定投期间的资金需求,是重中之重。

但如果资金安排不合理,将短期内要用的钱用作定投,比如生活备用金、家装的钱、购买大件的备用金等等,可能还没等来赚钱,就不得不快速。有一些人虽然是用闲钱投资,但是金额设置不合理,每一期设置的定投金额过多,结果前期投入过多,后续定投没钱了,很难支撑走完一个完整的微笑曲线。

举个例子,对于普通工薪族来说,可以考虑将每月工资收入的10%-20%或者(月收入-月支出)/2用于做定投,这样既不会因为定投金额太高而影响到生活质量,也不会因为定投金额跟收入不符导致没有起到强制储蓄、财富积累的作用。

05

容易被“别处的风景”吸引

长期基金定投的过程中,总有一种“别人家的基金”更好的感觉,看着某些主题/行业基金动辄50%、70%的短期收益率,内心不免蠢蠢欲动。反观自己定投的基金,短期涨势落后,觉得错过了赚大钱的机会,总是想要更换定投基金。

但风格行业轮动,是市场行情最大的特点之一,每个时间段似乎总是有那么几个行业“领风骚”,赚钱效应让人心生向往。但其实,风格行业的轮动是很难把握的,而且风险是涨出来的,前期涨幅过大的基金,一旦追高买入,很可能又被套在高点。

所以,尤其在定投过程中,这山望着那山高,不妨精选一只长期业绩表现较为优秀、基金经理投资风格和业绩经过市场考验的主动权益类基金,在市场震荡时,给你的基金经理多一点时间和信任。

06

定投开始以后就可以撒手不管

基金定投讲究的是以时间换空间,往往需要数年的时间,但长期有多长,并不是没有期限的。如果没有适当的止盈,投入的成本越来越多,最终的投资收益可能还会回落,导致对定投失去信心。

因为定投最主要的作用是摊薄成本,比如第一次买在1元,第二次买在2元点,那么平均价格就是1.5元。随着定投期数和投入成本的增加,每期投入所占的比重越来越小,定投对降低成本的作用不断下降。比如说,我们的定投资金已经累计到10万元,此时每月增加的1000元,对原本持有的这10万占比太小,能够起到摊平成本的影响也就很小。

那么定投时间应该多长呢?根据上海证券统计,一般来说定投权益类基金五年之后,持续定投对于平均成本的改变可以忽略不计,此时投资者可以考虑止盈,根据自身收益情况和风险偏好做进一步的资产配置。也可以根据自己的投资目标设定可执行的止盈计划。