欧洲杯顶级赞助商海信为什么敢投“黑屏”广告?

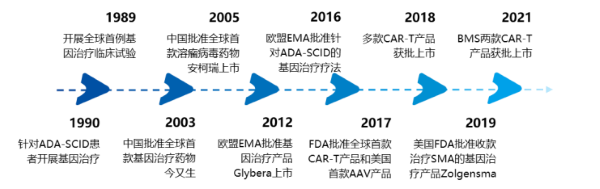

自“资管新规”发布以来,资管行业相关制度配套文件始终在有序推进。日前,银保监会、央行正式发布《关于规范现金管理类理财产品管理有关事项的通知》(下称《通知》),对银行现金管理类产品的投资范围、集中度管理、流动性管理、杠杆率、偏离度等方面都做出不同程度的收紧,拉平与货币基金监管标准。这也意味着现金管理类理财产品强监管大幕正式开启。

业内人士认为,考虑到投资范围、赎回限制等多维度收紧,现金管理类产品收益率或将走低,但由于整改期限较长,因此并不会在短期内快速下行。

投资范围缩窄

杠杆水平不得超120%

现金管理类产品是指仅投资于货币市场工具,每个交易日可办理产品份额认购、赎回的银行或理财公司理财产品。自2018年以来现金管理类产品始终保持较快增长势头。

招联金融首席研究员董希淼表示,现金管理类产品在近年来增长较快,主要由于资管新规出台后保本型理财产品逐步退出市场,银行及银行理财子公司发行了比较多的现金管理类产品作为对保本型理财产品的替代。此外,由于银行理财产品投资者相对比较稳健,风险评分较低,现金管理类产品能够较好地满足这部分客户的需求。

此次《通知》针对现金管理类产品,在投资范围、集中度、资产久期、赎回规模、估值核算方法等方面均进行了约束。例如,投资范围方面,《通知》规定,每只现金管理类产品的杠杆水平不得超过120%,发生巨额赎回、连续3个交易日累计赎回20%以上或者连续5个交易日累计赎回30%以上的情形除外。

光大银行金融市场部分析师周茂华表示,《通知》划定120%杠杆,主要是现金类理财产品具有高流动性,容易出现集中大规模赎回引发流动性风险,并对其他市场产生负面外溢效应,因此监管部门对单只现金管理类产品的杠杆率上限进行了规定。

《通知》还明确了投资范围的“负面清单”,要求现金类理财产品不得投资于股票,可转换债券、可交换债券,以定期存款利率为基准利率的浮动利率债券以及信用等级在AA+以下的债券、资产支持证券等金融工具。

此外,为加强久期管理,《通知》限制投资组合的平均剩余期限不得超过120天,平均剩余存续期限不得超过240天。同时,强化投资者分散程度。对单一投资者持有份额超过50%的现金管理类产品,要求在销售文件中进行充分披露及标识,不得向个人投资者公开发售,避免不公平对待个人投资者;对前10名投资者集中度超过20%及50%的现金管理类产品,进一步提高投资组合久期、流动性资产持有比例等监管要求。

整改期限较长

短期内收益率不会快速下行

银行业理财登记托管中心公布数据显示,截至今年3月末,现金管理类产品规模为7.34万亿元,占全部理财产品的比例为29.3%。业内人士表示,此次《通知》的出台将对现金管理类产品收益率和规模增速带来一定影响。

“《通知》对产品赎回的规范明显更加严格,规定单个投资者在单个销售渠道持有的单只产品单个自然日的赎回金额不高于1万元。但目前现有现金管理类理财基本都有快速赎回功能,快速赎回上限在10万元至30万元不等。为了提高客户体验,部分银行理财或理财子公司的现金管理类产品还可以在交易时段实时大额赎回。”一理财子公司人士表示,此次《通知》作出限制后,预计会对金融同业机构购买现金管理类产品产生一定影响。

此外,投资范围的收紧将在一定程度上影响现金管理类产品的收益率。上述理财子公司人士表示,目前银行现金管理类产品的收益率普遍在3%至3.4%,相比货币基金有大约50BP(基点)至70BP的溢价。

“现金管理类产品实现高收益率一是资产久期相对较长;二是信用下沉,投资了部分低评级信用债,尤其是部分银行理财或者理财子公司的现金管理类产品投资了永续债、二级资本债,并采用摊余成本法估值,可以做高产品收益率并平滑净值波动。”上述理财子公司人士指出,《通知》在投资范围、集中度、摊余成本法使用范围等方面要求趋严,无疑将在一定程度影响相关产品收益。

董希淼表示,投资范围缩窄后,现金管理类产品的收益率有可能会下行,“但不会在短期内快速下行,因为整改期限还是比较长的”。

为确保平稳过渡,《通知》也充分考虑了对银行、理财公司经营和金融市场的潜在影响,设置过渡期,根据存量现金管理类产品资产组合实际情况,比照资管新规过渡期顺延1年的精神,明确过渡期自《通知》施行之日起至2022年底,促进相关业务平稳过渡。

董希淼判断,后续现金管理类理财产品性质上会发生变化,不是作为保本型理财的替代,而是作为客户流动性管理的一种工具,所以在资产配置中还会占比较重要的地位。

银行业务调整压力可控

是机遇也是挑战

业内人士表示,《通知》的落地是资管新规相关监管规则的进一步补充,对行业机构而言既是机遇也是挑战。

光大证券金融业首席分析师王一峰分析称,《通知》对银行及理财公司经营的影响主要表现在三方面:一是有助于控制银行负债成本,稳定净息差;二是银行资本工具发行难度可能加大;三是有助于引导客户转向更长持有期的理财产品。此外,正式稿监管标准的执行也对后台支持系统提出了更高要求。

一国有银行人士表示,为符合新规要求,目前部分存量产品正在整改,占比按照监管要求进行调整。

上述理财子公司人士表示,自此前征求意见稿发布后,市场对于严监管已有预期,并按照征求意见稿对资产久期、投资范围等有所控制,加之过渡期到2022年底时间较长,整体调整压力不大,当前主要压力是对不合规的低评级债券、银行永续债和二级资本债等所投资产的压降。

展望下一步银行理财业务布局,董希淼认为,银行及理财子公司产品会提高权益类资产的投资比例,符合监管要求及政策导向,加大对资本市场、直接融资支持,但这是一个长期、持续提升的过程,银行理财子公司的投研能力提升、队伍建设、系统搭建、投资者风险偏好改变都需要时间。

-

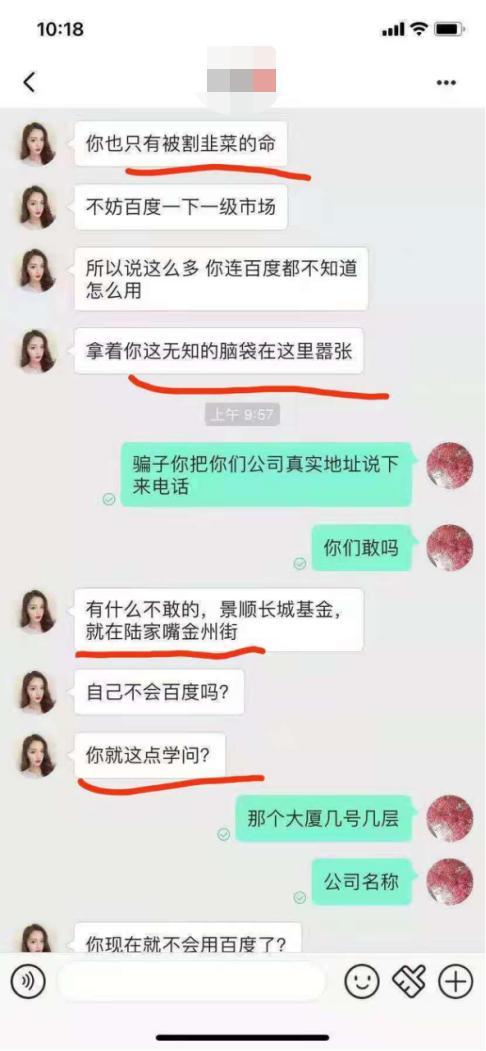

某银行海报称“所有银行利息将下调”?央行曲靖支行回应:假的

2021-06-16 -

销售回暖 百亿爆款基金重现

2021-06-16 -

该银行正在购买一家提供高质量贷款的专业房屋装修贷款机构

2021-06-15 -

又一家银行拟通过转股协议存款补充资本 中小银行“补血”新路径

2021-06-15 -

可转债市场大爆发!银行迎发行热潮

2021-06-15 -

辽沈银行开业 中小银行“抱团取暖”渐成趋势

2021-06-15 -

区域性银行如何数字化转型?2000亿规模以下多为起步阶段

2021-06-15 -

银行承担盗刷损失是对储户权益的有力维护

2021-06-15 -

银行理财公司的新思路:定位差异化渠道多元化

2021-06-15 -

广发银行擘画综合金融服务长三角一体化初显成效

2021-06-15 -

甘肃银行手机银行APP全面适配华为鸿蒙操作系统

2021-06-15 -

银行上市步伐明显提速 2家银行已完成新股申购

2021-06-15 -

“爸”气十足,江苏银行“父亲节”助力长辈免费出行

2021-06-15 -

统筹推进加快创新 绿色金融业务规模超过5000亿元

2021-06-15 -

2家银行上周完成新股申购 A股上市银行将增至40家

2021-06-15