2021年度中国银行业高质量发展论坛将于8月13日重磅开幕

“过去14年里,我行从走街串巷跑客户到平台合作、批量开发,从线下触达到线上线下有机融合,从铺人设点、单打独斗到科技赋能、协同合作,服务模式不断迭代升级。”7月28日,中国邮政储蓄银行(以下简称“邮储银行”)副行长、三农金融事业部总裁邵智宝向经济观察报记者表示。

近期,《中华人民共和国乡村振兴促进法》正式施行,《金融机构服务乡村振兴考核评估办法》正式印发。对于服务乡村振兴中邮储银行的优势,邵智宝概括为:有网络、有客户基础、有特色模式、有品牌形象,以及显著的邮银协同优势。

截至2020年末,邮储银行涉农贷款连续七年新增超千亿元,涉农贷款余额达1.4万亿元,占全行各项贷款的比例约为四分之一,普惠型涉农贷款余额超4200亿元,涉农贷款占比和普惠涉农贷款余额均居国有大行前列。邵智宝同时表示,“十四五”时期,邮储银行将力争每年涉农贷款投放不低于5000亿元。

重点推进“十大核心项目”

“邮储银行在服务三农的实践中深切感受到,只有创新方能长远。”邵智宝表示,面对乡村振兴新形势、新要求,邮储银行提出了“12345”的工作框架和“十大核心项目”。

“12345”中的“1”是坚持“三农”金融数字化转型“一条主线”;“2”是发挥“线上+线下”和邮银协同两项优势;“3”是搭建农业农村大数据、银企银政对接、邮银协作三大平台;“4”是对接农户与信用村、农村资源、政府政务、集团会员四类数据;“5”是建设县域农村生产经营、日常消费、涉农产业生态、集团协同、农村政务五类场景。

“十大核心项目”是指农业农村大数据平台建设、县域地区移动支付场景建设、线上产品提升、“邮E链”平台、政府数据采集和对接、乡村振兴公司业务生态版图、邮银协同的惠农合作、母子协同的“三农”生态建设、“三农”金融数字化风控、“三农”金融品牌建设等十大项目。

对于“乡村振兴公司业务生态版图”项目,邮储银行公司金融部副总经理汪丽霞表示,邮储银行重点以五大客群作为基础核心客群,五大客群包括龙头企业、农业产业链上下游客群、政府机构、农业农村客户,还有“三医”体系的相关客户群,围绕这些客群打造三大场景服务:现代农业产业链条场景、农业农村生态圈场景以及县域的核心项目群场景,围绕三大生态场景抢抓包括集体土地入市的市场机遇,做好对五大客群的综合金融服务。

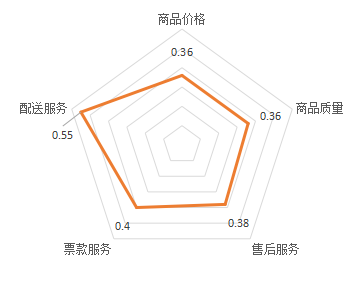

在县域移动支付受理环境建设方面,邮储银行约55%的收单商户分布在县域及农村地区,同时依托60万个邮乐购站点,不断延伸金融服务触角。邮储银行网络金融部副总经理吉奉刚对经济观察报表示,邮储银行将做好移动支付受理环境建设,在2021年到2023年打造“千县万镇十大场景百万商户”,主要在县域地区重点建设医疗、交通、校园、酒店、景区、快递、商超便利、涉农场景、网点商圈和移动支付示范乡镇十大场景。

“调研中发现,县域的商户也普遍存在数字化升级的需求,包括门店管理、SaaS服务,因此我们加大力度与市场中优质服务商合作,共同为商户助力。”吉奉刚表示,邮储银行希望全面赋能县域商户数字化转型升级。横向,以网点为中心,以移动支付为基础纽带,打造覆盖周边居民日常生活的菜场、社区、商超等消费场景的“微商圈”,延伸网点客户服务范围。纵向,加快各类行业场景的垂直开发,为商户提供“收单+SaaS”的数字化解决方案。

吉奉刚表示,邮储银行将持续做好线上场景的建设,聚焦手机银行的功能完善和场景建设。目前邮储银行3亿手机银行客户中,大约65%分布在县域和农村地区,并且活跃度比较好。接下来,邮储银行将积极依托手机银行渠道,把食堂、教育、医保等线下高频场景转移到手机银行上,实现线上与线下服务的流量互通,更好地提升线上线下一站式服务能力。

四个“有”+邮银协同

在发布2020年度业绩时,邮储银行首次披露了八大核心竞争力:清晰的零售银行战略,独特的“自营+代理”运营模式,独具优势的个人金融,突破式发展的公司金融,商业可持续的普惠金融,根基深厚的资金资管业务,加速提升的信息科技能力,健全有效的全面风险管理。

数据显示,截至2020年末,邮储银行拥有近4万个网点,70%分布在县及县以下农村地区;在县域布放自助设备超10万台;培育了一支4万人的信贷队伍;服务个人客户超6亿,其中4亿多客户分布在县及县以下农村地区。

在涉农融资方面,截至2020年末,邮储银行涉农贷款连续七年新增超千亿元,贷款余额达1.4万亿元,占全行各项贷款的比例约为四分之一,普惠型涉农贷款余额超4200亿元,涉农贷款占比和普惠涉农贷款余额均居国有大行前列。邮储银行自2007年开办小额贷款业务以来,累计发放小额贷款超5万亿元,服务超4000万人次,笔均10余万元。

对于发力乡村振兴方面邮储银行的优势,邵智宝概括为:有网络、有客户基础、有特色模式、有品牌形象以及邮银协同。

邵智宝表示,“有网络”体现在邮储银行拥有近4万个网点,覆盖了全国(除港澳台)所有城市及99%的县域地区,网点数量众多、地域覆盖广阔、服务深度下沉,具有网络联通城乡的资源禀赋;“有客户基础”体现在邮储银行服务个人客户超6亿户,其中4亿多分布在县及县以下农村地区。

“有特色模式”方面,邵智宝表示邮储银行立足自身资源禀赋,构建了具有邮储银行特色的“4321”普惠金融服务体系,打造了线上线下有机融合的服务模式。“4”是四大体系,包括营销体系、产品体系、运营体系和风控体系。“3”是三大保障,体制、机制和队伍保障。“2”是两大支撑,文化和科技支撑。通过“432”模式建立1个金融服务生态圈;另外,“有良好的品牌形象”。邮储银行始终坚持服务“三农”、城乡居民和中小企业,“普之城乡、惠之于民”的形象已经深入广大农村地区。

“除此之外,我们还有一个显著的特色和优势,那就是邮银协同。”邵智宝表示,邮储银行和中国邮政网络遍布城乡、覆盖全国,有着服务“三农”的基因,并在长期服务“三农”中形成了自身的体制机制、人才队伍和品牌形象等优势。邮储银行和中国邮政整合彼此优势,协同推进商流、物流、资金流“三流合一”,有利于解决农村“融资难”“销售难”“物流难”问题。

平衡服务“三农”和风控关系

“大家都知道,农村贷款小额、分散,客户数量大,信息又不对称,还缺少有效抵押物。”邮储银行三农金融事业部总监杨波表示,因此金融机构服务“三农”存在“两高一难”的问题,成本高、风险高、管理难,导致了一边是需求巨大,一边是供给不足。如何平衡服务三农和风险控制的关系是金融服务“三农”工作中一个绕不开的话题。

对于邮储银行全力支持乡村振兴的同时,如何控制好风险,做到商业可持续发展,杨波表示,邮储银行的主要做法,还是立足于邮储银行自身的资源禀赋,通过科技赋能,线上线下相结合,不断地创新服务模式,提高服务效率,降低服务成本,控制好风险。

杨波谈到,邮储银行在多年服务“三农”中有一个经验和体会,叫“三真实一合理”,即真人真事真用途,再加上合理的额度;但是要能够做到这一点,最主要的是解决好信息不对称的问题。“农村地区地广人稀,早期商业银行只能通过大面积铺设人员网点,开展贷前调查和贷后检查,识别客户可能存在的信用风险,不光管理难度大,还容易出现基层人员道德风险。”邵智宝表示,信息技术的发展为破解农村金融风险防控难题提供了“千里眼”“顺风耳”。

据了解,邮储银行应用人脸识别、自动定位、大数据分析等技术,初步形成了以移动展业设备为载体、贷中以自动审批模型为辅助、贷后以“专职贷后+智能外呼”为手段,搭载智能风控模型开展前瞻性预警,贯穿业务全流程的数字化风险防控体系,在防范操作风险和从业人员道德风险方面取得了良好的成效。

近几年,邮储银行通过科技赋能,利用大数据、互联网等技术,结合线下资源,通过“C+B+G+P”四个渠道(C是指消费者、用户,B是指企业、组织,G是指政府,P是指Post邮政),逐步建立农业农村大数据库,利用这些数据,应用大数据技术,优化完善风险模型和授信模型。杨波表示,通过优化完善风险模型和授信模型,解决好能不能贷、贷多少的问题,实现为广大农户主动授信,发放线上纯信用的贷款,让金融服务更好地惠及广大农户。

据杨波介绍,邮储银行一季度新发放的小额贷款线上的笔数占比已超过90%。“当然,我们也不完全依赖于线上,还结合线下网络的优势,构建线上线下有机融合的服务模式,来解决有些信息收集难的问题,尤其是收集生产经营的动态信息,通过人防加技防,特别是要加强技防,来更好地平衡效率和风险。”

杨波表示,目前,邮储银行线下的客户经理的作业模式发生了质的变化,以前需要客户跑到网点办贷款,现在客户经理可以拿着平板电脑到现场服务,业务办理的时间大大缩短了,方便了客户的同时,也通过人脸识别、卫星定位、电子签章等等技术,有效地控制了操作风险和道德风险。通过科技赋能,立足邮储银行自身的资源禀赋,构建线上线下有机融合的服务模式,从而平衡好服务“三农”和控制风险的关系。

-

2021年度中国银行业高质量发展论坛将于8月13日重磅开幕

2021-08-02 -

交通银行位列2021年《财富》世界500强第137位

2021-08-02 -

截至6月末 普惠小微贷款余额同比增长31%

2021-08-02 -

金融科技加速迭代 数字零售银行的建设不断提速

2021-08-02 -

稳健的货币政策继续聚焦支持实体经济

2021-08-02 -

本外币合一银行账户体系在4地试点 一个账户办妥多币种结算

2021-08-01 -

彩瞳“美妆化”的同时 出现明显的“快消化”趋势

2021-07-31 -

一个月两家银行收紧这项业务 普通人切勿蒙眼入场

2021-07-30 -

股东中国泛海旗下公司因触发贷款协议 被动减持1.42亿股

2021-07-30 -

湖州银行增收不增利业绩下滑10% 资本充足率三指标均下降面临补充压力

2021-07-30 -

减费让利 国有六大行等多家银行暂免ATM跨行手续费

2021-07-30 -

部分银行小动作不断!开白名单卖高息存款

2021-07-30 -

多地银行上调房贷利率 有地区首套房组合贷利率突破7%?

2021-07-30 -

「助微计划」来了!6大类银行联合助力小微「稳就业、振乡村、兴科创」

2021-07-30 -

福建长乐农商银行因与身份不明的客户进行交易等被罚155万元

2021-07-30