1.5亿股惨遭两度流拍!中小银行股权处置为何坎坷难行?

近期,作为全国首家获批成立的5家民营银行之一的天津金城银行,一笔6000万股的股权正在进行拍卖。与此同时,长沙银行4727.79万股股份二次遭遇流拍。

当前,中小银行股权处置难问题仍存。记者梳理发现,从开年至今约有近115起中小银行股权因多次流拍而进入“变卖”阶段,且“变卖”中有近半数惨遭无人问津而交易失败。

在业内看来,近年伴随着监管力度不断增强,几年前各路资本纷纷想涌入银行盛况早已不复存在,中小银行股权频遭流拍的背后更多是反映了其持股股东各类问题较多,及其股权结构不稳定性强,随着当前上市银行在资本市场屡遭“破净”,也更加剧其处置之路的坎坷不平。

1.5亿股惨遭两度流拍

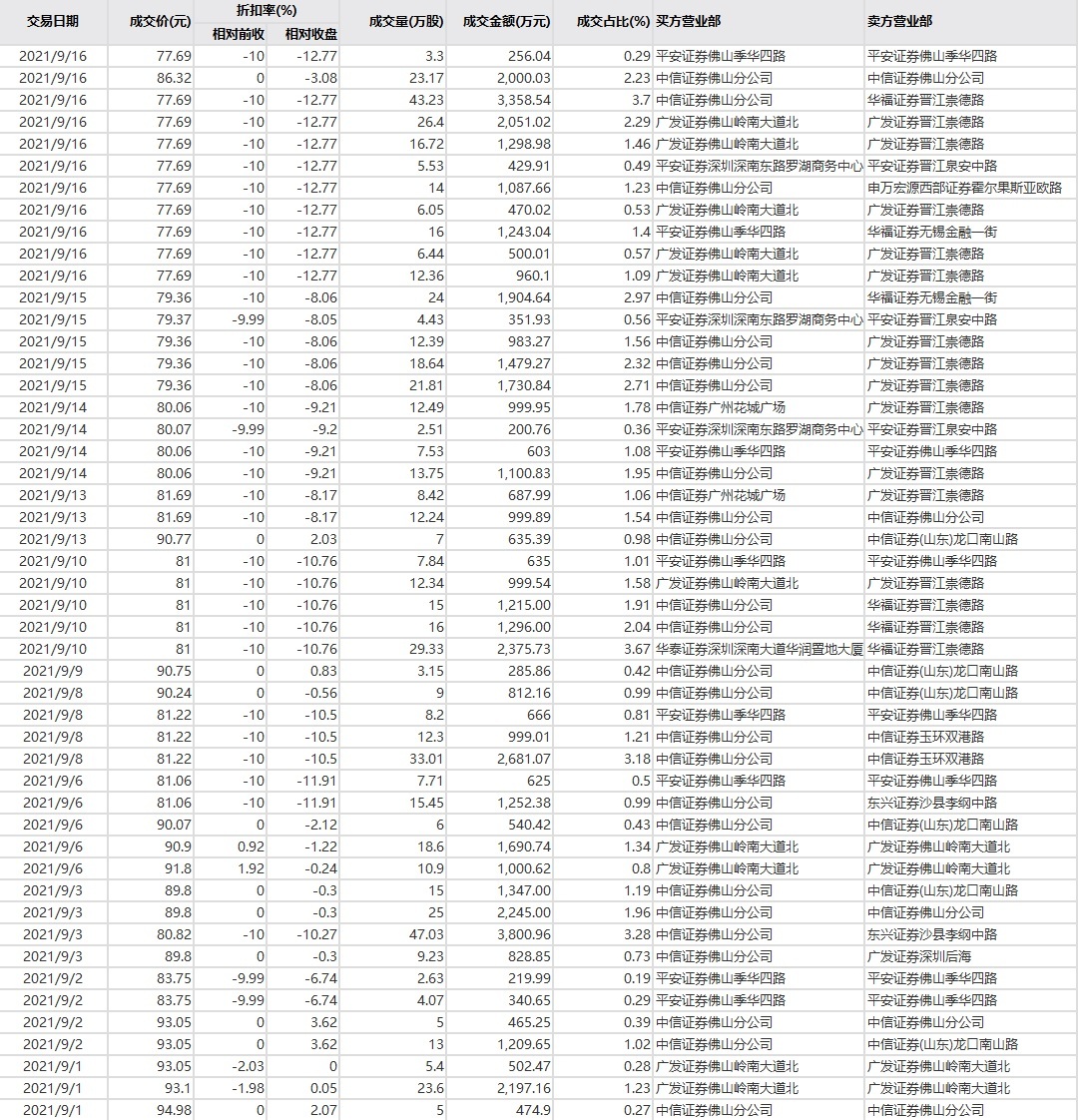

9月14日,阿里司法拍卖平台信息显示,金城银行6000万股股权在该平台被法院强制拍卖,该笔股权持有方为泛亚太公司,占金城银行总股本比例2%,竞价时间为3天,股权评估价为9600万元,起拍价在评估价基础上打七折,为6720万元,折合1.12元/股。

值得一提的是,除去上述6000万股外,泛亚太公司持有的金城银行的另外9000万股也于今年6月及7月于公拍网司法拍卖平台被拍卖,股权处置单位为上海金融法院。但遗憾的是,两次拍卖均因无人问津而遭遇流标,目前正处于挂牌变卖阶段。此外,拍卖信息显示,此笔股权评估价为1.359亿元,变卖价为7610.4万元,相当于打了5.6折,约0.85元/股。

据了解,此次持股遭拍卖的泛亚太公司共持有金城银行1.5亿股,占总股本5%,目前处于冻结状态。上海虹口区人民法院和上海金融法院出具的两则执行裁定书显示,泛亚太公司与新纪元期货公司和鑫纪元资本管理公司(下称“鑫纪元公司”)存在保证合同纠纷,而泛亚太公司并未履行相关责任,对此,两家法院分别裁定拍卖、变卖该公司持有的金城银行股份。

公开资料显示,金城银行于2015年4月27日挂牌,总行设于天津,是中国首批获批设立的5家民营银行之一,核准注册资本30亿元,在成立之初,由天津当地民营企业天津华北集团有限公司和麦购(天津)集团有限公司作为主要发起人,联合其他14家民营机构共同筹建。

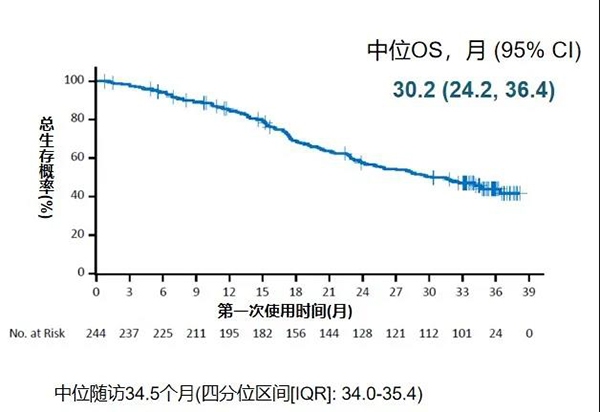

去年,金城银行资产总额和负债总额双双“缩表”,营业收入和净利润均大幅下滑。金城银行2020年末总资产为256.44亿元,较2019年末减少16.5%;负债总额为221.22亿元,同比下滑18.73%。2020年,该行营业收入为5.78亿元,同比减少1.58亿元,下降21.49%;净利润更是从2019年的1.70亿元降至2020年的0.43亿元,大幅下降74.5%。

股东陷司法纠纷

在业内看来,金城银行总计1.5亿股股权遭遇流拍及变卖俨然是正常现象。

“中小银行在互联网金融巨头和大型商业银行的夹击下,多数财务数据不理想,加上监管部门为了控制风险,近年来不断出台相关监管政策,如要求中小银行的经营范围压缩至注册所在地(省或者市)、要求银行承担社会责任,如服务三农、服务中小微企业等盈利较弱的业务等,从而致使资本市场对小银行的未来发展不看好,上市希望渺茫。”冰鉴科技高级研究员王诗强对《国际金融报》指出,对于很多小银行而言,其小股东一般属于财务投资行为,并不参与公司的日常经营,分红少,上市困难导致变现难以退出,从而投资人要求的必要报酬率(折现率)远远高于其他投资项目,种种原因导致其市场交易价值要远远低于评估价。

王诗强认为,与其他的地方小银行相比,金城银行属于民营银行,虽然在经营范围上能够更广、展业方式更为灵活,但是中小银行所面临的变现难、未来的不确定性、金融业务存在的或有风险或者隐性风险等问题是普遍相似的, “何况当前很多上市银行市净率已经跌破1,即股价已经低于资产清算的价值,因此,金城银行股权流拍属于正常现象。”

更值得一提的是,作为金城银行股权被拍卖的股东泛亚太公司,当前正面临复杂的司法纠纷。

天眼查信息显示,泛亚太公司成立于1993年12月,经营范围包括商品房销售、房地产中介服务等,该公司由北京鑫聚宝商务服务有限公司100%控股,王良平持有其全部股权。然而,在上述保证合同司法案件纠纷中,新纪元期货、鑫纪元公司背后的控股股东均为沣沅弘(北京)控股集团有限公司(下称“沣沅弘集团”),控股股东也是王良平,持股比例为85.22%。

换言之,身为沣沅弘集团控股股东的王良平,既是上述司法纠纷中被告方泛亚太公司的实控人,也是其原告方新纪元期货、鑫纪元公司的实控人。

中小银行如何“破圈”

事实上,今年多家中小银行股权遭遇流拍。

记者梳理发现,阿里司法拍卖平台上,从开年至今约有近115起中小银行股权因多次流拍而进入“变卖”阶段,并且在已经结束“变卖”的72起标的中,仅有24笔股权成功交易,另有48笔股权仍因无人问津而“变卖”失败。由此可见,近年来中小银行股权处置难状况仍未改善。

“随着监管力度不断增强,几年前各路资本纷纷想涌入银行的状况已不复存在,符合监管要求的股东数量有限。”资深银行业分析师王剑辉表示,拍卖属于正常市场现象,中小银行股权频繁拍卖背后反映出其持股股东各类问题较多,及中小银行股权结构的不稳定性较强。

对于中小银行后期该如何“破圈”发展,王诗强认为,中小银行自身实力相对较弱,经营范围又比较有限,应该与金融科技公司加强合作,进而改善服务水平,并聚焦于喜欢该行服务或者产品的客户,不断调整产品和服务满足客户的需求。

“同时,也要加强对客户线上的体验改善,使得产品和服务能够被客户轻松接触,并能刺激重复购买。在发展过程中,不要一味模仿大银行的产品或者服务,也不要试图赢得所有客户,更为聚焦自身特色及所长进行发展。”王诗强表示。