美联储6月会议 加息直至衰退?

美联储加息75bp,美股三大指数集体上涨。东吴证券认为,当前的高通胀已经成为政策的主要矛盾,美联储在紧缩的道路将“骑虎难下”、难以转向,美股未来12个月盈利预期增速将转向零增长甚至负增长,这意味着美股的调整尚有空间,而真正的底部出现可能需要盈利触底以及紧缩的政策(预期)开始转向。

以下为原文内容:

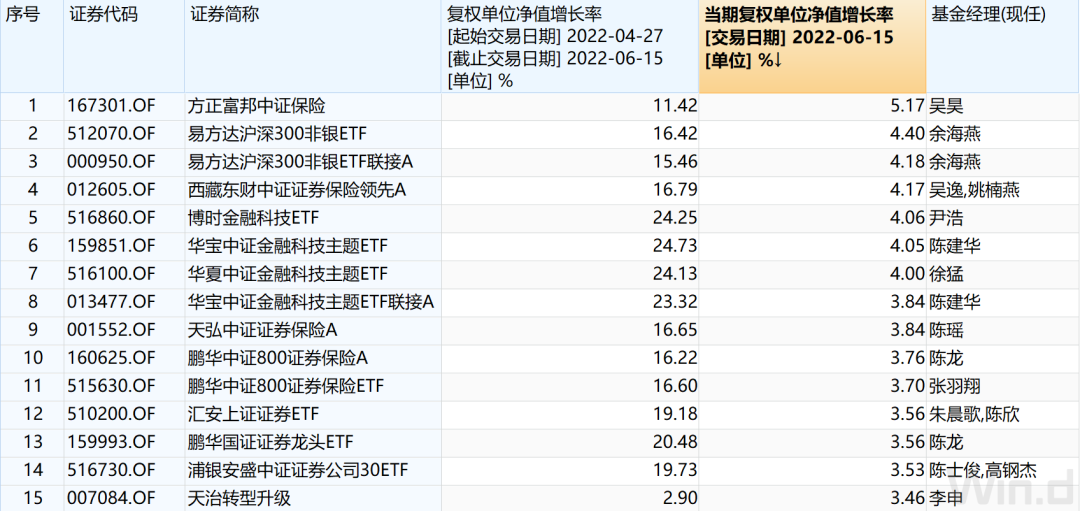

6月美联储自1994年11月首次加息75bp,美股标普指数反而上涨1.46%。究其原因,一方面是会议前市场预期步子迈得太大,多数联储官员对于2022和2023年加息路径更加保守;另一方面,美联储依旧对于大幅加息下的经济“软着陆”充满信心,我们认为以下三点可能尤其值得关注:

第一,75bp可能并非常态。一方面,5月再超预期,美联储希望通胀在年中回落的梦破碎了,下半年通胀仍为潜在风险。另一方面,6月密西根大学调查显示,消费者对长期通胀的预期升至2008年以来的新高3.3%(图3)。通胀压力下鲍威尔暗示7月仍有加息75bp的可能,但也强调这种加息幅度难以持续,并且不会成为常态(尤其是在同步推进缩表的背景下)。

第二,点阵图纠偏,对年末利率终值的预测大幅升至3.4%。我们认为美联储在2022年3月已经出现了政策失误,因此只能以更大的经济代价来挽回。在今年3月的议息会议上,美联储将2022年通胀(核心PCE同比)的上调了1.4个百分点,但对2022年政策利率的预测仅上调了1个百分点。鉴于通胀预测的修正幅度超过了名义政策利率,美联储这一预测的修正显然是违反直觉的—这意味着尽管通胀超调,但美联储此前一直在引导实际利率的下行。

由此可见,正是因为无意间引导了实际利率的下行,美联储3月以来的加息并未能起到抗通胀的效果。而为了纠正这一政策失误,美联储本次会议在加息75bp的同时,也让通过暗示年内继续大幅加息,将2022年名义政策利率预测的上修了1.5个百分点至3.4%,大幅高于通胀上修的0.2个百分点,从而引导实际利率上行1.3个百分点。

第三,控通胀优先,年内暂缓加息的概率不大。尽管美国股市已回调至熊市区间,市场对于经济衰退的担忧有所升温。但是从鲍威尔、布雷纳德等官员此前的表态(表1),以及6月会议声明的措辞变化(删除了预计通胀将回到目标2%的说辞,新增“强烈承诺让通胀回落到2%”)来看,可以看出美联储抗击通胀的决心,将压降通胀作为优先事项,如此看来美联储可以容忍经济增速放缓和失业率的小幅回升。而6月美联储也在预测材料中下调对于2022年经济增速的预测至1.7%(3月为2.8%),上调对于失业率的预测至3.7%(3月为3.5%)。

通胀的“顽固性”+美联储政策的失误=20世纪90年代以来最大的年度加息幅度。我们在之前的报告中多次强调2022年美国的高通胀十分顽固,除了“通胀—工资螺旋”、供给瓶颈外,通胀已经全面向更加“坚挺”的服务业和住房价格蔓延,而二者在美国CPI中的权重分别为29%和31%。失去“先手”的美联储将不得不大幅收紧金融条件,6月点阵图显示2022年美联储将加息325bp(按政策区间利率上限来计算),这将创下20世纪90年代之最。