保险消费需求难以充分释放 行业发展面临挑战

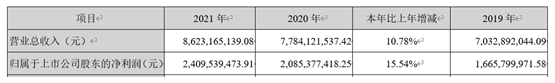

近日,A股上市保险公司相继披露2022年一季度经营数据。

中国人寿、中国人保、中国平安、中国太保、新华保险、国华人寿(天茂集团)等6家保险公司共实现保险业务收入约1.03万亿元,同比增长4%。

6家公司中,仅中国人寿一家公司保费收入仍为负增长,其余几家险企均为正增长;从净利润表现来看,受一季度权益市场波动等因素影响,上市险企净利润均出现了较大幅度下跌,平均降幅38.9%,新华保险下降幅度最大,为78.7%。

净利润平均下降38.9%

受期权益市场波动影响,各家保险公司投资收益均下降明显,带动各公司净利润普遍下降。

中国人寿一季度公司实现保费收入3150.11亿元,同比下降2.7%,实现归母净利润151.78亿元,同比减少134.07亿元,下降46.9%。一季度实现投资收益539.91亿元,大幅下降194.93亿元,是该公司净利润下降的主要原因。

其他上市公司也有类似问题。

中国人保一季度实现保险业务收入2339.84亿元,同比增长14.3%;实现归母净利润87.44亿元,较2021年的100.34亿元同比减少12.9亿元,下降12.9%。当期投资收益165.71亿元,同比减少14.24亿元,

其中,人保财险第一季度实现总投资收益65.40亿元,同比减少11.6%,带动净利润同比下降3.2%至86.54亿元。

中国平安一季度归属于母公司股东的净利润206.58亿元,同比下降24.1%,也是主要受资本市场波动影响。从营运利润表现来看,2022年第一季度,平安实现归属于母公司股东的营运利润430.47亿元,同比增长10.0%。

营运利润以财务报表净利润为基础,剔除短期波动性较大的损益表项目和管理层认为不属于日常营运收支的一次性重大项目及其他。

中国太保集团一季度实现保险业务收入1496.54亿元,同比增长7.3%;实现净利润54.37亿元,同比下降36.4%。

新华保险一季度净利润下降幅度最大,降幅达到78.7%。新华保险解释,在去年同期净利润高基数的情况下,本期受资本市场低迷的影响,投资收益减少,导致本期净利润同比减少。

保险概念股——天茂集团一季度保险业务收入同比增长47.44%至151.85亿元,净利润同比下降35.21%,主要受业务结构优化,及资本市场波动等因素影响。

今年以来,A股市场出现较大幅度的下跌,市场利率区间震荡,但信用利差有所上升,受国际国内综合因素影响,保险公司投资收益整体承压。

截至一季末,中国人寿投资资产4.72万亿元。2022年第一季度,中国人寿实现总投资收益445.58亿元,简单年化总投资收益率为3.88%;净投资收益为458.14亿元,同比增长10.7%,简单年化净投资收益率为4%。

截至2022年3月31日,平安集团保险资金投资组合规模近4.1万亿元,较年初增长4.6%。2022年第一季度,保险资金投资组合年化净投资收益率为3.3%,年化总投资收益率为2.3%。

截至一季末,太保集团投资资产约1.87万亿元,较上年末增长3%。2022年一季度,公司投资资产年化净投资收益率为3.7%,同比下降0.2个百分点;年化总投资收益率为3.7%,同比下降0.9个百分点。

截至2022年3月末,新华保险投资资产为1.1万亿元,较上年末增长1.2%。2022年第一季度,公司年化总投资收益率为4%,同比下降3.9个百分点。

寿险转型持续承压

近年来,寿险行业持续转型,加上受新冠肺炎疫情影响,保险消费需求难以充分释放,行业发展面临较大挑战。

大型保险公司向来是行业转型成果的风向标。从上市公司披露的寿险业绩来看,上市保险公司寿险业务整体发展持续承压,但业务结构有所优化,出现缓慢复苏态势。

例如,寿险保费规模一直稳居行业老大的中国人寿,今年1月保费同比下降5.34%,但2月降幅收窄,前2月保费收入下降幅度降至5.04%,一季度实现保费收入3150.11亿元,同比下降2.7%,降幅进一步收窄。

新单保费增速尚未转正。一季度新单保费为1008.95亿元,同比下降1.5%;续期保费2141.16亿元,同比下降3.3%;新业务价值同比下降14.3%。

虽然首年期交保费同比下降4.3%,但下降幅度较2021年同期改善明显;十年期及以上首年期交保费为191.06亿元,十年期及以上首年期交保费占首年期交保费的比重稳中有升。退保率为0.28%,同比下降0.10个百分点。

截至一季度末,中国人寿总销售人力84.6万人,其中,个险销售人力78万人,季度环比队伍规模略有下降。

2022年第一季度,平安寿险及健康险业务的新业务价值125.89亿元,同比下降33.7%,新业务价值率为24.6%,同比下降6.8个百分点。个人寿险销售代理人为53.79万人,较2021年底减少6.25万人。

去年以来,上市保险公司纷纷加强个险渠道和个险销售队伍精细化管理,同时开始积极拓展多元渠道。

例如,太保寿险一季度实现保险业务收入994.50亿元,同比增长4.2%。代理人渠道实现保险业务收入793.20亿元,同比下降10.0%。不过,太保寿险在年初全面启动实施“长航行动”一期工程,聚焦核心人力,推动队伍成长,提升队伍产能。一季度,公司代理人月人均首年保险业务收入同比增长19.9%;核心人力环比提升,核心人力的人均产能同比、环比均提升,13个月保单继续率89.0%,同比提升5.3个百分点。

同时,多元化渠道逐步发力,一季度,太保寿险银保渠道实现保险业务收入116.66亿元,同比增长892.9%。团险业务加强职团项目开拓,一季度实现保险业务收入84.43亿元,同比增长39.1%。

2022年一季度,新华保险实现总保费收入648.90亿元,同比增长2.4%,其中,受新冠肺炎疫情持续冲击、营销人力规模缩减等因素影响,长期险首年期交保费85.66亿元,同比下降18.3%,其中十年期及以上期交保费下降63.3%;续期保费423.64亿元,同比增长8.0%;短期险保费14.30亿元,同比下降41.4%。

与太保多元渠道策略类似,新华保险银保渠道发力明显,一季度实现总保费收入212.41亿元,同比增长25.7%,其中,长期险首年保费152.47亿元,同比增长8.4%;续期保费59.88亿元,同比增长112.3%。

人保寿险一季度实现原保险保费收入597.50亿元,同比增长17.9%;实现期交原保险保费收入388.26亿元;实现净利润21.87亿元,同比减少33.5%。不过人保健康险表现亮眼,实现原保险保费收入204.86亿元,同比增长19.2%;实现净利润6.51亿元,同比增长361.7%。

财险保费增长均超10%

财险方面,持续回升的势头仍在持续,除了车险业务探底持续回升,非车险业务也保持了较好的增长态势。财险“三大家”——人保财险、平安财险、太保财险一季度保费收入增幅均超过10%,同时综合成本率整体控制良好。

具体而言,人保财险一季度实现原保险保费收入1521.39亿元,同比增长12.2%;实现承保利润43.16亿元,同比增长10.8%;赔付率70.5%,同比上升0.2个百分点;费用率25.1%,同比下降0.3个百分点;综合成本率95.6%,同比下降0.1个百分点。

此前受车险综改影响,人保财险车险单月保费增幅放缓,甚至数月出现负增长,自2021年底起开始持续较大幅度正增长,助力公司整体保费增速回升。

这一趋势也在其他大型财险公司中有所显现。

今年一季度,平安产险原保险保费收入730.18亿元,同比增长10.3%,综合成本率为96.8%,同比上升1.6个百分点。

太保产险一季度实现保险业务收入498.64亿元,同比增长14.0%,保费增速在“三大家”中增长最快。其中车险业务收入244.38亿元,同比增长11.8%;非车险业务收入254.26亿元,同比增长16.2%。综合成本率99.1%,同比下降0.2个百分点,其中综合赔付率70.4%,同比上升1.8个百分点;综合费用率28.7%,同比下降2.0个百分点。

招商证券分析认为,一季度寿险业务继续承压,各公司也在持续推动渠道的出清和产品服务的转型,考虑到基数的逐季走低,预计二季度往后的新单降幅有望迎来边际改善。在全年“稳增长”的发展基调下,非车业务有望持续保持较好发展,盈利能力将进一步增强。当前财险行业景气度显著改善,头部险企凭借定价优势和规模优势有望实现保费规模稳定增长和市占率稳步提升。