均衡风险、穿越牛熊——国泰君安全天候指数持续为客户带来稳健收益

引言

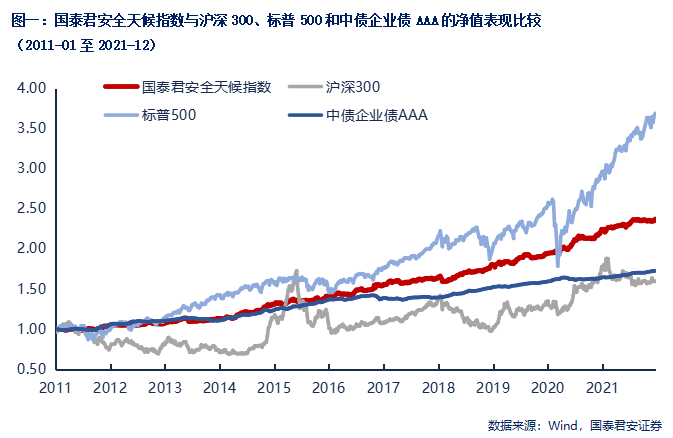

2022年开年以来,权益市场大幅下跌,核心资产调整明显,2022年1月4日至2022年2月16日,沪深300下跌6.53%,上证指数下跌4.78%,万得全A下跌7.49%,创业板下跌15.18%,近期债券市场表现同样不佳,股债双弱的局面使得资产多方位缩水。而同期国泰君安全天候指数 (CI011001.WI)上涨0.05%,体现了一贯的稳健性和前瞻性,给客户带来较好的持有期体验。长期来看,自2011年1月至2021年12月期间,国泰君安全天候指数年化收益率达到8.37%,同时年化波动率和最大回撤率分别仅为4.05%和-4.26%,夏普比率和卡玛比率分别为2.07和1.96,净值曲线走势平稳。自2011年以来,从任一时点开始,锁定12个月后,收益为正的概率高达99.67%。

从投资者长期持有资产的角度,投资不仅要看最终结果,期间的收益实现路径也非常重要,大类资产配置的意义在于控制波动、提升夏普比、均衡年度表现,从而优化投资人的持有期综合回报,实现长期和可持续的投资。具体来看,2011年1月至2021年12月期间,如果忽略过程来看,仅仅长期持有权益类资产,如标普500或者沪深300指数,也可以获得较好的年化收益率(13.16%/4.18%),但是期间的波动十分巨大(最大回撤-33.92%/-46.70%),导致即使是自有资金,也很难长期持有来跨越周期,对于募集或者有固定考核/分红要求的资金来说,这样的波动和收益特征也是难以匹配需求的。

一、国泰君安全天候指数简介

国泰君安全天候指数 (CI011001.WI),由国泰君安机构与交易业务委员会创新策略实验室研发,通过优化宏观风险暴露选择资产,并将全天候模型结合中国市场特色进行改进,使指数具有高收益风险比。2019至2021这三年,指数每年分别产生了8.45%,13.79%和7.66%的收益,最大回撤分别为-3.04%、-2.61%和-2.03%,年化波动率分别为3.74%、5.05%和3.92%,夏普比率分别为2.26、2.73和1.95。

资产选择方面,国泰君安全天候指数覆盖中国的权益、债券、大宗商品、黄金以及美股等部分海外权益资产,上述标的资产存在长期的风险溢价,同时相关性较低,使得指数不仅具有分散化配置的效果,同时也覆盖经济增长风险、利率风险、通胀风险等多维度的宏观因子风险,有助于获得良好的风险溢价补偿。

二、国泰君安全天候指数何以有效暨大类资产配置原理

从原理上讲,经济运行状态的变更背后是各类宏观风险的时变性,由于各大类资产在不同风险上的暴露不同,导致在不同的经济状态下个各大类资产的表现也有所差别,但在任何状态下总有适应该状态的宏观因子及对应资产。因此,如果可以在不同资产之间进行轮动和配置,就可以明显得改善投资组合的风险收益特征,并构建出满足投资者不同风险承受能力的大类资产配置指数。

经济增长和通胀两大因素驱动的四种经济环境构成全天候经济周期轮动模型。全天候策略给每种经济环境分配相同(各25%)的风险权重,期望通过将风险等量分布于四种经济环境来达到组合的分散和平衡。

可以看出,全天候策略的思想是在各类风险上进行均衡配置,以使得无论在何种经济状态下,都有资产能够获得溢价,同时通过组合优化的方法降低组合波动率。正如Dr. Edward Qian指出:“The key word in risk parity is risk, not parity. A portfolio at risk parity, at a minimum, must have balanced risk allocation along the economic risk dimensions that have a major effect on portfolio returns. For asset allocation portfolios, the key risk dimensions are growth and inflation risk. ”(风险平价的关键词是风险,而不是平价。运用风险平价的投资组合,至少需要根据对组合回报有重大影响的经济风险维度,来进行风险均衡配置。对于资产配置组合,核心的风险维度是经济增长与通胀风险)。

三、国泰君安全天候指数的编制原理

国泰君安全天候指数的编制中,借鉴了全天候策略的思想,通过优化宏观风险暴露选择资产,并使用风险平价打底,系统场景预判,动态预算微调和组合优化控制等步骤进行指数构建,并根据中国市场的的特点和国泰君安多年投研经验和策略实施能力进行进一步的优化。

图六:国泰君安全天候指数配置步骤

国泰君安全天候指数优化的理论背景,是业界和学术界对资产波动性和相关性研究的不断深入,特别是对极端风险和尾部风险的研究深入后,发现已经资产风险分散化的组合,依然可能存在着共同的宏观因子敞口(如流动性因子敞口、信用因子敞口)。根据Two Sigma(2018)的统计结果:风险资产在危机时刻的相关性会大幅提升,正常情况下资产的平均相关性为28%,而在危机时刻资产的平均相关性将大幅提升至48%甚至58%。从而导致极端情景下的组合失效,从而面临较大的潜在亏损。

图七:大类资产分解为一系列宏观风险因子

相比单一资产,宏观因子的驱动效果更为显著。大类资产受到多个因子的共同作用,可以继续分解为一系列宏观风险因子,例如权益类资产同时受到利率、经济增长、通胀等因素的影响。宏观风险因子作为更内在的驱动因素,彼此之间的相关性更小,对宏观风险因子配置能实现更深层面上的风险分散。而国泰君安全天候指数将资产配置进一步细化到因子层面,从因子层面配置风险和获取风险报酬,有效规避同一因子在各类资产类别占比过高导致的净值波动。

图八:S&P Risk Parity指数、国泰君安全天候指数长期表现

四、国泰君安全天候指数的历史走势

国泰君安全天候指数在2009年1月至2021年12月期间,平均年化收益率达到8.73%,近五年年化9.33%,年度最大回撤平均在-2.87%,年度波动率平均在4.21%左右,夏普比率每年平均在2.02左右。

图九:国泰君安全天候指数各月收益率

特别的,对于历史上的各类资产出现系统性市场冲击的时候,国泰君安全天候指数内部的资产轮动都较好的规避了压力资产,体现出模型算法的科学性和前瞻性,如2013年流动性恐慌时,债券大幅下跌,指数资产组合中债券为空仓; 2014年下半年开始油价大屠杀和 2020年新冠疫情中,指数资产组合中原油空仓;2015年06月12日A股股灾和2018年中美贸易战时,指数资产组合中权益保持空仓。受疫情冲击下的2020年,国泰君安全天候指数年化收益率达到13.79%,最大回撤-2.61%,夏普比率达到2.73。特别是在权益市场明显调整的2-3月,均贡献了正收益。

图十:国泰君安全天候指数市场冲击应对表现回顾

五、投资指数的参与形式

一般来说,投资者可通过收益凭证、期权、收益互换等形式参与指数投资。目前,国泰君安证券主要通过本金保障+浮动收益型收益凭证的形式来满足投资者对于该指数的投资需求,以为投资者提供不同期限、收益结构的分享指数增长收益的具体方式。

挂钩国泰君安全天候指数的收益凭证自2020年底发行以来,受到了公司客户的普遍青睐,发行规模近30亿元,多只已到期收益凭证实现浮动收益上限。

图十一:挂钩国泰君安全天候指数的收益凭证看涨价差结构示意图

(收益结构取决于市场行情、期限、结构等,下图仅供参考,具体以收益凭证说明书为准。)

六、未来拟推出的策略指数族

当前,在中国经济从高速增长向高质量发展转变和国内资管行业净值化转型不断深入的背景下,国泰君安全天候指数是国泰君安证券运用大类资产配置理论,向客户提供一揽子资产轮动策略收益的重要载体和先行探索。后续,国泰君安证券将基于自身的主动投研能力,通过应用人工智能技术,对大类资产配置方法进行迭代更新,并引入更多跨国别、跨市场资产,形成一系列包括全天候避险、全天候固收+、行业轮动等在内的,不同收益风险特征的策略指数家族,提供持续的合意收益率和对不同经济周期的适应性,从而优化投资人的持有期综合回报,满足客户低波动、稳收益的需求,实现长期和可持续的投资,更好服务客户资产配置和财富管理需求。

(以上图为国泰君安授权中国网财经使用)