需求不振上半年水泥产量下滑 价格触底下半年预期分化

今年上半年,频繁降价、库存满溢、需求不振,成为水泥市场的主旋律。尽管多地夏季错峰生产力度不减,但下游需求不佳情况下,水泥价格同比下行,产量也不及去年同期。

水泥市场旺季临近,近日部分地区企业也陆续宣涨,不过分析人士认为,需求不振情况下,水泥涨价空间有限,全年盈利水平将弱于去年。

水泥产量显著下滑

价格不断下行的同时,水泥产量也不及以往。

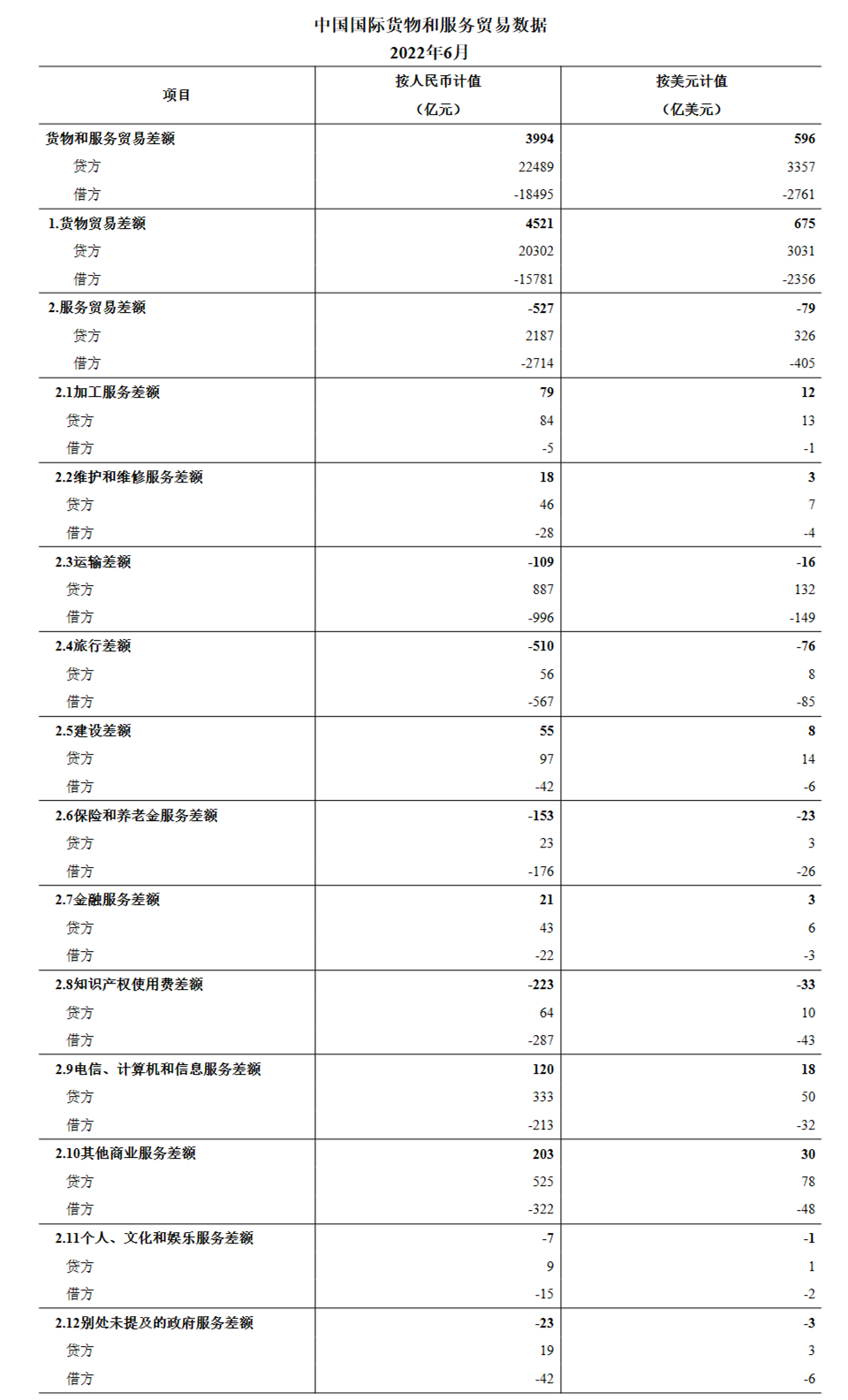

据国家统计局公布的数据显示,国内6月水泥产量为1.96亿吨,同比减少12.9%。1-6月累计水泥产量为9.77亿吨,同比下降15%。

从分省数据来看,2022年上半年9个省市水泥产量同比降幅超20%。其中吉林降45.68%,上海降44.25%、黑龙江降32.65%、贵州降31.91%,北京降30.92%、辽宁降26.19%、云南降24.75%、广西降22.72%,广东降22.06%。

中国水泥协会副秘书长、数字水泥网总裁陈柏林分析,上半年全国水泥产量创11年来新低,市场需求同期明显减少,供需关系严重失衡。

从月度走势来看,一季度,受疫情多点扩散和以房地产为代表的工程项目资金不足,施工恢复缓慢的影响,叠加疫情管控严格,道路运输不畅,市场需求整体低迷,导致一季度全国水泥产量同比出现两位数大幅度下滑。二季度本应该呈现传统旺季行情,但受疫情复发地区管控依旧较为严格,道路运输不畅,人员流动受限等多重不利因素影响,房地产低迷持续,水泥产量下滑幅度扩大,尤其是4、5月份单月水泥产量同比增速下滑至-18.9%和-17%,为历史同期最低水平。

“上半年平均每个月产量同比下降都在两成左右,这一情况短期内也将持续。”卓创分析师王琦认为,地产行业需求显著下滑,或是拖累水泥需求的主因。虽然目前各地陆续出台政策刺激房地产市场回暖,但从行业出现回暖迹象,到落实新开工和新投资项目,中间依然会有迟滞,所以今年一整年状态地产市场对水泥的需求很难恢复到去年水平。

他谈到,虽然基建作为对冲政策,对地产市场下滑的缺口有一定弥补。但是近两年投资项目主要围绕新基建展开,光伏、风电、新能源这些投资项目虽然涉及投资额大,但对水泥的需求占比相对传统高速、高铁等项目较小。此外,无论地产和基建,目前都面临资金问题。部分地区目前存在项目等资金的情况,资金不足,施工进度也会相对延后。

水泥企业部分亏损尝试提涨

上半年水泥行业持续不振,进入7月后,部分地区尝试提涨价格。

据中国水泥网,近期全国各地需求价格弱稳运行,其中南方雨水天气有所减少,部分地区需求略有好转,华东长三角市场开始尝试推涨价格20-30元/吨。中部地区河南主要厂家也在7月16日对全省通知上调水泥价格30元/吨,但实际成交价仅落实10-20元/吨左右。

“虽然目前部分区域在尝试涨价,但压力依然很大。库存是一方面问题,即使库存降低,需求不好依然无法支撑价格上行。”王琦称,虽然目前很多地区错峰停窑力度较去年更大,但需求不振情况下,今年水泥企业库存依然高于去年同期。目前熟料库容比在73%左右,而去年同期是60%左右,部分地区目前是满库状态。

价格低位运行,部分地区水泥企业已出现亏损。

“按照惯例,上半年水泥市场价格上涨集中在3月末到6月。但今年市场在2月开始尝试涨价,到3月就回吐涨幅,此后价格持续下行,目前跌势依然存在。虽然由于去年年末价格涨幅较高,价格基础较好,经历上半年价格持续下行,目前7月份水泥市场均价为368元/吨,同比下行仅3%左右,同比降幅不是很大,但对比去年10月份超过600元年/吨的高点,价格回落还是比较明显。”王琦表示,上半年有些区域价格甚至一度触及200元/吨,肯定已经步入亏损。今年煤炭等成本水平较高,目前成本控制较好的企业,单吨成本也要240元左右。由于需求量下降,产能利用率低,吨成本肯定更高。而且即使目前单吨生产成本低于价格,但很多地区错峰生产时间长,错峰期间企业是单纯支出。放在全年看,企业经营压力依然很大。

陈柏林分析,需求不振导致上半年各区域水泥价格出现较大降幅,尤其是南部市场价格出现超跌行情,6月华东、中南、西南水泥出厂价均跌到成本线或以下,同时原煤价格较上年同期大幅上涨,导致企业生产成本上升,企业生产经营面临极大的挑战。

虽然上半年全国水泥均价略高于去年同期,但由于煤炭成本大幅上涨,拉高水泥生产成本,行业效益下降明显。预计上半年行业效益同比下滑幅度接近50%,南部省份企业效益下滑幅度会更大。

价格触底下半年走势观点分化

对于下半年,陈柏林认为,行业最困难时期或已过去,量价均有反弹基础。下半年随着各地疫情防控缓解,政府将会重新聚焦稳增长,全力扩大国内需求,发挥有效投资的关键作用,基建投入将持续加大,超跌的需求将有所修复,支撑水泥需求提升,同时考虑到房地产新开工仍然较弱,预计下半年水泥需求同比持平或有小幅增长。

从供给层面看。下半年全国水泥行业企业为应对需求变化,出台一系列稳增长措施,多地已经开展进一步加大错峰生产力度的措施,将有效促使水泥库存降至合理区间,为四季度乃至全年行业稳增长提供条件。

他认为,6月水泥价格超跌后,7月各地区水泥价格将筑底,随着下游需求逐渐好转,以及7-8月企业加大执行错峰生产力度,刚性错峰、精准错峰,将促使库存下降,预计水泥价格也将会陆续迎来修复性上涨。

天风证券也认为,2022年一季度水泥价格仍高于去年同期,体现出较好的价格协同性,5月行业价格竞争加剧引发市场悲观预期,但此次价格战本质原因是需求下滑幅度超预期引发的市场应对不足,并不意味着供给协同的破裂,在淡季之后新的竞合关系或将形成,三季度旺季价格仍可能会快速提涨。上半年水泥板块遭受需求下滑与煤价上涨双重压力,下半年均有望得到缓解(基建投资有望继续提速,同时地产边际好转,共同提振水泥需求且煤炭价格同比压力减弱),预计8月价格提涨有望催化估值修复。

不过王琦认为,近期水泥企业尝试涨价还是因为成本压力大,企业存在亏损情况,价格已经见底。但是这种情况下,涨价后能否落地,能否持续,还需要观察。没有需求支撑,涨价空间也非常有限。虽然去年下半年煤炭价格大幅上涨,但同期水泥价格也涨幅明显,因此全年行业盈利依然处于较高水平。对比来看,今年行业盈利情况肯定不如去年。

银河证券认为,当前处于水泥行业传统淡季,预计短期内需求延续弱势。供给方面,各省份继续执行7月份错峰停窑计划,今年多数企业夏季停窑时间已超计划天数,受错峰停窑影响,近三周熟料库存呈下降趋势,但库存压力仍存。当前在成本支撑下,水泥价格降幅收窄,近期部分地区及企业有涨价计划,预计水泥价格已基本触底,后续下降空间不大,但因需求暂未有明显改善,预计短期内水泥价格震荡趋稳。