上半年方便面两巨头出现疲态 均交出最差成绩单

方便面两巨头,开始“卖不动了”。

近日,康师傅(00322.HK)、统一(00220.HK)相继发布了业绩公告——2022年上半年,两家企业均交出了近五年最差的一份成绩单。

上半年,康师傅实现营收382.17亿元人民币(如无特殊标注,货币单位下同),同比上涨7.97%;实现归母净利润12.53亿元,同比暴跌38.42%。报告期内康师傅的毛利率为28.22%,同比下降2.83%。

统一实现营收139.40亿元,同比增长7.17%;实现归母净利润6.14亿元,同比下滑27.49%。报告期内统一的毛利率为30.1%,同比下降4.7%。

在两大方便面巨头出现疲态时,速食江湖却仍热得滚烫——资本对于速食食品的投资热情越来越火热。2021年12月,“白加阿宽”向深交所递交了招股书,据招股书显示,高瓴怿恒、茅台建信等机构均是其背后的股东。

除此以外,还有一些新型方便食品也开始和传统品牌抢占市场,这同样可以从资本的投资动态中窥见一二。据天眼查显示,2022年2月24日,速食米粉品牌“阳际山野”完成千万元Pre-A轮融资;5月,自热火锅品牌“莫小仙”已完成数千万元A轮融资;6月20日,方便速食品牌“巴狗”完成数千万元Pre-A轮融资。

这些,是否让不断遇冷的康师傅、统一感受到浓浓的寒意?

两巨头“甩锅”原材料价格上涨?

近年来,随着我国食品制造业向好发展,以及后疫情时代人们消费行为的改变,“一人食、懒人经济、新宅家生活”群体不断攀升,拉动方便速食快速增长。据华经产业研究院发布的《2022-2027年中国方便食品行业市场深度分析及投资战略规划报告》显示,2020年我国方便食品行业市场规模为4813亿元,同比增长6.9%。

从2019年开始,我国方便食品的品类越发细分化、多元化。CBNData在《2021方便速食行业洞察报告》中,将各类方便速食分为传统速食(半成品芋圆、半成品手抓饼)、新型速食(煲仔饭、自热粥)、科技新品(人造肉、代餐奶昔)。

随着方便火锅、方便米饭、南昌拌粉、懒人串串、方便烧烤、速食素汤、即食鸡汤等新品类的出现,方便食品的品牌也日益增加。除了康师傅、统一等传统品牌以外,也涌现出“自嗨锅”、“莫小仙”、“白加阿宽”等多个新锐品牌。

在速食市场,康师傅、统一等传统品牌一直把持着头部位置。但随着品牌、品类竞争的加剧,老牌企业赖以起家的方便面,已经没有以前那么好卖了。

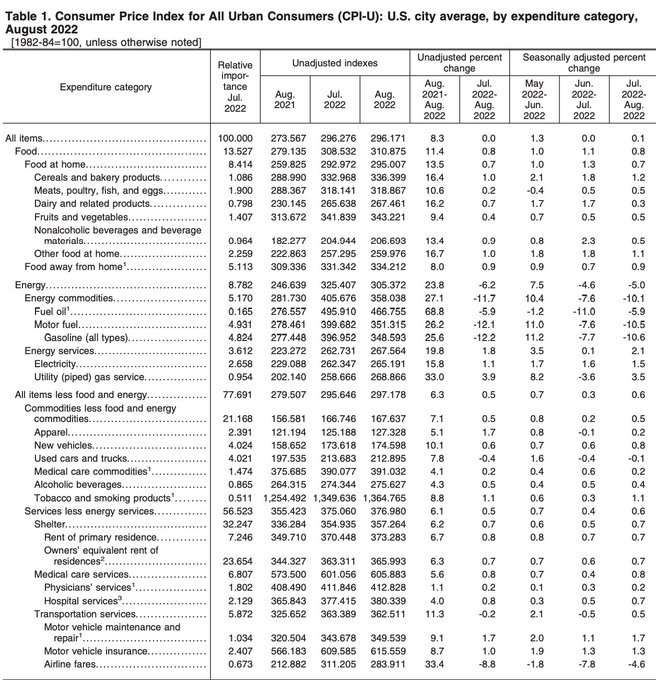

2022年上半年,康师傅、统一两大速食品牌均遭遇了增收不增利的困境。从财报看,方便面业务的下降,是导致康师傅和统一增收不增利的主要原因。方便面为何会成为侵蚀公司利润空间的“累赘”?在财报中,康师傅和统一都将原因归结为制作方便面原材料成本的大幅上涨。

上半年,康师傅方便面业务营收135.48亿元,同比增长6.49%,占总营收的35.45%。但由于原材料价格上涨,方便面毛利率同比下降3.26%至20.63%,方便面业务的归母净利润也同比下降39.23%至5.44亿元。

统一面临的情况更为严峻。上半年,统一的食品板块实现营收53.69亿元(其中方便面业务收入为51.42亿元,占比超95%),亏损1.58亿元,相较于去年同期的亏损7048万元,亏损额度进一步扩大;食品板块的毛利率由去年同期的26.6%下降至22.2%。

原材料成本上涨固然拖累了公司整体的盈利,但财熵梳理康师傅和统一近五年的财报发现,两大巨头的盈利焦虑其实是一个长期问题。

2017-2021年,康师傅的营收增长明显,分别为589.54亿元、606.86亿元、619.78亿元、676.18亿元、740.82亿元;净利润虽然也逐年上升,分别为18.19亿元、24.63亿元、33.31亿元、40.62亿元、38.02亿元,但净利润增速却日益迟缓,从2017年的56.59%逐年下降至2021年的-6.39%;

统一的方便面业务占比更大,日子更难过。从数据看,统一面临的是一个营收、净利润“双重滞涨”的困境。2017-2021年,统一的营收从208.22亿元增长至252.31亿元,5年间营业额的增长不到50亿元;其净利润虽然也逐年上升,分别为8.78亿元、10.30亿元、13.66亿元、16.26亿元、15.01亿元,但净利润增速日益迟缓,从2017年的44.60%逐年下降至2021年的-7.69%。

从行业视角来看,康师傅和统一赖以生存的方便面业务,面临的是一个日薄西山的市场。

据国家统计局数据显示,2018年至2020年,国内方便面产量连续3年下滑,且2013年至2016年方便面需求量连续4年减少,仅在2019年至2020年间有所上升。另据尼尔森资料显示,2022年上半年,方便面行业整体销量同比衰退5.4%,销售额同比衰退1.3%。

在此背景下,如何盘活方便面业务,减少因方便面业务承压对于公司整体盈利的拖累,成为康师傅和统一面临的共同课题。

涨价和高端化都带不动,黔驴技穷?

面对市场的变化和消费者饮食习惯的改变,康师傅和统一都采取了相应的改变和调整。从策略看,产品涨价以及加强高端产品布局,是他们的共同举措。

据美银证券2022年2月上旬的报告,康师傅旗下主要方便面产品在农历新年后的出厂价涨超10%,统一主要方便面产品在更换新包装后零售价格上调约12%。彼时,康师傅、统一涨价的消息还曾登上微博热搜,被网友们讥讽“吃相难看”。

美银证券认为,加价有助于减轻毛利率压力,因为棕榈油成本2021年已增加36%;同时,加价有助于改善方便面行业的竞争格局。

但现在看,涨价带来的效果并不理想。2022年上半年,康师傅方便面业务的归母净利润同比下降39.23%,统一的方便面业务也较去年亏损进一步扩大至1.58亿元。

近些年,在高端速食面赛道涌现了不少新兴品牌,比如“劲面堂”、“拉面说”、“鲜面传”、“锋味派”等,而康师傅、统一等老玩家们也在市场的推动下,相继布局高端市场。

据财报介绍,康师傅的方便面业务主要分为高价面、高端面/超高端面、中价面/干脆面三类,其中高价面为其核心产品。为实现品牌高端化,康师傅可谓煞费苦心,比如邀请当红明星张艺兴代言;打出“有牛肉的方便面”的宣传口号,推出“Express速达面馆”、“速达煮面”、“苏打自热面”等单价超过20元甚至30元的产品。

从数据看,康师傅的产品高端化似乎并未达到预期效果。2022年上半年,康师傅最受欢迎的是容器面,其次才是高价袋面。报告期内高价袋面的占比为42%,仅比2021年同期微增1%。销量增长最多的是低价位的干脆面,增幅达21.64%;中价袋面的营收不增反降,同比去年下降4.22%。

统一并未在2022年中报中披露其方便面在各个价格领域的具体销售情况。从财报看,统一的高端方便面主要靠“汤达人”拉动。早在2018年,统一的高端品牌汤达人的营收就已突破10亿元,2022年上半年汤达人的收益维持双位数增长,且过去5年收益复合增长率也维持双位数增长。

在半年报中,康师傅和统一都明确表示将继续积极推动方便面品类创新及高端化。

但业界对于两家企业的“方便面高端化”自救策略的看法较为保守。业内一方面认为,康师傅、统一作为行业两大巨头,在渠道、品牌方面都具有很大的优势,具有产品高端化的基础;但另一方面,不管是康师傅还是统一,都已经在消费者心中形成了“平价”乃至“廉价”品牌的固有认知——消费者之所以吃方便面不吃外卖,很大一部分原因就是因为方便面价格便宜。

艾媒咨询CEO、零售行业分析师张毅对财熵表示,“统一、康师傅这两个品牌,相对来说在方便食品行业里面是老大哥了。老大哥有两个含义:一个就是说它们目前的产品在市场上占据非常重要的位置,整个营收的盘子还是比较大的,有一统江湖的味道。”

“但是它们的劣势也是非常明显的,在一些细分领域,尤其是以零零后为代表的群体里面,这两个品牌被蚕食得比较厉害。零零后群体对产品的健康、方便、口味、时尚等都是比较有要求的,而统一、康师傅似乎在这几个维度的影响力有限,近几年螺蛳粉在零零后以及九五后当中蹿红,就非常能说明问题。”张毅继续说道。

方便面指望不上,饮品就靠得住吗?

除了是方便面巨头,康师傅和统一还是饮品巨头。

据研究院的调研报告,从2021年中国茶饮料企业市场份额来看,康师傅市场份额占比最大,超过30%;排名第二的是统一,占比在15%左右;广州白云山(600332.SH)、加多宝分别排名第三、第四,占比均约为10%;其余品牌还有达利(03799.HK)、维他、哇哈哈、元气森林、养生堂等,市场份额占比在5%以下。

食品产业分析师朱丹蓬告诉财熵,康师傅和统一现在最大的亮点在于它们的饮料板块,“在整个创新升级跟迭代这一块,康师傅和统一这几年有了非常好的复苏及增长,内部管理到外部的运营都相对比较良性。”

根据尼尔森市占资料显示,2022年上半年中国饮料行业销量同比衰退6.8%,销量同比衰退5.5%。但康师傅和统一的饮品业务均逆势增长。其中,康师傅饮品实现营收242.98亿元,同比增长9.08%,占公司总营收的63.58%;统一饮品实现营收82.48亿元,较去年同期增长4.9%,占公司总营收的59.17%。

由于期内原材料价格上涨及组合变化,康师傅和统一的饮品的毛利率以及净利润都有不同程度的下降。报告期内,康师傅的饮品毛利率同比下降2.64%至32.14%。由于毛利率同比下降,报告期内饮品业务归母净利润同比衰退37.06%至7.44元;统一的饮品业务的毛利率,由去年同期的40.9%下降至36.2%。

虽然原材料成本的上涨侵蚀了康师傅和统一的利润空间,但业界对于它们的饮品业务的发展前景较为乐观,其中一个重要的原因是看好二者在软饮市场的影响力——未来几年,软饮料行业整体规模将继续扩大。据研究机构预计,我国软饮行业在2024年将达到1.3万亿元的规模。这对于康师傅和统一而言,无疑是一个巨大的机遇。

张毅认为,康师傅和统一最主要的优势是渠道优势,“消费者对于品牌是谁并没有特别的认同,饮品的价格是最主要的,比如说口渴的时候买瓶水,一块五到两三块之间,在相同容量下那当然是选择价格相对比较低一点的。康师傅和统一的渠道优势,对于它们发展饮品市场来讲是一个巨大的优势。”

据2022年上半年业绩演示材料披露,截至6月30日,康师傅的经销商超过8万家,直营零售商超过25万家;2019年至2022年,统一食品终端售点复合增长率为24%,饮料终端售点复合增长率为28%。

“品类创新是康师傅和统一最主要的劣势。”张毅认为,不管性价比如何,最关键的还是要产品本身顺应市场需求。

2022上半年,康师傅和统一纷纷遭遇增收不增利的困局,表面看这只是一场由原料成本上涨导致的短暂危机,但实际上却反映出企业在面对市场环境变化时较差的适应性。而在赛道日益内卷的背景下,如何继续保持优势,是康师傅和统一需要解决的问题。

张毅认为,接下来康师傅和统一要走的路主要有三条:

第一条是“品牌年轻化”。“跟年轻人拉近距离是非常重要的,没有这样的一个机会,他们就会远离这个市场。”张毅说,在这方面,康师傅和统一面临的挑战主要来自于诸如“喜茶”、“奈雪的茶(02150.HK)”等现制茶品牌以及元气森林等新锐软饮品牌的“双向夹击”。

第二条是“品类细分化”,尤其要在营养和口味上下功夫。张毅举了一个例子:最近这些年冒出一家企业叫“杨掌柜”,这家企业在粉面菜蛋品类上做的就是市场的首创和领先,这种品类创新的想法值得康师傅和统一借鉴。“无论是饮品业务还是方便面业务,它们如果能够顺应市场需求作出创新,应该对它们是一个非常好的成长期。”

第三条是“渠道建设双线化”。张毅认为,在渠道建设上,康师傅和统一应该有更深的理解,“不仅要继续加强线下的便利渠道,还要进一步完善线上的储能渠道。”他认为,康师傅和统一在针对加班群体的产品备用意识方面还有待进一步加强。