产品竞争力与营销费用成焦点 安井食品渠道策略能否撑起60倍市盈率

来源:投资者网 作者:王柱力

9月22日,福建安井食品股份有限公司(下称“安井食品”,603345.SH)报收约170元/股,相比今年5月份约262元/股的高位,跌去近35%.即便如此,该股目前仍有超60倍的市盈率,近9倍的市净率。

自2017年上市以来,用前复权价格计算,安井食品由20元/股一路上涨,而现在投资者考虑的是,安井食品还有多大成长空间?毕竟,资本市场买的是未来。

从今年中报数据看,安井食品实现了营收、净利双增。公司营收接近39亿元,同比上升约36%;扣非净利润约3亿元,同比上升31%。与同业相比,安井食品的增长较为突出。同为行业龙头的三全食品,其上半年营收小幅下滑约2%,扣非净利润下滑约19%。

三大类产品竞争力如何?

公开数据显示,安井食品的拳头产品为速冻食品,所涵盖的类型丰富多样,包括米面制品、速冻菜肴、火锅食品等,其中火锅食品又以速冻肉类,鱼糜制品为主。公司不少产品颇具影响力,包括鱼豆腐、撒尿牛丸、手抓饼、牛奶馒头、蛋饺、虾滑等。

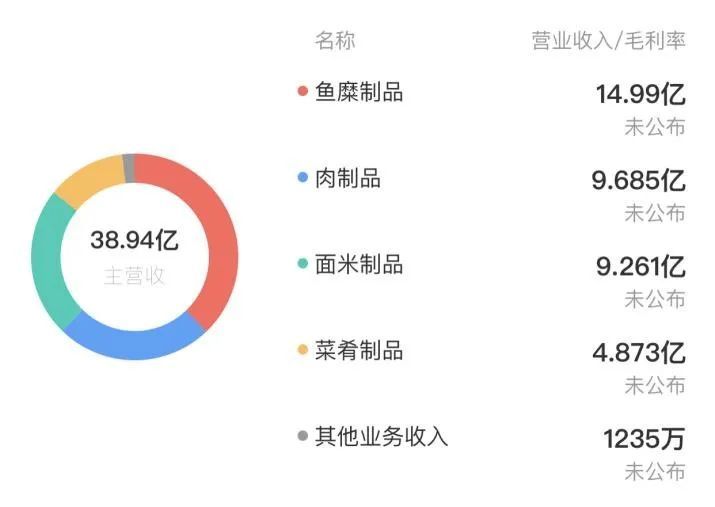

安井食品产品分布(数据来源:同花顺)

一般而言,毛利率比较能反映一款产品的竞争力。安井食品旗下三大类食品——鱼糜制品、肉制品、米面制品的毛利率略有波动。具体而言,从2019年至2021年上半年,鱼糜制品毛利率分别约为25%、26%、24%;肉制品约为23%、25%、27%;米面制品约为29%、28%、26%。

不难看出,安井食品鱼糜制品毛利率波动,肉制品上升,而米面产品毛利率则有所下滑。

对此,安井食品解释称,统计口径的变动对毛利率影响明显。自2020年起,公司将部分物流费记作营业成本,这部分成本在各个产品间,会按照重量进行分摊。米面产品的货物价值相对低廉,与鱼糜、肉制品同样按照重量分摊,则米面制品成本上涨明显,毛利率下降。

如果剔除物流费影响,实际上安井食品米面、鱼糜产品毛利率,均在2020年达到高点,其余两个会计季度较低。究其原因,新冠疫情对公司产品销售影响显著。另外,猪肉、鸡肉价格下降,则是助推肉制品毛利率上升的原因。

有业内观点称,去年疫情猛烈之时,消费者由于恐慌情绪,倾向于囤积食品。而安井食品的速冻制品,又能较好地迎合居民居家就餐、减少外出的需求,所以销量明显提升。安井食品也表示,受疫情影响,“公司产品供不应求,促销活动减少,毛利率有所提升。”

从渠道模式来看,安井食品主要依靠经销商和商超。2021年半年报中,公司虽未披露各渠道营收,但翻看2020年报可知,经销商渠道营收约达到58.7亿元,商超模式略超8亿元,特通、电商两模式占比较小。

通常来讲,企业为了刺激销售,有时会给经销商较低的价格,使得经销商更有囤货的动力,从而令毛利率偏低。商超渠道更直接地面向消费者,商品按更高价格卖出,故毛利率较高。安井食品经销商渠道毛利率仅约23%,商超渠道则达到45%。

去年疫情之下,居民更倾向于就近购物,尽快买到商品囤积以应对疫情,所以安井食品的商超渠道销量上升,促使安井食品的毛利率上浮。但随着疫情缓解,毛利率也下降至之前的水平。安井食品称:“2021年疫情有所缓解,市场逐步恢复理性,商超渠道收入占比下降。”

由此可知,安井食品旗下三大类产品竞争力基本稳定,毛利率因特殊原因走高后回落,未来公司欲进一步提升竞争力,或需要在鱼糜制品等差异化等方面继续深耕。

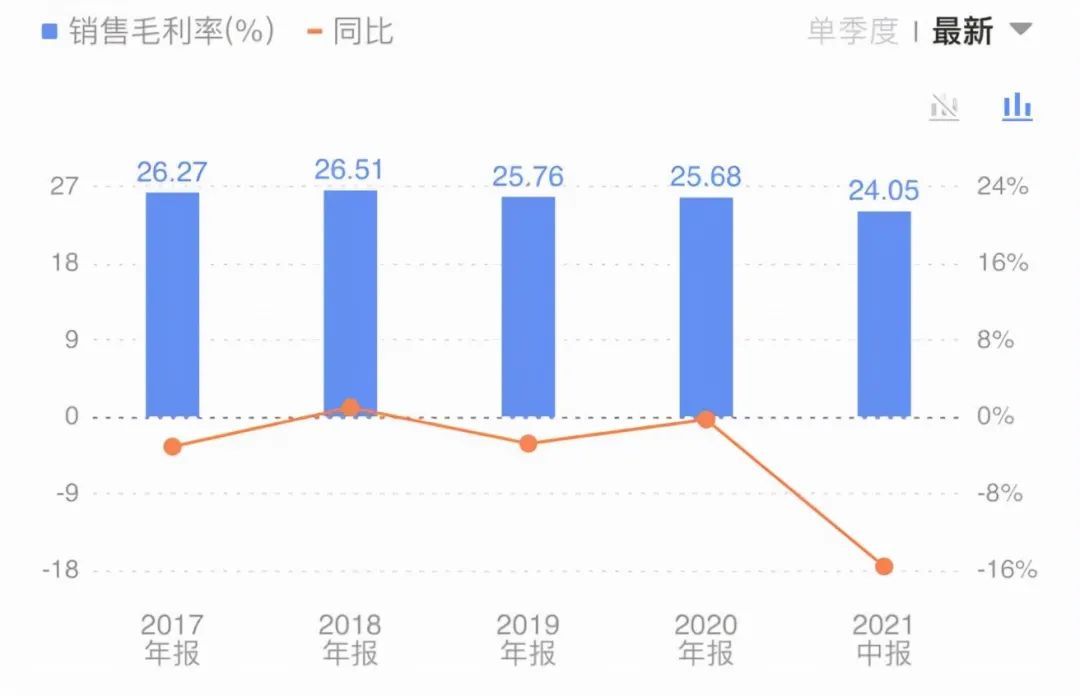

抛开单一产品,安井食品整体毛利率略有下降。2019年至2021年上半年三个会计季度内,安井食品毛利率分别约为25.8%、25.7%、24%。

安井食品销售毛利率(来源:同花顺)

公司营收走高但毛利走低,反映出公司成本的有所上涨。2021年上半年,安井食品营业总成本约35亿元,同比上涨约37%,而当期营收上涨仅约36%。公司未来能否更好的把控成本,乃是影响业绩关键因素之一。

在各项营业成本中,销售费用尤其显著。2018至2020年内,安井食品销售费用分别约达5.7亿元、6.5亿元、6.4元,2021上半年约3.6亿元,同比上涨约10%。与其他费用相比更能说明问题,公司上半年管理费用约1.3亿元,研发费用仅约3759万元。

这种水平的销售费用对安井食品来说合理吗?

从行业特点来说,快消品尤其是食品企业,只要直接面向消费者,基本上均为“营销驱动型”。食品类企业需要不断推出新品,紧跟市场风向变化。一款新品的推出,往往也意味着多增加一部分宣传费用。

与同业公司相比,惠发食品以华北、华东市场为主,依靠B端经销商,所以市场、物流费用低于安井食品,2018-2020年,惠发食品的市场费用分别为2.5%、 2.65%、 2.88%,低于安井食品的4.68%、 4.33%、 3.81%。

三全食品则更注重“创新市场”,即盒马、7-11等知名度较高的供应链。安井食品则围绕批发市场,菜市场等场所投放广告,以发放宣传品等方式为主,故而近年来三全食品市场费整体略高于安井食品。2018-2020年,三全食品的市场费用占比分别为10.09%、8.79%、3.54%,

“贴身支持”如何巩固渠道?

对于安井食品而言,虽然公司以经销商代理,商超销售为主,但并不意味比直销“省钱”。公司的经销模式与同业有一显著区别,就是“贴身支持”。

安井食品对经销商进行了全方位的帮助与扶持。例如帮助经销商培养分销商,二次拓宽渠道;开展订货会;派专人对经销商门店进行布置、指导,以保证品牌风格统一性;开展各类营销活动等。

安井食品称:“对各地经销商提供的贴身支持,需要投入较多的人力物力,开展大量的宣传活动进行配合,增加了人员费用及广告宣传费的支出。”

这种“贴身支持”的营销策略,构成了安井食品的独特竞争力。

太平洋证券认为,安井食品作为龙头企业,产能、渠道优势明显,未来成长路径清晰。山西证券则提到,安井食品按照“全渠道、全区域、大单品”的经营策略,全面提升全渠道大单品竞争力,不断提高速冻食品市场占有率。

从相关消费市场来看,国内速冻菜肴制品市场近年来虽成长迅速,但其行业发展仍处于早期阶段,未来市场空间较大。

市场空间情况也反映在企业经营数据上。2021年上半年,安井食品设计产能约34万吨,实际产量约31万吨,产能利用率逼近90%,销量达到约32万吨,产销率近104%。2018-2020年,公司产销率也均在95%以上,安井食品称公司产品“基本处于供不应求的状态”。

目前安井食品的市值约为454亿元,与同业公司相比,高于三全食品(约142亿元)、海欣食品(约27亿元)、惠发食品(约17亿元),乃是行业内龙头之一。

今年8月,天风证券表示,安井食品二季度商超收入下滑,且促销力度加大,利润略低预期,预计公司2021-2023年实现营收约89亿元、109亿元、133亿元。

华鑫证券预计,安井食品2021-2023年营收分别达约91亿元、113亿元、136亿元。同时,华鑫证券也直言不讳地提示了安井食品可能面临的风险,包括“消费需求下滑,原材料价格波动”等。