泛海脱困:与短债的时间赛跑

8月5日,泛海控股股份有限公司(000046.SZ,以下简称泛海控股)萎靡已久的股价突然迎来了久别的涨停,开盘后仅经过不到一小时的试探,就锁定涨停板。而在经历第二天的短暂回调后,泛海控股的股价重新在2元每股之上站稳。

突如其来的涨停让关注泛海的很多投资者有些错愕,但在过去一个多月泛海备受质疑的时间里,却已有知名“散牛”入场筑底。

8月2日晚,泛海控股股份有限公司(000046.SZ,以下简称泛海控股)发布公告,称公司控股股东中国泛海控股集团有限公司持有的公司5880万股股份已经被拍卖成交,拍卖数量占公司总股本的比例为1.13%,成交价格约为人民币1.05亿元。以此折算,每股拍卖成交价约为1.79元。距离8月2日泛海控股收盘价1.98元仅低0.19元。

完成拍卖时的泛海,正处于历史低谷中。庞大的负债压力,巨额的年内到期债务以及受疫情影响2020年全年亏损的状态,都使泛海控股所遭受的现金流压力空前巨大。而就在上述法拍完成之际,泛海的多项或主动、或被动的资产处置行动正在密集进行中。泛海的股价也来到了历史最低点:2021年7月30日,泛海控股盘中触达1.91元历史最低位。

不过,司法拍卖亿元大单的成交,似乎为泛海控股划下了一条底线,而划线的人,也是A股知名散户投资人——张宇。2017年,张宇曾获“全国十大牛散”等荣誉称号,2019年入选全国十大财经人物提名。

除去8月2日公告的这次法拍结果之外,张宇还参与了6月中旬泛海控股股权的另一次拍卖,以1.36亿成交5880万股,折算每股约为2.31元,结合此次法拍,张宇的平均持股成本约为2.05元。换句话说,张宇已为泛海控股见底赌上了2.4亿的现金,合计持有泛海2.26%的股权,这一持股比例已经可以位列泛海控股十大流通股股东的第三位。

那么,知名散户投资者的抄底,是否预示着泛海的危机有结束的曙光呢?

短债兑付与资产售卖的时间赛跑

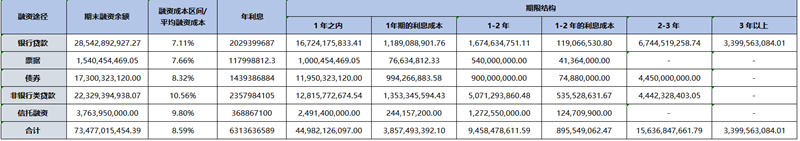

泛海的危机,最为急迫的是集中爆发的短期负债压力。尽管媒体报道中泛海控股截至2020年底有总额达1460亿的负债,但其中真正对企业现金流产生影响的是734.77亿人民币的有息负债。

更为严重的是,高达449.8亿的有息负债将在一年内到期,而同期泛海控股在手现金仅有193.88亿元,远远无法覆盖到期债务。

出售资产,换取现金流度过难关,已成为泛海不得已的选择。所幸的是,泛海手握大量的优质资产。

根据2020年年报,截至2020年末,泛海控股总资产1810亿元,净资产166亿元,每股净资产约在3.18元左右,高于当前股价。从具体资产构成来看,泛海控股直接或间接持有10张金融牌照,包括民生信托、民生证券、民生典当、民生银行、亚太财险等,这些牌照的价值以及公司所持有的土地、房地产业务的资产(据2020年年报,泛海控股目前房地产存货达609亿元),都是当前价值较高资产。

自2020年以来,为获取流动资金,泛海开始其资产处置之路。2020年6月起,泛海处置优质资产的行动愈加密集,6月3日,中国泛海与美国黑石签署了最终协议,以13亿美元价格出售旗下美国国际数据集团(IDG);6月24日,泛海控股子公司与融创签署协议作价22亿人民币转让浙江泛海建设100% 股权,将杭州钓鱼台酒店、杭州民生金融中心等物业转手。7月,泛海控股公告拟将民生证券不低于20%的股权转让给武汉金融控股(集团)有限公司。8月6日,泛海旗下民生信托将持有的上海云锋新呈投资中心(有限合伙)10%份额,以12.8亿元代价转让给了洋河股份子公司。上述已完成或进行中的资产处置,预期给泛海带来的现金流已逼近两百亿。

此外,陆续被泛海摆上货架待售的优质资产,还有多处酒店物业,以及位于北京长安街沿线,预期估值达300亿的民生金融中心。

与此同时,有媒体报道,目前泛海化债的相关工作和重要决策,泛海实控人卢志强都在一线参与指挥、协调、沟通,无论对于公司内部还是外部,卢志强都十分坚决地表达了“决不逃废债”的态度。

卢志强从商经历丰富,在中国企业界地位甚高,这一点,从其此前多年位列全国工商联副主席便可获知。在常年的商业合作中,卢志强与其他的新老企业家都建立了良好的互信关系,并为很多企业的重大经营行为提供了力度极大的帮助和支持,这为其和泛海在中国的商业领域内赢得了良好的口碑。而卢志强本人的坚定态度,也是泛海债务人的强力定心丸。

更深入的分析财报数据后可以发现,2021年对于泛海而言可谓艰难至极。但一旦跨过后,很可能重见天日。

2020年年报的数据显示,泛海总额达734.77亿人民币的有息负债中,高达449.8亿将在一年内到期,占比高达61.22%。而若能完成兑付,2022年,泛海控股年内到期的有息负债将骤降至94.58亿元人民币。可谓压力骤减。

泛海控股融资及利息成本测算(数据来源为泛海控股财报报告)

本质上,泛海当前的危机就是一场短债兑付与资产售卖的赛跑。跑赢后,泛海将赢得新机。

泛海上半年已进行的超百亿资产出售,仍然在手的近200亿现金,以及陆续摆上货架的百亿级待售资产,都在为泛海赢得这场短跑提供支持。而卢志强“绝不逃废债”的表态也彰显了泛海的决心。

这些,或许是知名大散户选择重仓入局背后的原因。

健康盈利的主营业务:泛海扭亏为盈的底气

尽管从账面资产和企业实控人的决心来看,泛海控股通过资产处置应对短期债务集中兑付危机的可能性很大,但优质资产的出售同样带来一个问题——泛海控股未来靠什么来盈利?

在7月公告出售民生证券股权予武汉金控,并称交易完成后不再对民生证劵实现并表后,这种质疑声达到了最大。

只看表面的财报数据的话很容易对这些质疑产生共情。2020年,民生证券实现营业收入36.32亿元,同比增长35.13%,实现归属母公司净利润9.19亿元,同比增长72.54%。是泛海控股各金融子公司中净利润表现最好的。而同期泛海控股整体却出现了巨额亏损。

这样一块优质资产的出让,无疑会让人怀疑未来泛海控股扭亏为盈,实现反转的能力。

但仔细分析泛海财报,会发现这种担心有些多余。事实上,泛海的债务与泛海的亏损可以说属于同一件事。

对于2020年的亏损,泛海控股年报解释为:由于受新冠疫情和监管、调控政策等影响,叠加融资难、融资贵等市场影响,以及按照企业会计准则要求计提减值准备、计入当期损益的财务费用增加等因素的综合影响,泛海控股2020年度业绩出现了亏损。

但在其中,巨额债务带来的财务费用激增是泛海亏损的重要原因之一。

根据泛海控股年报数据推算(上文表格),每年泛海控股需要支付的利息成本便高达63.14亿元。不过另一方面,在处置完2021年年内到期的449.8亿债务之后,泛海控股的利息成本将骤减38.57亿元,加上资产转让中资产升值所带来的净利润,在其他条件不变的情况下,泛海即可实现盈利。

事实上,2020年度泛海各主营业务都处于盈利状态,证券和信托领域也都保持着高速的营收增长。2020年度,经营活动给泛海带来的现金流净值达83.36亿元,同比增长49.63%。拖累泛海的,正是2020年同比增长56.%,至44.9亿元的财务费用支出。而在现金流量表里,泛海报告期内因筹资活动而产生的现金流量净值达-159.32亿元。

图片来源:泛海控股2020年度财务报告

此外,由于地产项目相对一部分集中于武汉,2020年初的疫情也给泛海房地产业务带来了不小的影响,当年营收仅为21.35亿元,同比下降23.9%。

这些因素都客观上造成了泛海控股2020年的业绩欠佳。此外,过往泛海控股还有着大量的股权投资操作,由于投资额未达标准没有实现并表,这些股权投资的收益只能通过分红或者资产变现来体现,而由于投资标的众多,这部分随时可能给泛海的业绩带来意外之喜。

但综合梳理泛海控股的资产及业绩情况,我们不难得出结论,即便盈利能力最强的民生证券不再并表,只要泛海能快速瘦身减少有息负债总额,便能通过减少财务成本迅速大幅减少亏损额度,乃至实现盈利。而现有主营业务仍为健康业绩成长,也为泛海扭亏为盈,触底反弹提供了坚实底盘。