踏空or踩实 反弹行情下百亿私募格局生变

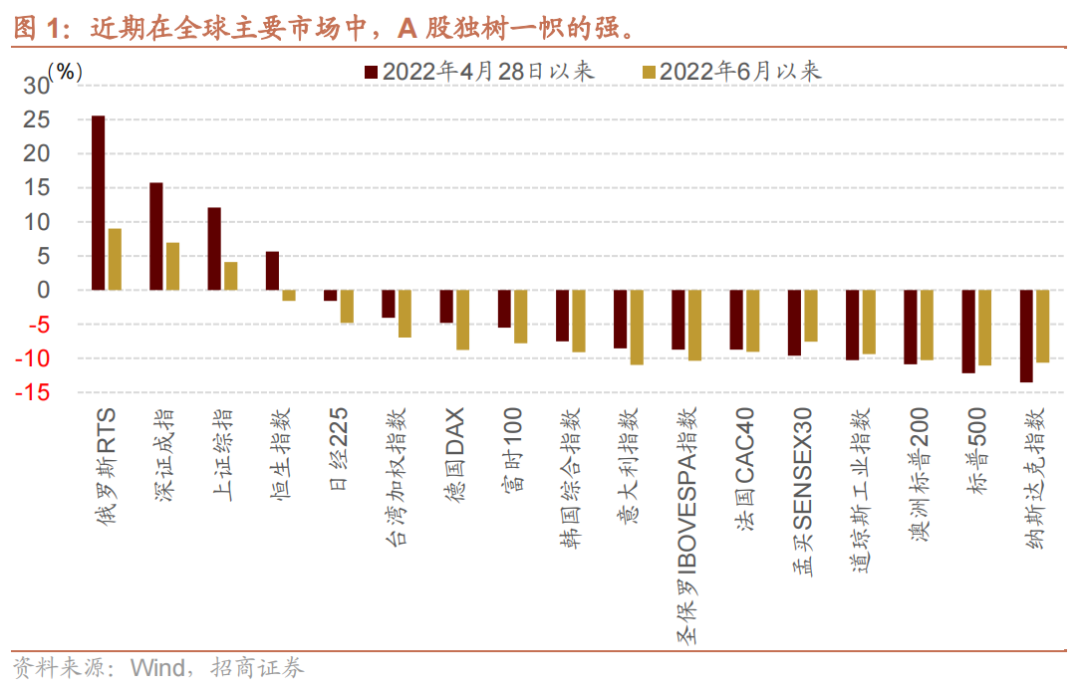

受多重不利因素影响,年内大部分私募产品净值下跌。不过,随着近期A股的反弹势起,多数私募净值都在快速收复失地。“几家欢喜几家愁”,就在不少私募因此前“埋伏”盈利颇丰之际,也有不少私募“踏空”反弹,甚至参与其他市场出现亏损。

事实上,年初以来的市场震荡对于头部私募机构而言堪称“试金石”,不少百亿级私募净值都出了幅度不小的回撤,一些头部机构更是跌出百亿私募阵营。针对这一变化,有业内人士就表示,这与市场周期性变化、自身策略适应性、核心团队稳定性等因素相关,且这些因素将持续对私募行业头部机构竞争格局产生深刻影响。

显然,年内市场环境对主观多头策略并不友好,但针对当下行情,却仍有不少机构表示看好。例如,私募排排网的最新数据就显示,截至6月10日,股票私募仓位指数为70.43%。值得一提的是,这是股票私募仓位指数自5月中旬反弹以来,首次连续2周超过70%。具体来看,48.70%的股票私募仓位超过8成,另有25.10%的股票私募仓位介于5-8成之间,仓位低于5成的股票私募占比为26.20%。

针对后市,大华信安私募执行董事长齐靠民就表示,A股市场已经历了前期的大幅调整,估值已处在多年来历史相对较低的水平,随着稳增长政策的持续发力,将有望在当前底部区域延续温和的反弹行情。

部分头部私募跌出百亿阵营

今年以来,受多重因素影响,A股市场剧烈波动,百亿私募净值都出了幅度不小的回撤,不少头部机构更是跌出百亿私募阵营。

私募排排网的数据显示,截至5月底,百亿级私募机构数量为110家,其中92家有业绩记录的百亿级私募今年以来平均收益率为-9.0%,跌幅较前四月平均收益率收窄。另从月度数据来看,5月百亿级私募平均收益率为2.59%,获得正收益的占比超八成。

聚焦到细分策略可以发现,百亿级量化私募5月业绩表现更佳。在百亿级私募5月业绩前十榜单中,量化私募包揽了七个席位,其中幻方量化以8.83%的收益率坐上冠军宝座。

厚石天成总经理侯延军坦言,5月至今,指数见底反弹,而大部分股票量化策略表现与指数涨跌呈正相关关系,因此量化私募业绩明显回暖。与此同时,近期股市成交量和活跃度也有所改善,很多指数增强策略迎来了更为友好的市场环境。

反观主观多头百亿级私募的业绩,分化颇为明显。其中,业绩反弹力度较大的慎知资产、复胜资产等管理人,单月收益率超过7%,但东方港湾、林园投资、淡水泉等知名私募表现不佳,部分管理人甚至出现了负收益。

例如,石锋资产近一个月虽获得正收益,但其产品涨幅与宽基股指涨幅有明显差距,是一家较为明显的轻仓机构。

此外,年初以来仓位变化备受关注的但斌旗下东方港湾,近期也再度因其净值波动受到市场关注。如旗下银河金汇东方港湾3号净值在今年2月25日至6月2日期间基本上是一条直线,而近期却出现了明显反弹。截至6月10日数据,银河金汇东方港湾3号净值为0.776,最近一周和最近一个月涨幅为1.17%,这说明其进行了加仓操作。不过,根据私募排排网数据,旗下包括东方港湾马拉松二号和马拉松全球在内的部分产品近期却出现了明显地下跌。

对此,东方港湾16日公开回应称,公司部分产品做了仓位调整,而对于有的产品净值近期出现了下跌,其表示这些基金投资范围不同,持仓有美股,美股部分影响大。

上述背景下,私募排排网的数据就显示,与2021年的年末相比,截至2022年6月7日,重阳投资、煜德投资、希瓦投资等10家私募退出百亿私募队列。对于今年百亿私募格局变化的背后原因,有业内人士就表示,这与市场周期性变化、自身策略适应性、核心团队稳定性等因素相关,且这些因素将持续对私募行业头部机构竞争格局产生深刻影响。

显然,年内市场环境对主观多头策略并不友好,但针对当下行情,却仍有不少机构表示看好。

相比于仓位上的保守,近期石锋资产董事长兼基金经理郭锋就表示,市场最坏的时候已经过去,公司的部分老产品仓位有所提升,后续随着稳增长政策逐步加码,中国经济有望进入新的正向循环周期,因此股市当下存在底部区域的结构性机会。接下来可以更加关注有定价权的消费品、能源变革主导的第四次工业革命、互联网新应用、专精特新和国产化等方向的投资机会。

进一步而言,从私募仓位反映出的情况来看,当前其实不少私募的仓位都较此前出现了明显提升。

“看多做多”仍是主流

私募排排网的数据就显示,截至6月10日,股票私募仓位指数为70.43%。值得一提的是,这是股票私募仓位指数自5月中旬反弹以来,首次连续2周超过70%。具体来看,48.70%的股票私募仓位超过8成,另有25.10%的股票私募仓位介于5-8成之间,仓位低于5成的股票私募占比为26.20%。

进一步而言,百亿私募同样出现了平稳加仓的趋势。私募排排网数据显示,截至6月10日,百亿股票私募仓位指数为76.69%,较上周上升了0.14%,而且这已经是百亿股票私募仓位指数连续第三周上涨。具体来看,60.33%的百亿股票私募仓位超过8成,21.12%的百亿股票私募仓位介于5-8成之间,仅有18.55%的百亿股票私募仓位低于5成。

那么,在行情显著“回暖”,私募“看多做多”情绪恢复的背景下,后市哪些板块最受关注呢?

星石投资认为,大致判断市场估值已经修复,但对盈利的预期还在底部。那么下一阶段若经济能有所回暖,经济悲观预期修复,盈利触底反弹也会到来。在市场估值修复比较充分后,盈利修复接力的概率更大。而弹性更大的或许是那些估值和盈利都在低位的疫情受损的行业。当前盈利最差的消费,和经济逐步正常化关联度高的各类顺周期资产都可能会有不错的反弹机会。

朴石投资表示,机会主要还是在新兴景气行业,包括新能源及新能源汽车产业链,其中个别竞争力强成长稳定可靠的公司已经创出历史新高,充分说明了这个方向的长期价值,消费医药也会体现出稳定成长,低估值的银行基建等也存在估值提升的平稳机会。

据财联社