奇安信上半年亏损超9亿 网络安全“一哥”的护城河在哪里?

在科创板上市公司中,奇安信有网络安全一哥之称。不过,令人奇怪的是,这家公司不仅业绩连年亏损,就是网络安全技术方面也没有看到什么拳头产品,更没有形成行业老大应该拥有的护城河。

最新公布的半年报也没有给投资者带来多少惊喜,虽然有公司营收同比快速增长这样的亮点,也有券商研报称公司新赛道业务增长很快,不过,通读半年报内容后,却不由让人疑窦顿生,因为这些增长并没有带来公司利润的改善。相反,多项指标显示,公司上半年经营质量并没有什么实质性提升。

上半年亏损9.22亿,近3年营收增速从121%下降到32%

8月11日股市收盘后,奇安信发布了半年报业绩,不出意料的是业绩继续大幅亏损。

财报显示,奇安信2021年上半年营收为14.56亿元,较上年同期的10.07亿元增长44.54%。其中,主营业务14.55亿元,同比增长率45.34%。

看上去似乎很不错,但这只是事情的一个方面,另一面则是公司亏损也在同步扩大。

上半年,奇安信归属于上市公司股东的净利润亏损9.22亿元,较上年同期的6.92亿增长33.17%。在亏损增加的同时,奇安信上半年经营活动现金流为-12.68亿,去年同期为-8.96亿,同比增长41.5%。

.png)

财务数据说明,所谓的科创板网络安全一哥,其实是一家非常典型的增产不增收的企业。事实上,2021年的半年报,是近3年来奇安信发布的第三份亏损的半年报。而公开信息显示,不止是2021年上半年,这家公司有财务记录以来,一直保持着连续亏损的“惯性”。

财务记录显示,自2017年以来,这家公司的扣非净利润依次为:-6.399亿元、-9.614亿元、-6.881亿元、-5.393亿元。与此同时,公司经营活动产生的现金流量净额分别为-5.16亿元、-9.56亿元、-11.14亿元、-8.96亿元。

.png)

在对外品宣中,奇安信一直声称,要实现高速度高质量的增长。如果只是关注2021年上半年的数据,也许很多人以为,这家网络安全公司营收44.54%的增长还不错,但如果把时间适当拉长以后再去比较,就会发现,奇安信的营收增速近3年实际上一直在下滑,从2018年的121.22%,下滑到2019年的73.61%,再到2020年的31.93%。

奇安信这样的业绩表现,自然与所谓的高速增长不搭边,相反,其年度增速同比一直在大幅下降。

业内人士认为,科创板并不要求上市公司一定盈利,但作为投资者,还是希望看到上市公司即使亏损,但一定要有高效率的经营,高质量的成长,这样才能看到盈利希望。对此,奇安信的半年报似乎并没有给投资者一个满意的答案。

强研发战略或“徒有虚名”,产品竞争力不强导致销售费用远超同行

奇安信公司一直号称持续推进“强研发”战略,但财报数据表明,销售费用其实才是公司这两年各项费用中的大头,研发费用早已为之让位。

2021年半年报显示,奇安信上半年的经营费用中,占比最大的是销售费用8.19亿元,其次是研发费用7.67亿,再次是营业成本5.34亿元,接下来是管理费用3.28亿元,最后是财务费用。

事实上,近3年奇安信销售费用一直在大幅增加,金额依次为8亿元、11.18亿元、13.20亿元。

.png)

从更长一点时间看,截至2018年以前,奇安信的研发费用确实高于销售费用。2018年后,公司销售费用开始超过研发费用,而且金额差距越来越大。某种意义上,这说明,奇安信名义上宣称推进“强研发”战略,实际运营中却日益显露出强烈的销售导向。

其实,与同类公司相比,奇安信的销售费率始终偏高,近3年有2年排名第一,1年排名第二。也就是说,同样金额的营收,奇安信要比别人多花不少钱去营销。

.png)

有业内人士分析认为,之所以出现这种情况,根本原因是奇安信公司产品竞争力不强。半年报中,除了列举了一大堆发明、证书外,没有看到这家公司真正的拳头产品何在。

目前,国内市场上,老牌安全公司各有专精的安全领域,比如绿盟是漏洞扫描,天融信是防火墙,深信服是上网行为管理,同时也有较为完整的业务线。而奇安信依靠的是外延式扩张,名义上开辟了许多新的赛道,实际上主要是通过买买买来迅速扩充业务线,补足资质,进行资源整合。

“奇安信的网安产品与市场主流并无实质差异,缺乏护城河,没有行业定价权,营销实战中主要通过低价侵占其他厂商的市场,导致收入和成本双增,后续能否盈利真的堪忧。”上述市场人士坦言。

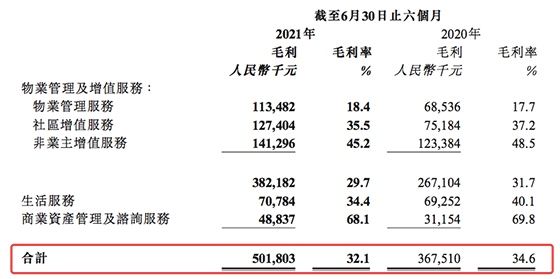

销售毛利率中等偏下,管理效率在同类公司中倒数第一

半年报显示,奇安信毛利率由2020年上半年的60.80%提升至63.29%,毛利率提升接近2.5个百分点。

公司称,毛利率提升的主要原因在于公司产品结构的优化,公司收入增长的质量正在持续提升。一方面,公司硬件及其他(即安全集成业务)的营收占主营业务收入比例逐步收窄;另一方面,公司进一步加强费用管控、提升经营效率,在持续加大研发投入的同时,销售费用及管理费用营收占比较去年同期有所下降。

.png)

这样的解释,其实很勉强。如前所述,奇安信的销售费用营业占比,近年虽然有所下降,但在同行中一直偏高。至于销售毛利,近3年其实一直低于60%,在同行中属于中等偏下。

此外,奇安信的管理费用,近年其实一直都在大幅上升,从2016年的0.949亿,快速上升到2020年的5.262亿,2021年上半年即已达到3.284亿。

与同行相比,奇安信管理费用的营收占比,近3年一直在行业中排名第一。与营收金额相近的启明星辰相比,仅2020年就相差高达8个百分点以上。这真是没有对比就没有伤害。尤其与同行相比,奇安信的管理效率就有些“伤害性不强,侮辱性很大”。

.png)

这几年,奇安信大肆并购,人员极速扩充,员工数从1000多人扩张到超过7000人,其中研发人员仅占比35.78%。

人员快速膨胀的后果,不仅导致人均创利行业垫底,也造成公司管理困难。如何降本增效,这是奇安信在后面需要给投资人交的一份答卷。(周赢/文)