险资债券配置占比逼近四成 创近8年新高

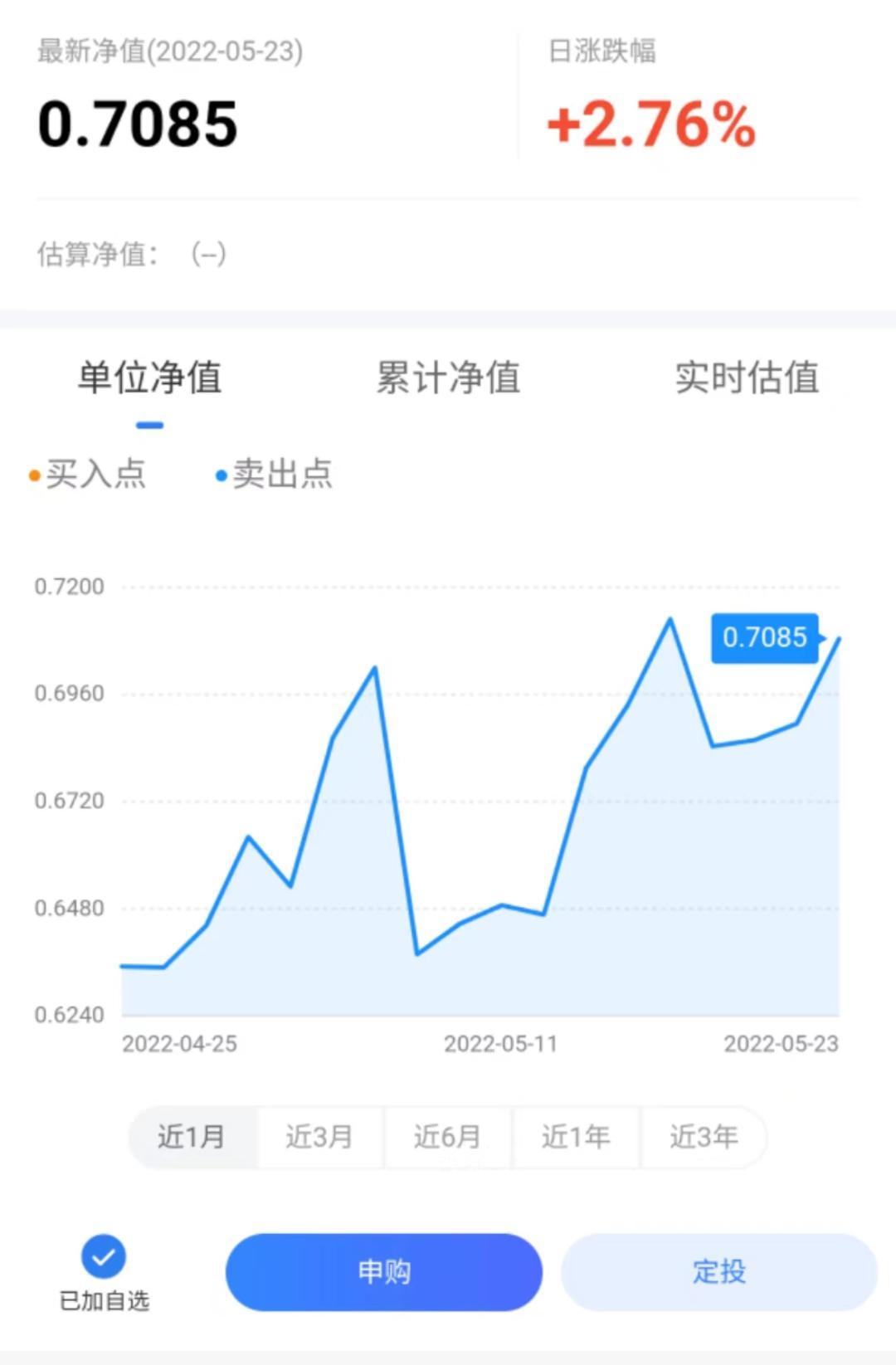

险资仍在增配债券。日前银保监会披露的数据显示,今年一季度末,险资运用余额达23.5万亿元,其中,对债券的配置余额高达9.24万亿元,占比39.24%,创2014年以来的新高。

综合受访险资机构人士的观点来看,今年一季度末,险资对债券的配置比例创阶段性新高的原因有两个:一是险资配置的权益资产出现缩水,配置比例下滑,债券的配置占比被动提升;二是今年以来险资机构主动增配了国债、地方政府债等债券。

从上述变化的影响来看,业内人士认为,险资高比例配置债券,意味着配置股票等权益资产的空间受到压缩。对险企而言,短期内债券配置占比提升虽是稳妥的配置策略,但将大量资产配置于固收资产也有隐忧,即投资收益的弹性降低,甚至存在投资收益不能覆盖负债成本的风险。

债券配置占比达39.24%

银保监会披露的数据显示,截至一季度末,险资运用余额达23.5万亿元。其中,债券、股票和证券投资基金、银行存款的配置余额分别为9.24万亿元、2.86万亿元、2.84万亿元,占比分别为39.24%、12.13%、12.05%。整体看,债券是险资的第一大配置资产。

从趋势看,据记者统计,上一次险资对债券的配置高点在2013年,当年的配置比例高达43.4%,此后险资对债券的配置占比逐渐降低,最低点是2016年的32.2%。不过,2017年以来,险资逐步加大了对债券的配置力度,并在2021年末达到了39%。

今年险资对债券的配置比例处于历史高位,与诸多因素有关。

其中一大原因是今年一季度权益市场波动加剧,不少险企的权益资产由于浮亏出现一定回撤,拉低了权益资产的规模,降低了行业权益资产的配置占比,间接推高债券配置占比。如,某险企明确表示,一季度国内外宏观环境不确定性大幅增加,境内外资本市场剧烈波动,公司权益投资出现一定回撤。

除“被动”提升之外,险资还主动强化债券配置。数据显示,今年一季度末险资配置的债券余额较去年底新增1668亿元。

从头部险企来看,中国平安明确表示,一季度该公司持续优化保险资金资产负债匹配,积极配置大量国债、地方政府债等长久期资产,使得保险资金组合可以长期维持良好的资产负债久期匹配状态。亦有不少险企明确提及增配了固收资产,不排除增配了债券。如,中国人寿表示,2022年第一季度,公司适当调整长久期资产配置节奏,增配中短期固收品种缓解配置压力。

大量配置债券有隐忧

有业内人士指出,短期内择时买入债券有利于增厚投资收益。但长期来看,高比例配置债券会削弱险资的收益弹性,不利于提升投资收益率,甚至会有“利差损”风险。

“受经济增速放缓、新冠疫情全球蔓延等多重因素影响,我国市场利率下行,投资收益覆盖保单成本的难度增大,保险公司面临的利率风险和资产负债久期错配面临的再投资风险在上升,人身保险业‘利差损’风险在加大。”银保监会人身险部副主任贾飙此前表示。

中国保险资产管理业协会党委委员、副秘书长张倩此前表示,在低利率市场环境下,目前国内长期资产供给不是特别充分,有的固收类资产收益率开始低于境内保险资金的负债成本(约5%左右)。

“投资级债券收益率难以匹配公司的负债成本。” 昆仑健康保险资管部相关负责人也对记者表示。

实际上,银保监会、中国保险资产管理业协会多次呼吁险资机构加大权益资产的配置比例,以提升长期投资收益率。此外,据记者了解,今年以来为避免出现“利差损”风险,部分头部险企已经开始下调万能险结算利率,从负债端来降低投资端的压力。

未来是否会减配债券?

尽管加大债券配置比例有隐忧,但在当下优质固收资产存在“资产荒”、权益资产波动加剧的大背景下,部分债券品种对险资依然有吸引力。

泰康资产CEO段国圣在接受《证券日报》记者采访时表示,“在债券方面,上半年可能保持较为中性略偏谨慎的策略,主要侧重在流动性充裕的环境中把握票息价值。接近年中,如果宏观经济下行压力减弱,主要关注利率会不会出现战略性配置机会。”

昆仑健康保险资管部相关负责人对记者表示,固收投资仍将结合转债投资、二级债基等“固收+”产品来增厚收益。就长久期利率债,将适当增加交易频率。整体来看,债券配置将以票息为主,并平衡配置,侧重中性偏长的久期,严控信用风险。

就具体品种,上述负责人表示,国债今年的利率区间上有顶下有底,需要在震荡市中等待交易机会。整体组合则需要控制久期,避免追涨杀跌。在经济下行的情况下,城投行业政策预计难有进一步收紧,应规避实力较弱且债务负担偏重区域的平台,或城投属性相对较弱、行政级别较低的尾部平台,部分中部区域可以在控制久期的情况下参与。

企业债方面,“今年地产企业仍然面临销售回款下滑和融资收紧的双重压力,地产行业风险尚未出清,相关债券仍要坚守底线,选择信用资质较好且处于行业头部的企业,规避高杠杆的民企地产。地产行业负面因素对城投的直接影响有限,城投债主要还款来源是再融资。钢铁行业经过供给侧改革和永煤事件后,资产负债表有所改善,钢铁债在行业需求走弱的情况下,若有较好的机会出现可以考虑配置。” 昆仑健康保险资管部相关负责人表示。

爱心人寿资管部相关负责人对《证券日报》记者表示,“在国债、金融债、企业债中,考虑到企业债绝对收益率更高,相对更看好高等级企业债的投资机会。”