国寿安保基金:权益市场面临短期风险偏好扰动

债市方面,在前期10年国债收益率触及2.85%阻力位后,债券市场表现较强。一是资金利率持续保持宽松,央行新闻发布会上较为中性;二是市场对6月数据修复已经有预期。在超预期社融数据发布后,市场出现了较为明显的利空出尽走势。3-5年的中短端表现更好。

基本面方面,社融数据超出预期,总量和结构均表现较好,结构上,中长期贷款同比多增中长期贷款显著多增,且票据贴现冲量的现象明显消失:中长期贷款同比多增5000亿左右,一是企业中长期大幅超出季节性,同比多增6000亿,二是房地产销售改善,居民中长期贷款的拖累明显降低,同比减少约1000亿;从存量同比来看,中长期贷款存量同比10.52%,较5月增速略有上行;票据贴现方面,票据融资约800亿,较上个月的7000亿票据融资明显下降。

流动性和政策方面,央行金融数据发布会并没有太多增量信息,针对资金面,央行表示“DR007,目前在1.6%左右,低于公开市场操作利率,流动性保持在较合理充裕还略微偏多的水平上”,央行将“综合考虑经济增长、物价形势等基本面情况,合理搭配货币政策工具,保持流动性合理充裕,进一步推动金融机构降低企业融资成本,为巩固经济恢复创造适宜的货币金融环境。”周五MLF等量续作,叠加当前经济环境仍然复杂多变,预计短期内央行对流动性仍然以呵护为主。

综合来看,债券市场中期内继续保持震荡格局,在前期触及阻力位后,债券表现偏强。一方面,5、6月经济虽然有所恢复,但恢复基础仍然不稳固,另一方面,7月以来,各地疫情又有点状爆发;从财政、货币政策组合上来看,专项债上半年基本发行完毕,土地出让收入大幅下行,财政发力空间有限,短期内仍然需要货币政策保持宽松。在宽松的流动性环境下,债券仍有安全边际。

股市方面,上周A股震荡走弱,主要宽基指数下跌,创业板指跑赢上证50,中证1000跑赢沪深300,小盘成长整体占优。上周多数行业下跌,大金融与周期板块领跌,消费整体跌幅较小,成长内部有所分化,新能源与汽车等赛道行业相对抗跌。由于上周停贷风险的持续发酵,银行与房地产行业领跌,大金融板块持续走弱,此外,建材、轻工制造等地产后周期行业同样受到影响。周期板块则受到全球经济衰退预期压制,能源等大宗商品价格大幅下跌,有色金属、煤炭、钢铁等跌幅明显。国内疫情的持续多点扩散,消费复苏预期受到一定冲击,包括商贸零售、食品饮料、社会服务等行业上周跌幅同样较大。成长板块内部表现有所分化,电力设备录得正收益而领涨,国防军工跌幅较小,而计算机、电子等跌幅较大。具体来看,电力设备、通信、环保、公用事业、汽车等行业领涨,银行、房地产、有色金属、煤炭、非银金融等行业领跌。

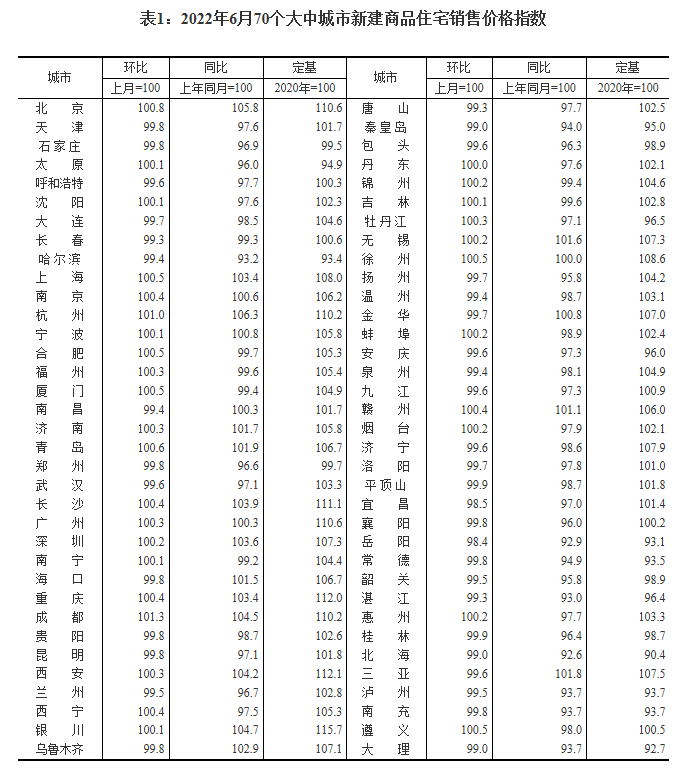

权益市场面临短期风险偏好扰动,宏观经济与流动性预期扰动将对市场情绪产生一定扰动,部分行业目前交易拥挤度较高,也将放大市场波动风险。从国内看,6月新增信贷和社融双双创历史同期最高,社融存量增速攀升,信贷结构持续改善,预计今年三季度企业中长期融资呈现修复性抬升,幅度有待观察。此外,上周还公布了二季度及上半年主要经济指标,虽然成功实现了二季度的正增长目标,但增速显著低于预期,实现全年经济增速目标压力较大。从6月经济指标看,6月投资、消费、出口成为经济修复的最大贡献力量,尤其是投资端支撑力度持续扩大,消费端改善趋势明显,出口则持续超预期增长。然而地产下行风险依仍在加重,销售、融资端数据继续大幅下滑,投资端形成明显拖累,需要警惕地产行业悲观预期向其他行业外溢的风险。从海外看,美国6月通胀再度大幅上行并大超市场预期,非农数据同样表现出超预期韧性,给了美联储更多激进加息的底气,预计美债利率仍将以反应政策收紧和高通胀为主。整体来看,国内宏观环境出现边际变化,流动性与疫情预期对短期市场情绪产生一定扰动,短期面临调整压力,但疫后复苏小周期以及流动性合理充裕的大环境未变,市场系统性风险有限。配置策略上,短期成长风格交易拥挤度过高,建议平衡配置风格,关注两条主线,一方面偏向确定性,包括具有政策确定性的稳增长板块;另一方面逢低布局具备独立产业周期以及长期业绩高成长性不变的成长板块。