多层次绿色金融体系渐成型 推“绿色股票”条件基本具备

长期以来,我国绿色金融市场以绿色信贷为主,即以间接融资为主,债权及股权融资等直接融资规模所占比重并不大。不过,近年来,资本市场大力支持鼓励绿色产业,绿色债券蓬勃发展,“绿色股票”也开始崭露头角。

“当前,我国已初步形成多层次绿色金融市场体系,主要产品包括绿色信贷和绿色债券。在‘绿色股票’方面,当前我国并未形成统一的概念和标准。”川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示。

“绿色股票”

处于初级发展阶段

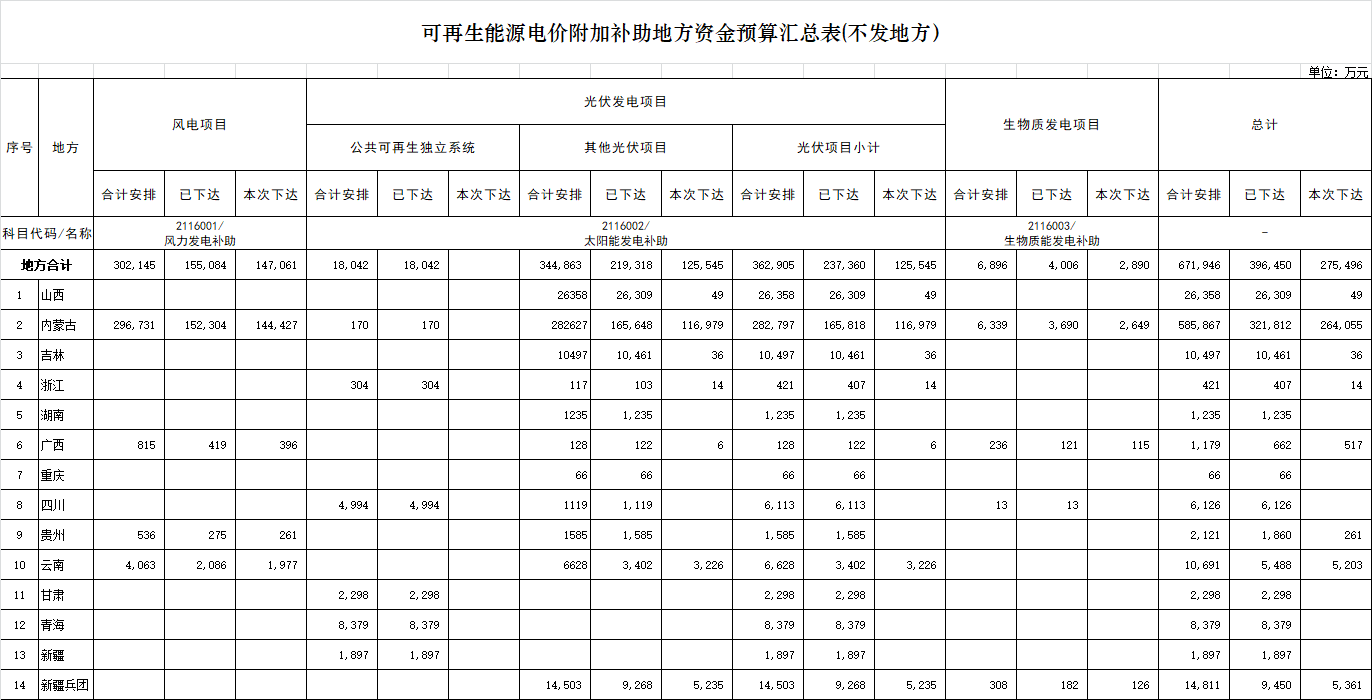

目前,我国股债市场正引导更多资金至绿色低碳产业,绿色债券占据主流地位。上交所官网数据显示,绿色证券方面,截至6月24日,上交所共有454只绿色债券挂牌上市,托管规模达3083亿元。其中,绿色公司债318只,托管规模达2430亿元;绿色企业债135只,规模达643亿元。

公开资料显示,“绿色股票”的概念最早由瑞典银行与挪威研究机构国际气候研究中心共同开发,并于2020年在欧洲市场推广应用。据瑞典银行官网,“绿色股票”是对债券、商业票据及贷款的补充,被贴绿色标签的公司最低要求是超过50%的收入和投资来自绿色活动。

“与绿色债券等侧重点有所不同,‘绿色股票’是对某一家企业的‘绿色、低排放和低碳’水平的评价标准,并提供一个权威的‘资格认证’。‘绿色股票’通过反映企业的具体表现,能够向投资者传达更加清晰的业务现状评估,提高企业信息透明度。”沙利文全球合伙人兼大中华区总裁王昕对《证券日报》记者表示。

“近年来,‘绿色股票’在全球范围内取得了一定的进展,但由于‘绿色股票’相关的概念和股权评估还未在全球范围内形成统一标准,现在仍然处于初级发展阶段。”陈雳表示,“绿色股票”作为一种全新的金融工具和金融产品,与低碳转型和可持续发展高度相关,未来有较大成长空间。

证券市场

绿色股权融资发展迅速

目前,我国并未有“绿色股票”的单独分类,通俗意义上的“绿色股票”(绿色股权)融资多指从事绿色低碳产业相关公司的股权融资,且近年来发展势头迅猛。

上交所发布的2021年社会责任报告指出,上交所优化绿色股权融资服务,支持绿色低碳产业股权融资,支持节能环保、清洁生产、清洁能源等企业上市融资和再融资。相关数据显示,2021年沪市主板首发公司87家,募集资金1625亿元,其中三峡能源、太和水等新能源、节能环保企业5家,首发融资258亿元;科创板首发公司162家,募集资金2029亿元,其中新能源、节能环保企业20家,首发融资328亿元。

“‘绿色股票’投资更加注重评价环境友好性,以及公司经营是否符合低碳标准,对节能减排、低碳环保等有明确的指向性要求。它的兴起,一方面是受信息披露制度逐步完善的推动;另一方面则是因为对于企业ESG治理而言,出具量化可比的运营指标远比提出相关概念更值得被关注。”王昕对记者表示。

与此同时,监管部门也在拓宽投资渠道,推出绿色股票指数,加大对绿色低碳产业支持力度。2021年9月份印发的《关于深化生态保护补偿制度改革的意见》强调,“建立绿色股票指数”。如深交所发布的国证香蜜湖绿色金融指数,为国内首只反映绿色金融产业发展的股票指数,进一步呈现绿色金融领域上市公司运行特征。

基本具备

推行“绿色股票”三大条件

可以看出,“绿色股票”虽未正式推出,但证券市场对此已积累了较为充分的探索和实践。

“从市场环境、制度基础和市场需求等方面来看,我国已基本具备推出‘绿色股票’的条件。”王昕对记者分析称,市场环境方面,“双碳”政策发布以来,整个投资市场的绿色投资意识在不断增强,许多行业已经大步迈进该领域并取得充足的经验。在国家整体产业升级转型的窗口下,投资绿色产业意味着更好的想象空间和盈利机会。

他表示,从制度基础来看,关于绿色金融的政策体系正处在高速发展期,自2020年以来,绿色产业融资问题逐渐被拓展到金融领域来考量,整体重要性的提升不言而喻。最重要的是,在推进“双碳”目标中,产业转型是必然趋势,各项指导意见的不断完善也是可以预期的。

“从市场需求来看,‘绿色股票’的出现有利于市场的各参与方。”王昕进一步分析称,对于有迫切融资需求的企业而言,需要一种能够在融资市场将自身的绿色特点和产业优势明确展示给投资者的“标签”,从而将自身与非绿色企业明确区分,吸引专项投资达到自身融资目的。

王昕认为,对于投资者而言,如何有效地区分自己所投资的企业是真的“绿色”还是“漂绿”,这是当前面临的实际痛点。通过现有评价标准往往难以进行有效判断,可能导致绿色资金分配有误,而“绿色股票”的推出能够极大地解决这一问题,帮助投资者进行有效决策。